ドルコスト平均法(DCA)とは何ですか?

しかし、市場に投資をしたいが、どのように始めたらよいかよく分からない場合はどうしたらよいでしょうか?より正確には、長期間保有するポジションを作るには、どのような戦略が良いのでしょうか?この作品では、ドルコスト平均法と呼ばれる、ポジションを持つことに伴う特定のリスクの影響を簡単に軽減することができる投資法を紹介します。

ドルコスト平均法とは?

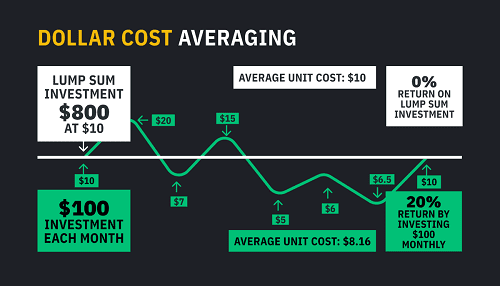

ドルコスト平均法として知られる投資手法の目的は、価格変動が資産の取得に及ぼす影響を最小限に抑えることです。この戦略を実行するためには、あらかじめ決められた間隔で一定量の資産を購入することが必要です。

このように市場に参加する場合、一度に大きな金額で投資するよりも、ボラティリティの影響を受けにくい場合があります。という考え方(=一回払い)です。どうしてですか?一定期間ごとに購入することで、平均価格があまり変動しない可能性があります。このような方法は、長い期間にわたって利用することで、入りが悪くても投資への悪影響が少なくなるのです。それでは、DCAの仕組みと、利用を検討する理由を見ていきましょう。

ドルコスト平均法を使う理由は?

ドルコスト平均法を使用する第一の利点は、不適切なタイミングで賭けをする可能性が低くなることです。取引や投資に関して、最も難しいことの1つは、市場のタイミングを正確に計ることです。取引のアイデアが正しい方向に向かっていても、取引のタイミングが計画通りにいかず、取引が成功しない可能性があります。ドルコスト平均法という戦略は、このリスクの影響を軽減するのに役立つかもしれません。

同じ総額のお金を、一つの巨大な塊ではなく、いくつもの小さな塊に分けて投資すれば、ほぼ間違いなく、そうしない場合よりも高いリターンを得ることができます。買い物をするタイミングを間違えると、意外と簡単で、そうすると、あまり好ましくない結果になる可能性があります。これに加えて、意思決定のプロセスからいくつかの先入観を取り除くことができます。ドルコスト平均法を投資計画として使用することにした場合、この戦略があなたに代わって意思決定のすべてを処理します。

ドルコスト平均法は、もちろんリスクを完全に排除するものではありません。

この計画は、あくまで市場に参入するプロセスを合理化し、タイミングが悪くなる可能性を減らすことを目的としています。ドルコスト平均法は、効果的な投資を行うための確実な方法ではなく、これを利用するだけでなく、他の様々な側面を考慮する必要があります。

これまでご紹介してきたように、相場のタイミングを正しく計ることは非常に難しいことです。最も経験豊富なトレーダーでさえ、市場を効果的に読むのが難しい時があります。[要引用] この結果、ドルコスト平均法でポジションを取った場合、そのポジションからどのように抜け出すかについても考える必要が出てくるかもしれません。つまり、取引市場で使用される可能性のあるポジションのエグジット方法です。

さて、希望の価格(または許容範囲の価格)が既に決まっていると仮定すれば、このステップはかなり単純なものになるはずです。もう一度、投資額を均等に分割し、市場が目標に近づいてきたら、その分割した分を売り始めるのです。そうすることで、適切なタイミングで退場する機会を逃す可能性を低くすることができる。ただし、これは使用するトレーディングシステムに完全に依存するものです。

個人によっては、「バイ・アンド・ホールド」と呼ばれる投資哲学があります。

の性能を見てみましょう。 ダウ・ジョーンズ工業株平均 以下の前世紀のものです。

ダウ平均株価は、時折マイナス圏に沈むことがあるものの、かなり長い間上昇基調を維持しています。バイ・アンド・ホールド投資戦略の目標は、マーケットでポジションを確立し、それを十分な期間維持することで、マーケットタイミングが関係ないことを確認することです。

ただし、この特殊な手法は株式市場向けに設計されていることが多く、暗号通貨の市場には適用されない可能性があることを念頭に置いておく必要があります。ダウの成功は、現実世界の経済と表裏一体であることを心に留めておいてください。他の資産タイプのパフォーマンスは、多少異なるでしょう。

ドルコスト平均法の例

このアプローチをよりよく理解するために、例を使って見てみましょう。例えば、$1万円の予算があり、Bitcoinに投資することが賢明であると考えます。価格は現在のゾーンで推移する可能性が高く、DCA手法でポジションを取得し構築するには絶好の場所だと考えています。

$10,000を100等分して、それぞれ$100の価値にすることも可能です。Bitcoinの価格がいくらであろうと、毎日$100円分を購入するのです。こうすることで、3ヶ月ほどで入庫の間隔を空けることができます。

さて、ここで少し趣向を変えて、ドルコスト平均法の適応性を説明するために、新しい戦略を用いてみましょう。例えば、Bitcoinの価格が、最近、1,000円台まで下落したとします。 ベアマーケットまた、少なくともあと2年間は、反対方向への持続的な上昇トレンドは期待できないと思います。しかし、将来的には強気相場が到来することも予想されるので、今のうちにその準備をしておきたい。

同じ戦術を使い続けるべきでしょうか。ほぼ間違いなく違う。この投資ポートフォリオの時間軸は、はるかに広大です。この計画は、当面、年間$10,000の予算を必要とし続けることを覚悟しなければならないだろう。では、どのような行動をとればいいのだろうか。

もう一度言いますが、この投資は100等分して、それぞれ$100の価値を持つようにしてもよいでしょう。一方、今回購入するのは Bitcoin を、毎週$100ずつ積み上げていきます。1年は約52週間あるので、2年弱の間にこの方法をすべて実行に移すことになります。

このように行動することで、下降トレンドが続く中でも、長期的なポジションを確立することができるのです。このように行動することで、下落トレンドが続いている間でも、長期的なポジションを確立することができ、上昇し始めた列車に乗り遅れることもありませんし、下落トレンドの最中に買い物をすることの危険性を最小限に抑えることができます。

しかし、この方法は、市場の下落トレンドの中で購入することになるため、危険であることを心に留めておいてください。投資家であれば、上昇トレンドが定着するまでは購入を控えてから動いた方が得策かもしれません。それを待てば、平均コスト(あるいは株価)は上がる可能性が高いが、それと引き換えに、損失につながるリスクのかなりの部分が軽減されることになる。

ドルコスト平均法計算機

には、きちんとしたドルコスト平均法の計算機があります。 Bitcoin で dcabtc.com.

金額、時間軸、間隔を指定し、異なる戦略が時間の経過とともにどのようなパフォーマンスを示したかを知ることができます。長期にわたって維持されると予想される上昇局面にあるBitcoinの場合、この手法はかなり良好なパフォーマンスを継続的に発揮していたであろうことがわかります。

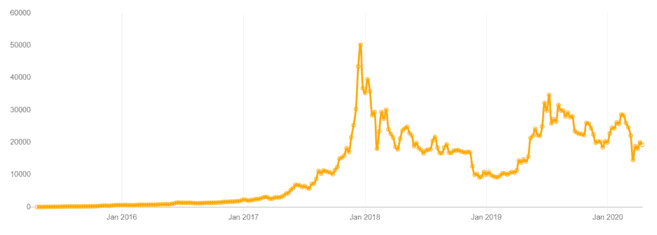

過去5年間、毎週同じ金額を投資し、ちょうど$10分のBitcoinを購入したとすると、以下のように自分のお金のパフォーマンスが分かるかもしれません。週に$10って、そんなに多くないような気がしますよね?仮に2020年4月に早送りすると、その時点であなたの投資総額は約$2600、ため込んだBitcoinの価値は約$20,000になっているはずです。

ドルコスト平均法に反対するケース

ドルコスト平均法は成功する可能性を秘めた手法であるが、その有効性を信じていない人もいる。ドルコスト平均法は、市場が大きく変動しているときに最も優れた効果を発揮することは間違いない。これは、この戦略の本来の目的が、過度の変動がポジションに与える影響を軽減することであることを考えると、非常に理にかなっています。

一方で、市場が好調なときに、投資家が潜在的な利益を逃すことになるという意見もあります。どうなのだろうか。市場が長期間強気で推移した場合、早く投資した方が高い利益を得られるという仮定が成り立つかもしれません。このようにドルコスト平均法を用いると、繰り上げ時に得られる利益が減少する可能性がある。このような場合、ドルコスト平均法よりも、一度に大きな投資をした方が良い結果を得られる可能性があります。

しかし、多くの投資家は、一度に投資できるような大きな資金を持っていない。しかし、少額を長期間にわたって投資することは可能であり、その場合は、ドルコスト平均法が適切な方法である。

おわりに

ドルコスト平均法は、投資に対するボラティリティの影響を最小限に抑えながらポジションを持つための償還戦略である。投資をより管理しやすい部分に分割し、あらかじめ決められた間隔でさらに購入する。

この方法を使うことで得られる主な利点は次のとおりです。マーケットを積極的に把握したくないが、投資をしたい人は、この方法を使って投資することができる。マーケット・タイミングはなかなか難しい。

しかし、ドルコスト平均法には懐疑的な意見もあり、一部の投資家は強気相場中に得た利益を逃す可能性があります。とはいえ、利益を逃したからと言って、それで終わりというわけではなく、ドルコスト平均法は多くの人にとって有効な投資法であることに変わりはない。