Mikä on dollarikustannusten keskiarvoistaminen (DCA)?

Entä jos haluat tehdä sijoituksia markkinoille, mutta et ole aivan varma, miten päästä alkuun? Tarkemmin sanottuna, mikä olisi paras strategia luoda positio, jota pidetään pidempään? Tässä kappaleessa käymme läpi sijoitusmenetelmän, joka tunnetaan nimellä dollarikustannusten keskiarvoistaminen, jonka avulla on helppo vähentää tiettyjen positioon ryhtymiseen liittyvien riskien vaikutusta.

Mitä on dollarikustannusten keskiarvoistaminen?

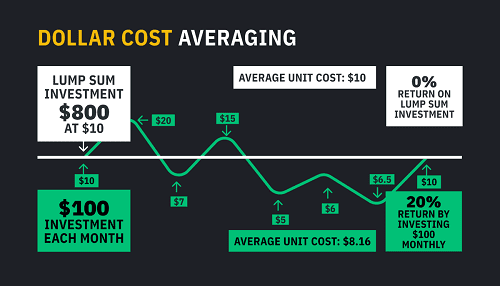

Dollarikustannusten keskiarvoistamisena tunnetun sijoitusmenetelmän tavoitteena on minimoida hintavaihtelujen vaikutus varojen hankintaan. Tämän strategian toteuttaminen edellyttää, että omaisuuserää ostetaan kiinteä määrä ennalta määrätyin väliajoin.

Kun sijoitus liittyy markkinoille tällä tavoin, se ei ehkä ole yhtä altis heilahteluille kuin jos se tehtäisiin yhtenä isona summana. Tämä on konsepti (eli kertamaksu). Miten niin? Säännöllisin väliajoin tapahtuva ostaminen voi auttaa pitämään keskikurssin vaihtelun liian pienenä. Kun tällaista menetelmää käytetään pidemmän ajanjakson aikana, se vähentää sitä haitallista vaikutusta, joka huonolla sisäänkäynnillä voi olla sijoitukseesi. Katsotaanpa, miten DCA toimii ja miksi sen käyttöä kannattaa harkita.

Miksi käyttää dollarikustannusten keskiarvoistamista?

Dollarikustannusten keskiarvottamisen ensisijainen etu on, että se vähentää todennäköisyyttä, että panos asetetaan sopimattomalla hetkellä. Kaupankäynnissä tai sijoittamisessa yksi vaikeimmista asioista on markkinoiden tarkka ajoitus. Vaikka kauppaidea olisi menossa oikeaan suuntaan, on mahdollista, että kaupan ajoitus ei onnistu suunnitellulla tavalla, jolloin kauppa ei onnistu. Dollarikustannusten keskiarvostamisen strategia voi auttaa vähentämään tämän riskin vaikutusta.

Jos sijoitat saman rahamäärän monessa pienemmässä erässä, etkä yhdessä suuressa erässä, saat lähes varmasti enemmän tuottoa rahoillesi kuin muuten. On yllättävän helppoa tehdä ostos väärällä hetkellä, ja se saattaa johtaa seurauksiin, jotka eivät ole toivottavia. Tämän lisäksi sinulla on mahdollisuus poistaa joitakin ennakkokäsityksiä päätöksentekoprosessistasi. Kun päätät käyttää dollarikustannusten keskiarvotusta sijoitussuunnitelmana, strategia hoitaa kaiken päätöksenteon puolestasi.

Dollarikustannusten keskiarvostrategia ei tietenkään poista kaikkia riskejä kokonaan.

Tämän suunnitelman ainoa tarkoitus on virtaviivaistaa markkinoille tuloa, jotta huonon ajoituksen todennäköisyys pienenee. Dollarikustannusten keskiarvostrategia ei ole idioottivarma menetelmä tehokkaaseen sijoittamiseen, vaan sen käyttämisen lisäksi on otettava huomioon monia muita näkökohtia.

Markkinoiden oikea ajoitus on hyvin vaikeaa, kuten olemme osoittaneet. Jopa kokeneimmilla kauppiailla on toisinaan vaikeuksia lukea markkinoita tehokkaasti. [Citation needed] Tämän seurauksena, jos olet käyttänyt dollarikustannusten keskiarvottamista päästessäsi positioon, sinun on ehkä myös mietittävä, miten pääset pois positiosta. Toisin sanoen menetelmää, jolla voit poistua positiosta, jota voidaan käyttää kaupankäyntimarkkinoilla.

Olettaen, että olet jo päättänyt haluamasi hinnan (tai hyväksyttävän hintahaarukan), tämän vaiheen pitäisi olla melko yksinkertainen. Jälleen kerran jaat sijoituksesi yhtä suuriin osiin, ja kun markkinat lähestyvät tavoitetta, alat myydä näitä osia. Näin vähennät todennäköisyyttä, että menetät tilaisuuden lähteä sopivalla hetkellä. Tämä on kuitenkin täysin riippuvainen käyttämästäsi kaupankäyntijärjestelmästä.

Jotkut yksilöt kannattavat "osta ja pidä" -sijoitusfilosofiaa, jonka mukaan perimmäisenä tavoitteena on, ettei hankkimiaan varoja myydä koskaan, koska niiden arvon odotetaan nousevan ajan myötä.

Katsokaa suorituskykyä Dow Jones Industrial Average viime vuosisadalla alla.

Dow Jones Industrial Average on ollut nousujohteinen jo jonkin aikaa, vaikka se on ajoittain painunut miinukselle. Osta ja pidä -sijoitusstrategian tavoitteena on luoda positio markkinoilla ja säilyttää se riittävän pitkään, jotta markkinoiden ajoitus ei ole merkityksellinen.

On kuitenkin tärkeää pitää mielessä, että tämä tekniikka on usein suunniteltu osakemarkkinoille, ja on mahdollista, että sitä ei voida soveltaa kryptovaluuttamarkkinoihin. Pidä mielessä, että Dow'n menestys on erottamattomasti sidoksissa reaalimaailman talouteen. Muiden omaisuuserätyyppien kehitys on hieman erilainen.

Dollarin kustannusten keskiarvoistamista koskeva esimerkki

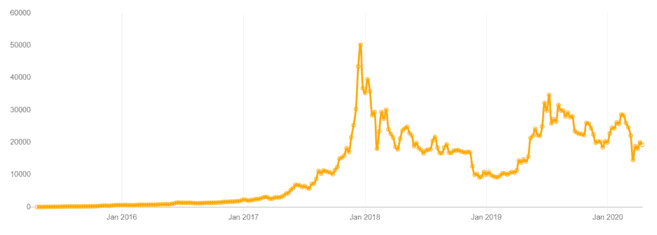

Tutustutaan tähän lähestymistapaan esimerkin avulla, jotta sitä voidaan ymmärtää paremmin. Tarkastellaan seuraavaa skenaariota: meillä on asetettu budjetti $10 000, ja uskomme, että olisi järkevää investoida Bitcoin:hen. Uskomme, että hinta tulee todennäköisesti vaihtelemaan nykyisellä vyöhykkeellä, ja uskomme, että se on loistava paikka hankkia ja rakentaa positio DCA-tekniikalla.

Voimme jakaa $10 000:n sataan yhtä suureen osaan, joista jokaisen arvo on $100. Riippumatta siitä, mikä on Bitcoin:n hinta, ostamme sitä joka päivä $100 arvosta. Tällä tavoin pystymme jakamaan sisäänkäyntimme noin kolmen kuukauden ajalle.

Vaihdetaanpa nyt hieman ja käytetään uutta strategiaa havainnollistamaan, kuinka mukautuva dollarin kustannusten keskiarvoistaminen voi olla. Kuvitellaan, että Bitcoin:n hinta on hiljattain laskenut seuraavalle tasolle laskusuhdanne, emmekä odota, että kestävä nousutrendi toiseen suuntaan jatkuisi ainakaan kahteen vuoteen. Odotamme kuitenkin härkämarkkinoita jossain vaiheessa tulevaisuudessa, ja haluamme olla siihen valmiita jo nyt.

Pitäisikö meidän jatkaa samaa taktiikkaa? Lähes varmasti ei. Tämän sijoitussalkun aikahorisontti on paljon laajempi. Meidän olisi varauduttava siihen, että tämä suunnitelma tarvitsee jatkossakin $10 000 euron budjetin vuodessa lähitulevaisuudessa. Mihin toimintatapaan meidän on siis ryhdyttävä?

Sijoitus voidaan jälleen jakaa 100:aan yhtä suureen osaan, joista jokaisen arvo on $100. Toisaalta tällä kertaa aiomme hankkia seuraavat osat Bitcoin $100 joka viikko. Koska vuodessa on noin 52 viikkoa, koko lähestymistapa toteutetaan vajaan kahden vuoden aikana.

Toimimalla tällä tavalla voimme luoda pitkän aikavälin aseman, vaikka laskusuuntaus jatkuukin. Emme myöhästy junasta, kun se alkaa lähteä nousuun, ja olemme minimoineet joitakin vaaroja, jotka liittyvät ostojen tekemiseen laskusuuntauksen aikana.

Kannattaa kuitenkin muistaa, että tämä taktiikka voi olla vaarallinen, koska ostamme markkinoiden laskusuuntauksen aikana. Jos olet sijoittaja, voi olla etujesi mukaista pidättäytyä ostoista, kunnes nousutrendi on vakiintunut, ennen kuin teet mitään liikkeitä. Jos he odottavat, keskikustannus (tai osakkeen hinta) todennäköisesti nousee, mutta vastineeksi merkittävä osa riskistä, joka voi johtaa tappioon, pienenee.

Dollarikustannusten keskiarvolaskuri

Löydät siistin dollarikustannusten keskiarvolaskurin, joka on tarkoitettu Bitcoin osoitteessa dcabtc.com.

Voit määrittää summan, aikahorisontin ja aikavälien ja saada käsityksen siitä, miten eri strategiat olisivat toimineet ajan mittaan. Tulet huomaamaan, että tekniikka olisi toiminut jatkuvasti melko hyvin Bitcoin:n tapauksessa, joka on noususuhdanteessa, jonka odotetaan säilyvän pitkällä aikavälillä.

Voit saada käsityksen siitä, miten hyvin rahasi ovat tuottaneet, jos olet sijoittanut saman summan rahaa joka viikko viimeisten viiden vuoden ajan ja ostanut vain $10:n arvosta Bitcoin:tä. $10 viikossa ei tunnu kovin paljolta, eikö vain? Jos siirrymme nopeasti huhtikuuhun 2020, sijoituksiesi kokonaismäärä olisi ollut noin $2600, ja Bitcoin-varastosi arvo olisi tuolloin noin $20 000.

Dollarikustannusten keskiarvoistamista vastaan

Vaikka dollarikustannusten keskiarvoistamisella on potentiaalia olla menestyksekäs tekniikka, jotkut ihmiset eivät usko sen tehokkuuteen. Se saavuttaa kiistatta parhaat tuloksensa silloin, kun markkinoilla on huomattavaa vaihtelua. Tämä on täysin järkevää, koska strategian tarkoituksena on vähentää liiallisen vaihtelun vaikutusta positioon.

Toisaalta jotkut uskovat, että se johtaa siihen, että sijoittajat jäävät paitsi mahdollisista voitoista, kun markkinoilla menee hyvin. Miten niin? Voidaan olettaa, että aikaisemmin sijoittavat henkilöt saisivat suurempia hyötyjä, jos markkinat jatkavat noususuhdanteessa pidemmän aikaa. Dollarikustannusten keskiarvottamisen käyttäminen tällä tavoin saattaa vähentää nousun aikana saatuja voittoja. Tässä nimenomaisessa skenaariossa yksittäisen suuren sijoituksen sijoittaminen voi tuottaa parempia tuloksia kuin dollarikustannusten keskiarvoistaminen.

Tästä huolimatta suurimmalla osalla sijoittajista ei ole huomattavaa summaa, joka voitaisiin sijoittaa kerralla. On kuitenkin mahdollista, että he pystyvät sijoittamaan pieniä summia pitkän ajan kuluessa; tällöin dollarikustannusten keskiarvoistaminen voi silti olla sopiva menetelmä.

Loppuajatuksia

Dollarikustannusten keskiarvoistaminen on lunastettu strategia, jonka avulla voidaan ottaa positio ja samalla minimoida volatiliteetin vaikutukset sijoitukseen. Sijoitus pilkotaan helpommin hallittaviin osiin, ja lisäostoja tehdään ennalta määrätyin väliajoin.

Seuraavassa on esitetty tämän menetelmän ensisijainen etu. Ihmiset, jotka eivät halua seurata aktiivisesti markkinoita, mutta haluavat kuitenkin sijoittaa, voivat tehdä sen tämän menetelmän avulla. Markkinoiden ajoitus on tunnetusti vaikeaa.

Dollarikustannusten keskiarvoistaminen voi kuitenkin aiheuttaa sen, että jotkut sijoittajat menettävät härkämarkkinoiden aikana saadut voitot, kuten jotkut strategiaan epäilevät. Tästä huolimatta tuottojen jääminen saamatta ei ole maailmanloppu, ja dollarikustannusten keskiarvoistaminen on edelleen käyttökelpoinen sijoitusmenetelmä monille ihmisille.