Fundamentos del análisis técnico (AT)

Uno de los enfoques más populares de análisis de los mercados financieros se conoce como análisis técnico, o AT. El uso del AT es posible en casi todos los tipos de mercados financieros, incluyendo las acciones, las divisas, el oro y las criptomonedas, entre otros.

Aunque no es demasiado difícil entender las ideas fundamentales que subyacen al análisis técnico, convertirse en un experto en este campo es todo un reto. Aprender a operar con éxito de forma constante es un proceso que requiere tiempo. Desarrollar sus propios métodos de negociación y aprender a tener sus propias ideas para las operaciones implica una cantidad significativa de experiencia. Tendrá una mejor comprensión de sus capacidades, será capaz de identificar cualquier área en la que se quede corto y, en última instancia, se sentirá más al mando de las decisiones que tome sobre las inversiones y las operaciones. Además de cubrir algunos de los errores más típicos que se cometen en el análisis técnico, este artículo también cubrirá algunos de los fundamentos del campo.

¿Qué es una posición larga?

La compra de un activo con la suposición de que su precio aumentará se conoce como tomar una posición larga, a veces abreviada como simplemente larga. Las posiciones largas suelen discutirse en relación con las divisas (Forex) o productos derivados; no obstante, son aplicables a prácticamente cualquier clase de activo o tipo de mercado. También se puede establecer una posición larga comprando un activo en el mercado al contado con la expectativa de que su precio subirá en un futuro próximo.

La inversión a largo plazo en un producto financiero es la estrategia más popular para invertir, sobre todo para los nuevos inversores que acaban de mojarse en el mercado. Los métodos de negociación de comprar y mantener son ejemplos de estrategias de negociación a largo plazo que se basan en la idea de que el valor del activo subyacente aumentará con el tiempo. En este contexto, el término "comprar y mantener" se refiere simplemente a ir en largo durante una cantidad de tiempo significativa.

Sin embargo, el hecho de que un operador tenga una posición larga no siempre implica que prevea beneficiarse de una subida del precio. Por ejemplo, los token apalancados. El precio de BTCDOWN tiene una correlación negativa con el precio de Bitcoin. El precio de BTCDOWN disminuirá si Bitcoin's el precio experimenta un aumento. El precio de BTCDOWN aumentará en respuesta a una disminución del valor de Bitcoin. Visto así, establecer una posición larga en BTCDOWN equivale a anticipar un descenso del precio del bitcoin.

¿Qué es el cortocircuito?

Una posición corta, a veces conocida simplemente como corta, es cuando se vende un activo con el objetivo de recomprarlo en una fecha posterior a un precio más barato. Dado que es posible realizar una posición corta con activos que se han tomado prestados, la negociación de márgenes está fuertemente ligada a la posición corta. Sin embargo, también se utiliza habitualmente en el mercado de derivados, y es posible hacerlo con una simple posición al contado. La pregunta es: ¿cómo funciona exactamente la venta en corto?

Cuando se trata de vender en corto en los mercados al contado, el proceso es bastante sencillo. Supongamos que ya posee Bitcoin y que prevé que su precio bajará en un futuro próximo. Decide vender su Bitcoin por dólares estadounidenses porque prevé volver a comprarlo a un precio más barato en un futuro próximo. Si vende Bitcoin a un precio alto con la intención de volver a comprarlo a un precio más bajo, se trata de una especie de venta en corto de la criptomoneda. No es demasiado difícil. Pero, ¿qué pasa con el uso de dinero prestado para hacer ventas en corto? En primer lugar, examinemos qué tan bien funciona eso.

Te prestas un activo que crees que va a perder valor, como una acción o una criptomoneda, por ejemplo. Lo pones a la venta de inmediato. En el caso de que la operación te favorezca y el precio del activo baje, tendrás que volver a comprar la misma cantidad del artículo que has tomado prestado. Usted es responsable de devolver los activos que ha tomado prestados, junto con cualquier interés aplicable, y obtiene un beneficio de la disparidad de costes entre el precio al que los vendió por primera vez y el precio al que los recompró.

La pregunta ahora es, ¿cómo se ve un cortocircuito en Bitcoin con fondos prestados? Veamos un ejemplo. Ponemos la garantía necesaria para pedir prestado un bitcoin, y luego lo vendemos enseguida por diez mil dólares. Ahora hemos recibido $10.000. Consideremos que el precio de venta se reduce a $8.000: pagamos nuestra obligación de un Bitcoin más los intereses acumulados mediante la compra de un Bitcoin. Como vendimos Bitcoin a un precio inicial de $10.000 y luego lo recompramos a un precio de $8.000, nuestro beneficio es de $2.000. (menos el pago de intereses y las comisiones de negociación).

¿Qué es la cartera de pedidos?

El libro de órdenes es una recopilación de todas las órdenes activas para un determinado activo, ordenadas por precio descendente. El libro de órdenes se actualiza cada vez que un cliente envía una orden que no es cumplida inmediatamente por la empresa. Permanecerá allí hasta que llegue otra orden para cumplirla o se cancele la orden original.

Los libros de pedidos van a ser diferentes para cada plataforma, pero en general van a tener la misma información. Podrás ver el número de pedidos realizados en varios niveles de precios.

Las órdenes que se colocan en el libro de órdenes de una bolsa de criptomonedas o de una plataforma de comercio en línea son cotejadas por un software conocido como motor de cotejo. Se puede considerar este sistema como el cerebro de la bolsa, ya que es el responsable de garantizar que las operaciones se lleven a cabo realmente. Junto con el libro de órdenes, esta tecnología es un componente fundamental de la idea del intercambio electrónico.

¿Cuál es la profundidad de la cartera de pedidos?

Una representación gráfica de todas las órdenes abiertas que están presentes en el libro de órdenes es lo que se conoce como profundidad del libro de órdenes, que también suele denominarse profundidad del mercado. La gran mayoría de las veces, dispone las órdenes de compra en un lado del gráfico y las muestra de forma acumulada, mientras que en el otro lado del gráfico muestra las órdenes de venta. Al referirse al libro de órdenes en términos más generales, la frase "profundidad del libro de órdenes" también puede referirse a la cantidad de liquidez que el libro de órdenes es capaz de acoger. La "profundidad" del mercado está directamente relacionada con la cantidad de liquidez disponible en el libro de órdenes. En este sentido, un mercado que tiene una mayor oferta de liquidez es capaz de absorber órdenes más grandes sin influir notablemente en el precio. Por el contrario, un mercado que carece de suficiente liquidez puede no ser capaz de hacerlo. Por otro lado, las órdenes grandes pueden tener un efecto sustancial en el precio si el mercado no tiene liquidez. Esto se debe a que las órdenes grandes necesitan más recursos para cumplirse.

¿Qué es una orden de mercado?

Una orden de compra o de venta al mejor precio disponible actualmente en el mercado se conoce como orden de mercado. En pocas palabras, se trata de la ruta que le permitirá entrar o salir de un mercado lo más rápido posible.

Cuando usted coloca una orden de mercado, lo que está diciendo esencialmente es: "Me gustaría ejecutar esta orden al mayor precio que pueda obtener en este momento".

Su orden de mercado seguirá cumpliendo órdenes del libro de órdenes hasta que la orden se complete por completo. Por ello, los grandes operadores, a veces conocidos como ballenas, pueden tener una influencia desproporcionada en el precio cuando emplean órdenes de mercado. Una gran orden de mercado tiene el potencial de eliminar cantidades significativas de liquidez del libro de órdenes. ¿Cómo es eso? En el contexto de nuestra conversación sobre el deslizamiento, vamos a repasarlo.

¿Qué es el deslizamiento en el comercio?

Cuando se trata de órdenes de mercado, hay algo que se llama deslizamiento que debe tener en cuenta en todo momento. Cuando decimos que las órdenes de mercado se ejecutan al mejor precio disponible, nos referimos a que se siguen ejecutando órdenes del libro de órdenes hasta que se completa la orden. A esto nos referimos cuando decimos que las órdenes de mercado se ejecutan al mejor precio disponible.

Sin embargo, ¿qué ocurre si no hay suficiente liquidez en torno al precio al que quiere comprar o vender para cumplir una gran orden de mercado? Existe la posibilidad de que el precio al que se cumpla su orden sea significativamente diferente del precio al que usted había previsto que se cumpliera. Slippage es el término utilizado para referirse a esta disparidad.

Supongamos que está interesado en abrir una posición larga en una criptodivisa alternativa que vale 10 BTC. Sin embargo, esta criptodivisa alternativa se negocia en una plataforma que tiene un nivel limitado de liquidez, y su valor de mercado es sólo algo significativo. Si utiliza una orden de mercado, seguirá cumpliendo las órdenes del libro de órdenes hasta que se satisfaga la orden completa de 10 BTC, incluso si cancela alguna de esas órdenes. Usted podría cumplir su orden de 10 BTC en un mercado que tiene mucha liquidez sin tener un gran efecto en el precio. Sin embargo, dado que hay una falta de liquidez en este mercado en particular, es posible que el libro de órdenes no incluya suficientes órdenes de compra para cubrir el rango de precios actual.

Es posible que cuando se haya cumplido la compra completa de 10 BTC, descubra que el precio medio pagado fue mucho mayor de lo que había previsto. Su orden de mercado se emparejó con órdenes mucho más costosas que el precio original como resultado de la escasez de órdenes de venta, lo que, por decirlo de otra manera, llevó a su orden de mercado a escalar en el libro de órdenes.

Al operar con altcoins, debe tener en cuenta la posibilidad de que se produzca un deslizamiento, ya que ciertos pares de operaciones podrían no tener la liquidez adecuada para cumplir con sus órdenes de mercado.

¿Qué es una orden limitada?

Una orden de compra o venta de un artículo a un precio determinado o uno mejor se conoce como orden limitada. El nombre que se le da a este precio es el de límite. Las órdenes de compra a precio límite se ejecutarán al precio límite o a un precio inferior, y las órdenes de venta a precio límite se ejecutarán al precio límite o a un precio superior.

Cuando usted coloca una orden limitada, lo que está diciendo es esencialmente: "Me gustaría ejecutar esta orden a este precio preciso o mejor, pero nunca peor".

Cuando utiliza una orden limitada, puede tener un mayor grado de control sobre el punto en el que entra o sale de un determinado mercado. De hecho, garantiza que su compra nunca se realizará a un precio inferior al que ha especificado como precio previsto. Sin embargo, hay una desventaja asociada. Es posible que el mercado no llegue nunca a su precio, con lo que su pedido quedaría sin cumplir. Esto puede hacer que se pierda una posible oportunidad de negocio en muchos escenarios diferentes.

La elección de colocar una orden limitada o una orden de mercado es algo que cada operador debe hacer por sí mismo. Es posible que algunos operadores sólo utilicen una u otra, mientras que otros utilizarán ambas estrategias dependiendo de las condiciones del mercado. Es esencial que usted comprenda su funcionamiento para llegar a una conclusión que sea apropiada para usted.

¿Qué es una orden de stop-loss?

Hablemos de las órdenes stop-loss ahora que hemos cubierto las órdenes de mercado y límite en la sección anterior. Una orden conocida como "stop-loss" es una variación de una orden limitada o de mercado que no se ejecuta hasta que se alcanza un determinado precio. El nombre que se le da a este precio es el de "precio tope".

La función principal de una orden de limitación de pérdidas es poner un tope a las pérdidas del operador. Un punto de invalidación es un nivel de precios que debe definirse de antemano para cada operación. Este punto determina si la operación es legítima o no. En este punto, usted se da cuenta de que su concepto original era erróneo, lo que indica que debe salir del mercado para evitar incurrir en pérdidas adicionales. Por lo tanto, el lugar donde normalmente debería colocar su orden de stop-loss es en el punto de invalidación.

¿Cómo funciona una orden de stop-loss? Como ya se ha comentado, la orden de limitación de pérdidas puede adoptar la forma de una orden de límite o de mercado. Por ello, estas variantes suelen denominarse órdenes stop-límite y órdenes stop-mercado, respectivamente. La orden de limitación de pérdidas sólo entrará en vigor si se alcanza un determinado precio, que es el punto más importante a tener en cuenta (el precio de limitación). Cuando se alcanza el precio de la orden stop, se ejecuta una de las dos órdenes, una orden de mercado o una orden limitada. Esencialmente, usted está estableciendo que el desencadenante de su orden de mercado o limitada sea el precio de parada que usted elija.

Dicho esto, hay una cosa que hay que tener en cuenta. Hay que saber que las órdenes limitadas sólo se ejecutarán al precio límite o a un precio mejor, y nunca a un precio inferior. Si utiliza una orden limitada como estrategia de stop-loss y el mercado se desploma repentinamente, el precio puede alejarse rápidamente de su precio límite, dejando su orden sin cubrir. Esto puede ocurrir incluso si tiene una orden de stop-límite en su lugar. Dicho de otro modo, el precio de parada haría que su orden de límite se ejecutara, pero su orden de límite no se ejecutaría debido a la repentina disminución del precio. Por ello, las órdenes stop-market suelen considerarse más seguras que las órdenes stop-limit. Le garantizan que siempre tendrá la seguridad de salir del mercado una vez que se haya alcanzado su umbral de invalidación, independientemente de lo duras que sean las circunstancias del mercado.

¿Qué son los "makers" y los "takers"?

Cuando usted coloca una orden que no se cumple inmediatamente pero que se coloca en el libro de órdenes, se le considera un creador. Se le considera un "creador" de liquidez, ya que la orden que colocó ha añadido más liquidez a la cartera de pedidos.

En la mayoría de los casos, las órdenes limitadas se procesan como órdenes de fabricante; sin embargo, no siempre es así. Por ejemplo, en el caso de que usted coloque una orden de compra limitada con un precio límite mucho más alto que el precio al que cotiza el activo en ese momento. Su orden se ejecutará de acuerdo con el precio de mercado, ya que ha especificado que puede ejecutarse al precio límite o mejor. El precio de mercado es ahora inferior a su precio límite.

Cuando usted realiza una orden que se cumple al instante, se le considera un tomador de la orden. Su orden se empareja instantáneamente con una orden que ya está en el libro de órdenes en lugar de añadirse al libro de órdenes como una nueva orden. Se le considera un tomador ya que está extrayendo liquidez del libro de órdenes. Debido al hecho de que está ejecutando su orden al mejor precio de mercado inmediatamente disponible, las órdenes de mercado siempre se considerarán órdenes tomadoras.

Algunas bolsas utilizan una estructura de tarifas con muchos niveles para animar a los operadores a suministrar liquidez en el mercado. Al fin y al cabo, les interesa atraer a los operadores de gran volumen para que participen en su bolsa, ya que la liquidez atrae aún más liquidez. Dado que los creadores son los que aportan liquidez a la bolsa, son los que suelen pagar menos costes que los tomadores en este tipo de sistemas. Incluso pueden ofrecer reembolsos de comisiones a los productores en determinadas circunstancias.

¿Qué es el diferencial entre oferta y demanda?

La diferencia entre la orden de compra más alta (la oferta) y la orden de venta más baja (la demanda) para un determinado mercado se denomina diferencial entre la oferta y la demanda. La diferencia entre el mayor precio al que un vendedor está dispuesto a vender y el menor precio al que un comprador está dispuesto a comprar es básicamente a lo que se refiere este término.

Una técnica para determinar el grado de liquidez de un mercado es observar la diferencia entre el precio de compra y el de venta. Cuanto menor sea la diferencia entre el precio de compra y el de venta, más líquido será el mercado. La diferencia entre el precio de compra y el de venta también puede considerarse un reflejo de la oferta y la demanda de un determinado artículo. En este contexto, el lado de la "demanda" del mercado representa la oferta, mientras que el lado de la "oferta" representa la demanda.

Cuando usted realiza una orden de compra a mercado, ésta se cumplirá al precio de venta que sea el más bajo disponible en ese momento. Por otro lado, si realiza una orden de venta a mercado, la orden se cumplirá al precio de compra más alto disponible.

¿Qué es un gráfico de velas?

La representación gráfica del precio de un artículo a lo largo de un determinado periodo de tiempo se denomina gráfico de velas. Se construye a partir de velas, cada una de las cuales representa un periodo de tiempo discreto. Por ejemplo, un gráfico que represente datos de una hora utilizará velas, cada una de las cuales representará un periodo de una hora. Un gráfico con un marco temporal de un día muestra velas, cada una de las cuales representa un período de un día, y así sucesivamente.

La Apertura, el Máximo, el Mínimo y el Cierre conforman los cuatro puntos de datos que componen una vela (también denominados valores OHLC). Los precios de apertura y cierre representan el primer y el último precio registrado para el periodo especificado, respectivamente, mientras que los precios mínimo y máximo representan el precio registrado en sus niveles más bajos y más altos, respectivamente.

Una de las herramientas más importantes para interpretar los datos financieros es un tipo de gráfico llamado gráfico de velas. Los gráficos de velas se utilizaron por primera vez en Japón en el siglo XVII, pero sufrieron un periodo de perfeccionamiento a principios del siglo XX gracias a los esfuerzos de pioneros comerciales como Charles Dow.

¿Qué es un patrón de gráfico de velas?

Un principio importante del análisis técnico es que el comportamiento de los precios en el pasado puede proporcionar información útil sobre el comportamiento de los precios en el futuro. Entonces, ¿cómo pueden ser útiles las velas dentro de este marco? El objetivo es reconocer patrones en el gráfico de velas y desarrollar estrategias de trading basadas en dichos patrones.

Los gráficos de velas proporcionan a los operadores una herramienta útil para analizar la estructura del mercado y determinar si el entorno actual del mercado es alcista o bajista. También pueden utilizarse para indicar regiones de interés en un gráfico, como niveles de soporte o resistencia o probables puntos de reversión, que son todos ejemplos de áreas de interés. Son los puntos del gráfico que suelen mostrar un aumento del volumen de la actividad comercial.

Los patrones de velas son otra herramienta fantástica para la gestión del riesgo, ya que pueden dar configuraciones de operaciones específicas y concretas para el operador. ¿Cómo? Los patrones de velas, por otra parte, pueden especificar distintos objetivos de precios y puntos en los que el patrón es incorrecto. Los operadores son capaces de idear configuraciones comerciales que son muy precisas y reguladas como resultado de esto. Como consecuencia de esto, los operadores tanto de forex como de criptodivisas hacen un amplio uso de los patrones de velas.

¿Qué es una línea de tendencia?

Las líneas de tendencia son una herramienta que utilizan a menudo los operadores y los analistas técnicos. En un gráfico, aparecen como líneas que unen varios puntos de datos. El precio casi siempre está incluido en estos datos, aunque no siempre es así. Además de esto, algunos operadores dibujan líneas de tendencia en otros indicadores y osciladores técnicos.

El objetivo principal de establecer líneas de tendencia es facilitar la visualización de ciertas facetas del movimiento de los precios. Los operadores pueden determinar la tendencia general así como la estructura del mercado utilizando este método.

Es posible que algunos operadores se basen únicamente en las líneas de tendencia para obtener una comprensión más profunda de la estructura del mercado. Es posible que otras personas las utilicen para generar ideas de operaciones para ellos mismos basadas en cómo las líneas de tendencia interactúan con el precio.

Un gráfico que represente prácticamente cualquier rango temporal puede tener líneas de tendencia añadidas para ayudar a interpretar los datos. Por otra parte, al igual que con cualquier otro instrumento de investigación de mercado, las líneas de tendencia trazadas en marcos temporales más altos tienden a ser más fiables que las líneas de tendencia trazadas en marcos temporales más cortos.

La fuerza de una línea de tendencia es otro factor que debe considerarse en este contexto. Para que una línea de tendencia se considere auténtica, se requiere, según el significado estándar del término, que haga contacto con el precio al menos dos veces, y preferiblemente tres. En general, se considera que una línea de tendencia tiene un mayor grado de fiabilidad en proporción al número de veces que el precio la ha "probado" o "tocado".

¿Qué son el soporte y la resistencia?

Cuando se trata de operar y hacer análisis técnico, dos de los conceptos más fundamentales a entender son el soporte y la resistencia.

Un nivel que proporciona soporte es aquel en el que el precio "encuentra un suelo". Dicho de otro modo, un nivel de soporte es una zona con una demanda considerable, en la que los compradores entran e impulsan el precio al alza.

El término "techo" se refiere al punto en el que el precio encuentra resistencia. Un nivel de resistencia denota un lugar con una oferta considerable, que actúa como punto de entrada para los vendedores que intentan hacer bajar el precio.

Ahora debería saber que los niveles de mayor demanda y de mayor oferta, respectivamente, son los que constituyen el soporte y la resistencia. Sin embargo, al pensar en el soporte y la resistencia, hay muchas otras cosas que pueden estar en juego.

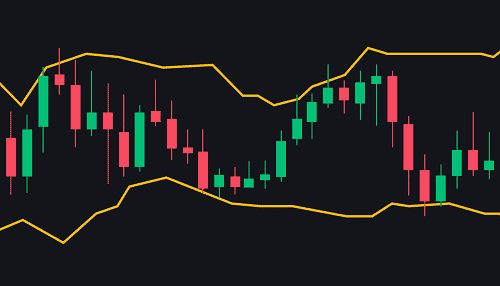

Los indicadores del movimiento de los precios, como las líneas de tendencia, las medias móviles, las bandas de Bollinger, las nubes de Ichimoku y el retroceso de Fibonacci, son ejemplos de herramientas técnicas que pueden utilizarse para prever posibles niveles de soporte y resistencia. De hecho, también se utilizan ciertos componentes de la psicología humana. Por este motivo, las formas en que los operadores e inversores utilizan el soporte y la resistencia en sus estrategias de inversión pueden variar enormemente.

Errores comunes al operar con análisis técnico

1. No reducir las pérdidas

Empecemos con una cita de Ed Seykota, que se dedica al comercio de materias primas:

"Los componentes del éxito en el trading son, por orden de importancia: (1) minimizar las pérdidas, (2) minimizar las pérdidas y (3) minimizar las pérdidas. Si eres capaz de cumplir con estas tres pautas, existe la posibilidad de que tengas éxito.

Aunque parezca un paso sencillo, es fundamental destacar su importancia en todo momento. Proteger sus recursos financieros debe ser siempre su primera preocupación cuando se trata de actividades financieras como el comercio y la inversión.

Operar por primera vez puede ser una experiencia muy angustiosa. Cuando se acaba de empezar, una buena estrategia a tener en cuenta es que lo primero en lo que hay que centrarse es en evitar el fracaso más que en alcanzar el éxito. Por esta razón, puede ser beneficioso empezar a operar con un tamaño de posición menor, o quizás no arriesgar nada de dinero real. Por ejemplo, puede practicar sus técnicas de negociación en la red de prueba proporcionada por Binance Futures, antes de poner en peligro el dinero que tanto le ha costado ganar. De este modo, puede preservar su riqueza y sólo ponerla en riesgo cuando haya establecido un historial de resultados positivos constantes.

Establecer un límite de pérdidas es una buena práctica empresarial. Cada una de sus operaciones tiene que tener un punto en el que se convierta en inválida. Este es el punto en el que tiene que "tomar la medicina" y admitir que su plan de negociación era defectuoso. Si no aborda las operaciones con esta mentalidad, es probable que no le vaya bien en el transcurso de su carrera comercial. Incluso un solo movimiento pobre puede hacer mucho daño a su cartera, y puede acabar teniendo que aferrarse a las posiciones perdidas mientras espera que el mercado mejore.

2. Sobrecomercialización

Cuando uno se dedica al trading activo, es un malentendido frecuente creer que hay que estar constantemente en una transacción. El comercio requiere una cantidad significativa de estudio, así como una cantidad significativa de "sentarse" y esperar pacientemente. Cuando se utilizan algunas tácticas de trading, es posible que se requiera esperar para entrar en una operación hasta que se obtenga una señal en la que se pueda confiar. Aunque sólo realicen tres operaciones al año, algunos operadores pueden generar, no obstante, unos rendimientos excepcionales para sus inversiones.

Fíjese en el siguiente comentario de Jesse Livermore, un influyente trader y uno de los primeros defensores del day trading:

"Sentado es como se gana el dinero, no comerciando", como dice el refrán.

Procure no participar en una transacción sólo con el propósito de hacerlo. No está obligado a realizar una transacción en todo momento. En algunas circunstancias del mercado, no hacer nada y esperar a que se presente una oportunidad puede ser más lucrativo que actuar en el momento. De este modo, su inversión estará protegida y podrá utilizarla rápidamente si vuelven a surgir oportunidades de negociación rentables. Simplemente tiene que ser paciente y recordar que las oportunidades siempre se presentarán de nuevo; todo lo que tiene que hacer es esperarlas.

Un error de naturaleza similar en lo que respecta al comercio es centrarse excesivamente en períodos de tiempo más pequeños. Los análisis realizados en periodos de tiempo más largos proporcionarán, por regla general, resultados más fiables que los realizados en periodos de tiempo más cortos. Como resultado, los marcos temporales cortos generarán mucho ruido en el mercado, lo que puede atraerle a iniciar operaciones más a menudo de lo que lo haría de otro modo. Operar en plazos más cortos suele dar lugar a una mala relación riesgo-recompensa; esto no quiere decir que no haya algunos scalpers u operadores a corto plazo rentables; simplemente no hay tantos. Debido a que es un método de comercio de alto riesgo, no se sugiere para los comerciantes que acaban de empezar.

3. Comercio de venganza

No es raro ver a los operadores que intentan compensar al instante una gran pérdida en la que han incurrido. Esta práctica se conoce como "revenge trading". Es indiferente que quiera ser un analista técnico, un day trader o un swing trader; lo más importante es evitar hacer juicios basados en sus emociones.

Cuando las cosas van bien, o incluso cuando se cometen pequeños errores, es sencillo mantener la compostura. Pero, ¿es usted capaz de mantener la compostura incluso cuando todo parece ir mal? ¿Eres capaz de mantener la disciplina y seguir tu estrategia de trading incluso cuando todos los demás se están volviendo locos?

Es importante observar el término "análisis" en la frase "análisis técnico". Esto, por supuesto, requiere un enfoque metódico para operar en los mercados, ¿no es así? ¿Por qué, por tanto, querría hacer juicios rápidos basados en sus emociones dentro de los confines de dicho marco? Si quiere figurar entre los mejores operadores, debe ser capaz de mantener la compostura incluso después de cometer los errores más importantes. Evite hacer juicios basados en sus emociones y, en cambio, concéntrese en mantener un marco mental racional y analítico.

Operar justo después de experimentar una pérdida significativa es a menudo una receta para pérdidas mucho mayores en el futuro. Como consecuencia de esto, algunos operadores pueden optar por no operar en absoluto durante un cierto tiempo después de sufrir una pérdida significativa. Gracias a esta solución, podrán empezar a operar de nuevo con la cabeza despejada y con una pizarra limpia.

4. Ser demasiado terco para cambiar de opinión

Si quieres convertirte en un buen comerciante, no puedes tener miedo de cambiar tu punto de vista cuando sea necesario. Mucho. Una cosa que se puede decir con absoluta confianza es que las circunstancias del mercado pueden cambiar muy rápidamente. Siempre están sujetas a cambios. Como operador, es su responsabilidad identificar estos cambios y ajustar su estrategia en consecuencia. Es posible que un enfoque comercial que funciona increíblemente bien en un entorno de mercado sea completamente ineficaz en otro.

Echemos un vistazo a lo que el ilustre comerciante Paul Tudor Jones tenía que decir sobre sus participaciones:

"Opero con la suposición de que todos los puntos de vista que tengo son incorrectos", dijiste.

Es un ejercicio útil ponerse en la posición de la parte contraria de tus argumentos para ver probables fallos en su razonamiento. Tus tesis inversoras (y tus conclusiones) pueden ser más completas si procedes de este modo.

Esto nos lleva a otra cuestión importante: los prejuicios cognitivos. Sus nociones preconcebidas pueden tener un impacto significativo en las decisiones que toma, nublar su juicio y restringir la gama de opciones que es capaz de tomar en consideración. Debería tener como prioridad conocer al menos los sesgos cognitivos que pueden influir en sus estrategias de negociación para mejorar su capacidad de resistir los efectos negativos de estos sesgos.

5. Ignorar las condiciones extremas del mercado

Hay casos en los que la capacidad de predicción de la AT no es tan fiable como antes. Esto puede ser cisne negro eventos u otro tipo de situaciones extraordinarias del mercado que están principalmente influenciadas por las emociones de la gente y la psicología de las masas. Al final, la oferta y la demanda son las que mueven los mercados, y hay ocasiones en las que uno de esos factores está muy desajustado con respecto al otro.

Por ejemplo, el Índice de Fuerza Relativa (RSI)que es un ejemplo de indicador de impulso. En general, si la lectura es inferior a 30, puede considerarse que el activo objeto de seguimiento está sobrevendido. Cuando el RSI cae por debajo de 30, ¿sugiere esto que es una indicación de que se debe hacer una transacción inmediatamente? Ni por asomo. Simplemente, denota que el lado vendedor del mercado está ahora en control del impulso del mercado. Dicho de otro modo, simplemente sugiere que hay más poder en manos de los vendedores que de los compradores.

Cuando se dan circunstancias inusuales en el mercado, el RSI tiene el potencial de alcanzar valores altos. Incluso es factible que llegue a un solo dígito, lo que está bastante cerca de la lectura mínima absoluta (cero). Incluso una señal de sobreventa tan extrema no siempre indica que un giro esté a la vuelta de la esquina.

Si confía sus selecciones a las lecturas extremas que le proporciona su equipo tecnológico, puede acabar perdiendo una cantidad significativa de dinero. Esto es particularmente cierto durante las situaciones de cisne negro, cuando puede ser bastante difícil entender la actividad en el precio. Cuando las condiciones son como las actuales, no hay ningún instrumento de análisis que pueda impedir que los mercados continúen en el sentido en que se mueven ahora. Por ello, es importante tener en cuenta constantemente otros aspectos y no depender sólo de un instrumento.

6. Olvidar que el AT es un juego de probabilidades

Los análisis que se realizan con métodos técnicos no se ocupan de los absolutos. Se trata de probabilidades. Esto indica que nunca hay garantía de que el mercado vaya a reaccionar de la manera que usted prevé, independientemente del enfoque técnico en el que se base. Incluso si su investigación indica que hay una posibilidad muy alta de que el mercado suba o baje, no se puede decir nada con absoluta confianza sobre la dirección en la que se moverá.

A la hora de formular su estrategia de negociación, debe recordar tener esto en cuenta. Nunca es una buena idea esperar que el mercado siga su análisis, independientemente de la experiencia que tenga en los mercados financieros. Si lo hace, corre el riesgo de sobredimensionar sus apuestas y apostar demasiado por un solo acontecimiento, lo que podría suponer una pérdida importante de dinero.

7. Seguir ciegamente a otros comerciantes

Si quiere convertirse en un experto en cualquier campo, es imprescindible que trabaje siempre para mejorar sus habilidades. Cuando se trata de operar en los mercados financieros, es muy importante tener esto en cuenta. De hecho, las cambiantes circunstancias del mercado lo convierten en una necesidad absoluta. Seguir el ejemplo de analistas técnicos y operadores expertos es uno de los métodos más eficaces para adquirir conocimientos.

Para llegar a ser excelente de forma constante, primero tendrá que identificar sus propios talentos y luego aprovechar esas habilidades. Si quiere lograr este objetivo, primero debe descubrir sus propios puntos fuertes. Podríamos referirnos a esto como su ventaja, que es la cualidad que le diferencia de otros operadores del sector.

Si lees muchas entrevistas con grandes operadores, te darás cuenta de que todos ellos tienen tácticas de trading bastante singulares. Esto es algo que debe tener en cuenta. De hecho, una técnica de trading que funciona perfectamente para un operador puede ser vista como totalmente impracticable por otro operador. Hay un número casi infinito de métodos para ganar dinero con la actividad del mercado. Sólo tiene que averiguar cuál es el que más se ajusta a su carácter y a su forma de operar.

La decisión de entrar en una operación basándose en el análisis de otra persona puede ser a veces rentable. Por otro lado, si se limita a copiar las acciones de otros operadores sin esforzarse por comprender el panorama general, no debe esperar que esta estrategia tenga éxito a largo plazo. Esto, por supuesto, no implica que no deba seguir los ejemplos de otros o adquirir conocimientos de ellos. La cuestión más importante es si está o no de acuerdo con el concepto comercial y si es compatible con su estrategia comercial. Aunque otros operadores tengan conocimientos y una buena reputación, no debería seguir sus pasos sin más.