永久欠番の説明

もし、あなたが何らかの形で交流があったなら DeFi という表現に、どこかで出会ったことがあるのではないでしょうか。Impermanentの損失は、tokenをプールに預けたときと比較して価格が変化したときに起こります。変化の度合いが大きければ大きいほど、損失の度合いも大きくなる。

待てよ、流動性を供給すると損をする可能性があるということか?なぜ損失は無限に続くのでしょうか?それは特殊な市場の設計特性から来るものです。 オートメーション・マーケット・メーカー.に流動性を提供する。 流動性プール しかし、その過程で一時的な損失が発生することを念頭に置いておく必要があります。

はじめに

などのDeFiプロトコルを用いて行われる取引の件数と流動性が大幅に増加しました。 Uniswap, SushiSwapとしています。 PancakeSwap.このような流動性基準により、現金を持っている人ならほとんど誰でもマーケットメーカーになることができ、そのサービスに対して取引手数料を得ることができます。暗号通貨のエコシステムにおけるマーケットメイキングの分散化により、摩擦のない経済活動が大幅に増加することが可能になりました。

これらのプラットフォームに流動性を提供することに興味がある場合、そのために必要な情報は何でしょうか?一時的なものでしかない損失という概念は、この記事で取り上げられる予定ですので、ぜひ読んでみてください。

無常の喪失とは?

流動性プールに流動性を提供し、預けた資産の価格が預けたときから与えられた価値に加えて、互いに比較して変化した場合、無常の損失が発生することになります。この損失は、最初に流動性を提供したときに資産が持っていた価値に加えられる。このずれが大きければ大きいほど、短期的に損失が発生する可能性が高くなります。このシナリオでは、損失は、最初に預けたときと比較して、投資のドル価値の減少として現れます。

狭い価格帯で常に取引されている資産で構成されるプールは、一時的に価値が下がるリスクが低くなります。様々な種類の硬貨を包んでいるもの 安定したコインこのような場合、流動性供給者は一時的な損失を被る可能性が低くなります。このシナリオでは、流動性供給者が一時的な損失を被る可能性が低くなります(LP)。

では、流動性を供給する側は、経済的損失を被る可能性があるにもかかわらず、なぜ供給し続けるのでしょうか。一時的な損失は取引手数料で補うことができるからです。実際、取引手数料があるため、一過性の損失に非常に弱いUniswapのプールでも利益を上げる可能性がある。

流動性供給業者に直送される取引には、0.3%の手数料が発生します。 Uniswap.特定のプールが一時的な損失に対して非常に脆弱であっても、そのプールでかなりの量の取引活動が行われている場合は、流動性を提供することが有利になる場合があります。しかし、これはプロトコル、特定のプール、預け入れ資産、さらにはより一般的な市場の状況に基づいて変更される可能性があります。

無常の喪失はどのように起こるのか?

ここでは、リクイディティプロバイダーにとっての無期限の損失の例を見てみましょう。

アリスは1エーテルと100ダッシュを流動性プールに拠出する。この特定の自動マーケットメーカー(AMM)の範囲内で、預けられたtokenのペアは、互いに同等の値を持つことが要求されます。これは、預けた瞬間の1ETHの価格が100ダイと同等であることを示しています。これは、アリスの入金時の貨幣価値が200米ドルに相当することも示しています。

さらに、このプールには10エーテルと1,000ダイがあり、いずれもアリスと同じような投資家が出資している。したがって、アリスはこのポットの10パーセントの株を持ち、その価値は1万ドルである。

ETH tokenのコストが400DAIに上昇したとちょっと想像してみてください。この間、裁定取引トレーダーはプールにDAIを追加し続け、同時にETHをプールから取り出していきます。彼らは、比率が現在の価格を表すまでこれを続けるでしょう。AMMにはオーダーブックがないことを忘れないでください。プール内の資産の間に存在する比率は、最終的にプール内の各資産の価値を決定するものです。プール内の流動性の総量(10,000)は変化しませんが、プール内に含まれる資産の比率は変化します。

ETHの価格が400DAIまで上昇したため、プールにどれだけのETHがあり、どれだけのDAIがあるかの比率が変化しました。アービトラージトレーダーの努力により、現時点ではプールの総額は5ETHと2,000DAIに増加しているからです。

そこで、アリスはお金を引き出す決断をする。前に述べたように、彼女は賞金総額の10パーセントを受け取る権利があります。その結果、彼女は0.5ETHと200DAI、つまり合計400USDを引き出すことができるようになったのです。彼女は最初に200ドル相当のtokensを投資したので、それなりの利益を得たはずですよね?しかし、もし彼女が100 DAIと1 ETHを持ち続けていたらどうでしょう?どうなっていたのでしょうか?この時点で、これらの資産の合計金額は500USDに達しているはずだ。

アリスが流動性プールに貢献するのではなく、暗号通貨を持ち続けていれば、より良い財政状態になったことを観察することができる。これは、いわゆる無常の損失である。元の投資額が少なかったため、アリスの損失は、他の状況下ではそれほど大きくはありませんでした。しかし、一見小さな挫折であっても、大きな損失(初期預金のかなりの部分を含む)につながる可能性があることを心に留めておいてください。

このことから、アリスのシナリオでは、市場に流動性を提供することで受け取るはずだった取引手数料は全く考慮されていない。多くの場合、手数料による収益は損失を補って余りあるものであり、流動性の提供は成功した試みになります。しかし、DeFiプロトコルに流動性を与える前に、「無常の損失」という概念をしっかりと理解することが必要である。

Impermanentの損失推定

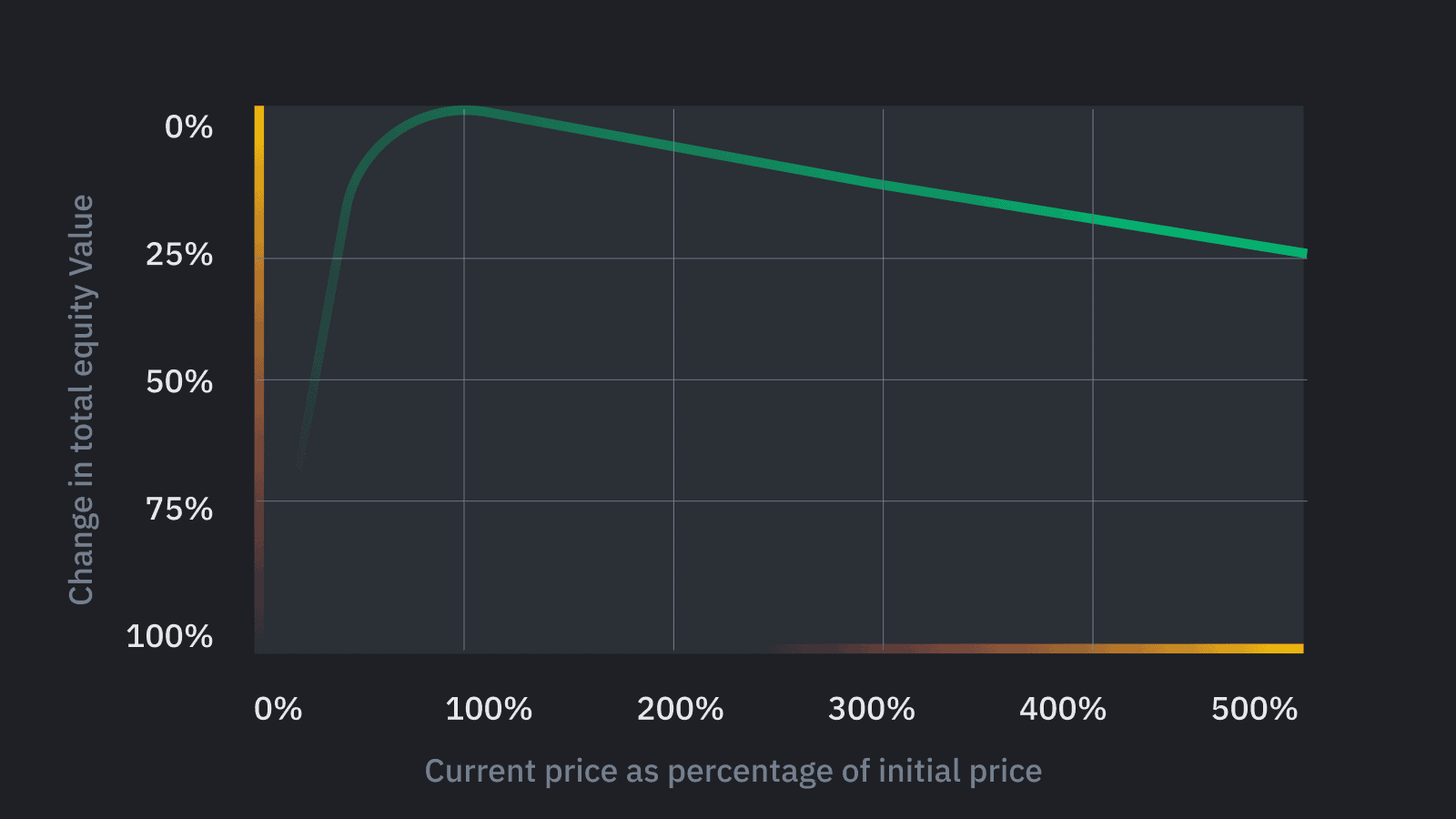

つまり、インペリアル・ロスは、プール内の資産の価格が変化したときに起こります。しかし、それは具体的にどのくらいなのでしょうか?これをグラフにプロットしてみましょう。なお、流動性を提供することで得られる手数料は考慮されていません。

HODLingと比較した場合の損失について、グラフが示す内容をまとめてみました。

- 1.25倍の価格変動=0.6%の損失

- 1.50倍の価格変動=2.0%の損失

- 1.75倍の価格変動=3.8%の損失

- 2倍の価格変動=5.7%の損失

- 3倍の価格変動=13.4%の損失

- 4倍の価格変動=20.0%の損失

- 5倍の価格変動=25.5%の損失

AMMへの流動性提供のリスクについて

実を言うと、私は "impermanent loss "という言葉があまり好きではありません。流動性プールからコインを引き出して初めて損失が現実のものとなるから、"impermanent loss "と呼ばれるのです。しかし、その時点で損失は取り返しがつかなくなることは間違いない。このような損失を補うに十分な手数料が得られるとはいえ、このサービス名には少々欺瞞がある。

AMM に資金を預ける際には、細心の注意が必要である。先に指摘したように、ある種の流動性プールは、他のプールよりもはるかに一過性の損失に対して脆弱である。市場環境の変化に対する感応度が高いプール内の資産であれば、一時的な損失に対して脆弱な立場に置かれる可能性が高くなるのです。また、最初はほんの少しお金を入れることから始めるとよいでしょう。この方法によって、より大きな金額を投資する前に、期待できるリターンの大まかな数字を知ることができるようになる。

最後に、これまで試行錯誤してきた他のAMMを検索してみるのも一案です。DeFiのユーザー・フレンドリーなインターフェースにより、誰でも簡単に既存のAMMをフォークし、若干の調整を加えることができます。しかし、そのようなことをすると、欠陥に弱くなり、現金がいつまでもAMMの中で足止めされる可能性がある。流動性プールが異常に大きな報酬を提供する場合、そこには何らかのトレードオフが存在し、それに伴う危険もまた大きくなるのだろう。