La perte impermanente expliquée

Si vous avez eu une quelconque interaction avec DeFi du tout, vous avez très probablement rencontré cette expression à un moment ou à un autre. La perte de Impermanent se produit lorsque le prix de vos tokens change par rapport au moment où vous les avez déposés dans le pool. Plus le degré de changement est important, plus le degré de perte est élevé.

Attendez, vous voulez dire que fournir des liquidités pourrait me faire perdre de l'argent ? Et pourquoi cette perte est-elle impermanente ? Eh bien, cela vient d'une caractéristique inhérente à la conception d'un type particulier de marché appelé un "marché". teneur de marché automatisé. Fournir des liquidités à un réserve de liquidités a le potentiel d'être une entreprise lucrative, mais vous devrez garder à l'esprit l'idée d'une perte temporaire tout au long du processus.

Introduction

Il y a eu une augmentation significative du nombre et de la liquidité des transactions réalisées à l'aide des protocoles DeFi tels que Uniswap, SushiSwapet PancakeSwap. Grâce à ces normes de liquidité, presque tous ceux qui disposent de liquidités peuvent devenir des teneurs de marché et percevoir des commissions de négociation pour leurs services. La décentralisation de la tenue de marché dans l'écosystème des crypto-monnaies a permis une augmentation significative de l'activité économique sans friction.

Si vous souhaitez fournir de la liquidité à ces plateformes, quelles sont les informations dont vous avez besoin pour le faire ? La notion de perte qui n'est que temporaire va être abordée dans cet article, c'est pourquoi vous devriez le lire.

Qu'est-ce qu'une perte impermanente ?

Lorsque vous fournissez des liquidités à un pool de liquidités et que le prix des actifs que vous avez déposés change les uns par rapport aux autres en plus de leur valeur donnée au moment où vous les avez déposés, vous subissez une perte impermanente. Cette perte s'ajoute à la valeur que les actifs avaient lorsque vous avez initialement fourni la liquidité. Plus ce déplacement est important, plus la probabilité que vous subissiez une perte à court terme est grande. Dans ce scénario, la perte se manifeste par une réduction de la valeur en dollars de l'investissement par rapport au moment où il a été initialement déposé.

Les pools comprenant des actifs qui s'échangent régulièrement dans une fourchette de prix étroite auront moins de risques de subir une perte de valeur temporaire. Les pièces de monnaie qui sont enveloppées dans différents types de monnaies stablesPar exemple, le prix d'une action est maintenu à l'intérieur d'une fourchette très étroite. Dans ce scénario, la possibilité que les fournisseurs de liquidité subissent une perte temporaire (LP) est réduite.

Pourquoi alors ceux qui fournissent des liquidités continuent-ils à le faire s'ils sont dans une position où ils pourraient subir des pertes financières ? Eh bien, la perte temporaire peut toujours être compensée par les frais de transaction si on le souhaite. En fait, grâce aux frais de transaction, même les pools sur Uniswap qui sont très vulnérables aux pertes transitoires ont le potentiel de faire des profits.

Chaque transaction qui passe directement par les fournisseurs de liquidités entraîne des frais de 0,3% lorsqu'elle est exécutée par l'intermédiaire de l'un de ces fournisseurs. Uniswap. Même si un pool particulier est très vulnérable à une perte temporaire, il peut toujours être avantageux d'offrir des liquidités si une quantité importante d'activités commerciales a lieu dans le pool. Ceci, cependant, est sujet à changement en fonction du protocole, du pool particulier, des actifs qui sont déposés, et même des circonstances plus générales du marché.

Comment la perte impermanente se produit-elle ?

Prenons un exemple de ce à quoi peut ressembler une perte impermanente pour un fournisseur de liquidités.

Alice dépose un éther et cent dash dans un pool de liquidité. Dans les limites de ce teneur de marché automatisé (MMA) spécifique, la paire token déposée doit avoir des valeurs comparables les unes aux autres. Cela indique que le prix d'un ETH au moment du dépôt est égal à cent Dai. Cela indique également que la valeur monétaire du dépôt d'Alice au moment où il a été effectué est équivalente à deux cents dollars américains.

En outre, la cagnotte comprend un total de 10 éther et de 1 000 dai, tous deux soutenus par des investisseurs similaires à Alice. Par conséquent, Alice a une participation de dix pour cent dans le pot, qui a une valeur totale de dix mille dollars.

Imaginons un instant que le coût d'un ETH token passe à 400 DAI. Pendant ce temps, les arbitragistes continueront à ajouter des DAI au pool tout en en retirant des ETH. Ils continueront à le faire jusqu'à ce que le ratio représente le prix actuel. N'oubliez pas que les MSA n'ont pas de carnet d'ordres. Le ratio qui existe entre les actifs du pool est ce qui décide finalement de la valeur de chaque actif du pool. Bien que le montant total des liquidités dans le pool (10 000) ne change pas, le pourcentage des actifs qui y sont inclus change.

Le rapport entre le nombre d'ETH et le nombre de DAI dans le pool a changé depuis que le prix de l'ETH a augmenté à 400 DAI. Grâce aux efforts des arbitres, la valeur totale du pool est passée à 5 ETH et 2 000 DAI à l'heure actuelle.

Par conséquent, Alice prend la décision de retirer son argent. Comme cela a été établi précédemment, elle a droit à une part de dix pour cent de la somme totale du prix. Par conséquent, elle peut retirer 0,5 ETH et 200 DAI, ce qui équivaut à un total de 400 USD. Comme elle a d'abord investi tokens d'une valeur de 200 USD, elle a dû réaliser des gains respectables, non ? Mais attendez, et si elle avait gardé ses 100 DAI et son ETH ? Que se serait-il passé alors ? À ce moment-là, la valeur monétaire totale de ces actifs s'élèverait à 500 USD.

Nous sommes en mesure d'observer qu'Alice aurait été dans une meilleure position financière si elle avait conservé sa crypto-monnaie plutôt que de contribuer à la réserve de liquidités. C'est ce que nous appelons une perte impermanente. En raison de la faible quantité de l'investissement initial, la perte d'Alice est loin d'être aussi importante qu'elle l'aurait été dans d'autres circonstances. Gardez à l'esprit, cependant, que même des revers apparemment minimes peuvent entraîner des pertes importantes (y compris une partie significative du dépôt initial).

Dans ce contexte, le scénario d'Alice ne tient absolument pas compte des commissions de négociation qu'elle aurait perçues pour avoir fourni des liquidités au marché. Dans de nombreux cas, les gains provenant des commissions feraient plus que compenser les pertes, transformant la fourniture de liquidité en une entreprise réussie. Cependant, avant de donner de la liquidité à un protocole DeFi, il est essentiel d'avoir une solide compréhension du concept de perte impermanente.

Estimation de la perte de Impermanent

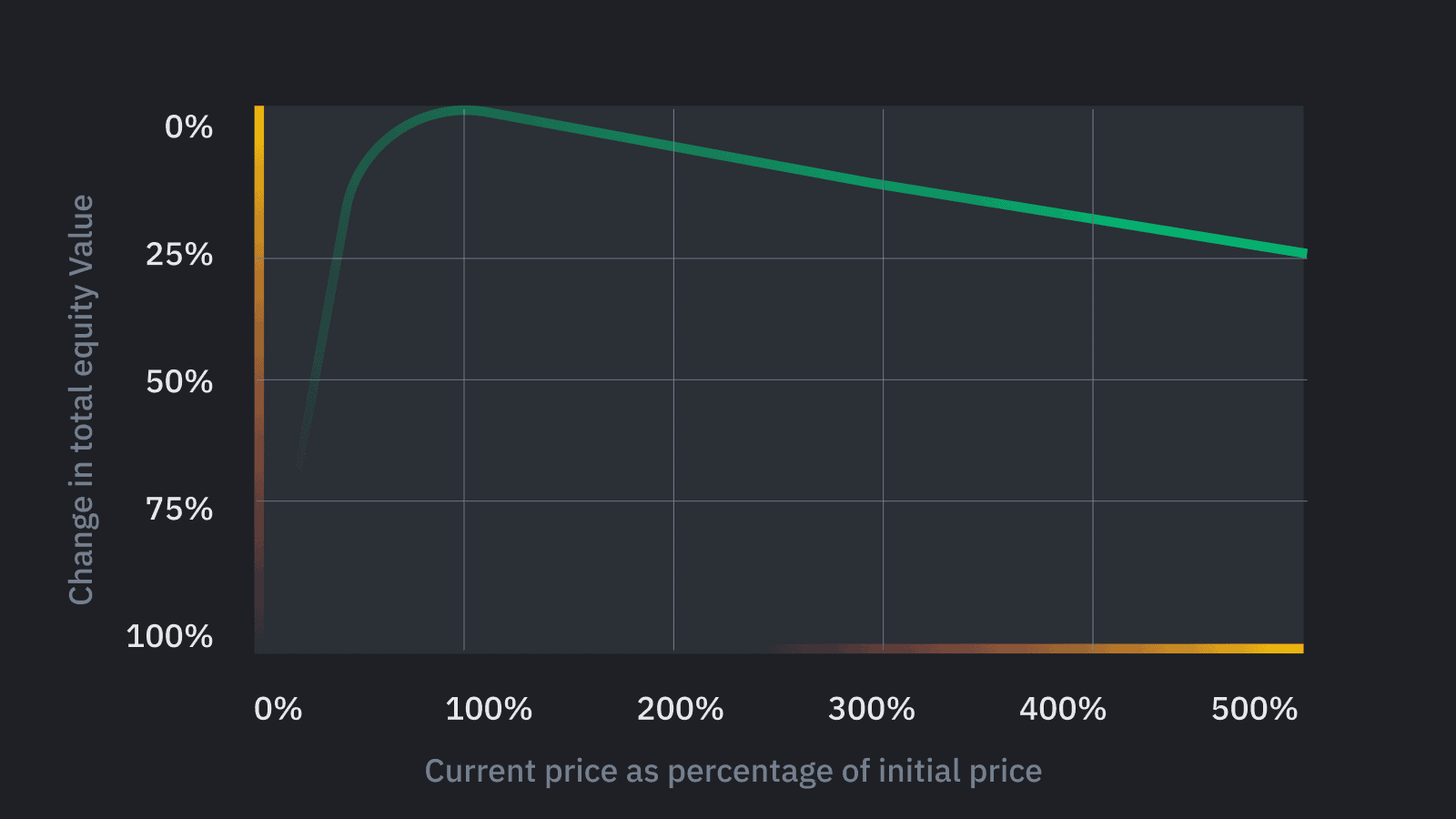

Ainsi, la perte impermanente se produit lorsque le prix des actifs du pool change. Mais de combien s'agit-il exactement ? Nous pouvons le représenter sur un graphique. Notez qu'il ne tient pas compte des frais perçus pour la fourniture de liquidités.

Voici un résumé de ce que le graphique nous apprend sur les pertes par rapport au HODLing :

- 1,25x le changement de prix = 0,6% de perte

- 1,50x changement de prix = 2,0% perte

- 1,75x changement de prix = 3,8% perte

- 2x le changement de prix = 5,7% de perte

- 3x le changement de prix = 13,4% de perte

- 4x le changement de prix = 20,0% de perte

- 5x le changement de prix = 25,5% de perte

Les risques de fournir des liquidités à un MSA

Pour vous dire la vérité, je ne suis pas un fan du mot "perte impermanente". On l'appelle perte impermanente parce que les pertes ne se réalisent que lorsque vous retirez vos pièces du pool de liquidité. Or, à ce moment-là, les pertes seront très certainement irrécupérables. Même si les frais que vous réalisez pourraient être suffisants pour compenser de telles pertes, le nom du service est encore un peu trompeur.

Lorsque vous déposez de l'argent dans un MSA, vous devez faire preuve d'une extrême prudence. Comme nous l'avons déjà souligné, certains pools de liquidités sont beaucoup plus vulnérables aux pertes transitoires que d'autres. Vous êtes plus susceptible d'être mis dans une position où vous êtes vulnérable à une perte temporaire si les actifs du pool ont un degré de sensibilité plus élevé aux changements des conditions du marché. C'est aussi une bonne idée de commencer par mettre un peu d'argent. Avant d'investir une somme plus importante, vous aurez la possibilité d'avoir une idée approximative des rendements que vous pouvez espérer grâce à cette méthode.

Une dernière considération est de rechercher d'autres MSA qui ont été testés et éprouvés. N'importe qui peut très facilement bifurquer d'un MSA existant et y apporter quelques ajustements mineurs grâce à l'interface conviviale de DeFi. Cependant, cela peut vous rendre vulnérable à des défauts, qui peuvent faire que votre argent reste indéfiniment bloqué dans le MSA. Si un pool de liquidité offre des récompenses anormalement élevées, il y a certainement une sorte de compromis à faire, et les dangers qui y sont liés sont probablement aussi plus grands.