Vysvětlení trvalé ztráty

Pokud jste měli nějakou interakci s DeFi vůbec, téměř jistě jste se s tímto výrazem někdy setkali. Ke ztrátě Impermanent dochází, když se cena vašich token změní oproti době, kdy jste je uložili do poolu. Čím větší je míra změny, tím větší je míra ztráty.

Počkejte, chcete říct, že dodání likvidity by mohlo způsobit ztrátu peněz? A proč je ztráta pomíjivá? No, vychází to z přirozené konstrukční vlastnosti zvláštního druhu trhu, který se nazývá automatizovaný tvůrce trhu. Poskytování likvidity fond likvidity má potenciál být lukrativním počinem, ale musíte mít na paměti, že v průběhu celého procesu můžete dočasně ztratit.

Úvod

Došlo k výraznému nárůstu počtu a likvidity obchodů prováděných pomocí protokolů DeFi, jako jsou např. Uniswap, SushiSwapa PancakeSwap. Díky těmto standardům likvidity se může stát tvůrcem trhu téměř každý, kdo má hotovost, a vydělávat na poplatcích za své služby. Decentralizace tvorby trhu v kryptoměnovém ekosystému umožnila výrazné zvýšení ekonomické aktivity bez tření.

Pokud máte zájem poskytovat likviditu pro tyto platformy, jaké informace k tomu potřebujete? Pojem ztráta, která je pouze dočasná, bude v tomto článku popsán, a proto byste si ho měli přečíst.

Co je to pomíjivá ztráta?

Když poskytnete likviditu do fondu likvidity a cena vámi vložených aktiv se kromě jejich dané hodnoty z doby, kdy jste je vložili, změní i ve srovnání s ostatními, vzniká vám trvalá ztráta. Tato ztráta je navíc k hodnotě, kterou aktiva měla, když jste likviditu původně poskytli. Čím výraznější je tato změna, tím větší je pravděpodobnost, že krátkodobě utrpíte ztrátu. V tomto scénáři se ztráta projevuje snížením dolarové hodnoty investice ve srovnání s dobou, kdy byla poprvé uložena.

U fondů, které zahrnují aktiva, jež se trvale obchodují v úzkém cenovém rozpětí, je riziko dočasné ztráty hodnoty nižší. Mince, které jsou zabaleny v různých typech stablecoins, bude například udržovat cenu, která je omezena ve velmi úzkém rozmezí. V tomto scénáři se snižuje možnost, že poskytovatelé likvidity utrpí dočasnou ztrátu (LP).

Proč tedy ti, kteří dodávají likviditu, v tom pokračují, když jsou v situaci, kdy by mohli utrpět finanční ztrátu? No, dočasnou ztrátu lze stále kompenzovat obchodními poplatky, pokud se tak někdo rozhodne. Ve skutečnosti mají díky obchodním poplatkům i pooly na Uniswap, které jsou velmi náchylné k přechodné ztrátě, potenciál dosáhnout zisku.

Za každý obchod, který jde přímo k poskytovateli likvidity, se platí poplatek 0,3%, pokud je proveden prostřednictvím Uniswap. I když je určitý pool velmi náchylný k dočasné ztrátě, může být stále výhodné nabízet likviditu, pokud v něm probíhá značná obchodní aktivita. To se však může měnit v závislosti na protokolu, konkrétním poolu, uložených aktivech a i obecnějších okolnostech na trhu.

Jak dochází k pomíjivé ztrátě?

Uveďme si příklad, jak může vypadat pomíjivá ztráta poskytovatele likvidity.

Alice přispěje jedním éterem a sto pomlčkami do fondu likvidity. V rámci tohoto konkrétního automatizovaného tvůrce trhu (AMM) se vyžaduje, aby vložený pár token měl vzájemně srovnatelné hodnoty. To znamená, že cena jednoho ETH v okamžiku vkladu se rovná sto daům. To také znamená, že peněžní hodnota vkladu Alice v době jeho provedení odpovídá dvěma stům amerických dolarů.

Kromě toho je v poolu celkem 10 etherů a 1 000 dai, které byly podpořeny investory podobnými Alici. Alice má tedy v poolu desetiprocentní podíl, který má celkovou hodnotu deset tisíc dolarů.

Představte si na chvíli, že cena ETH token vzroste na 400 DAI. Během této doby budou arbitrážní obchodníci nadále přidávat DAI do poolu a zároveň z něj odebírat ETH. Budou v tom pokračovat, dokud poměr nebude představovat aktuální cenu. Nezapomeňte, že AMM nemají knihy objednávek. Poměr, který existuje mezi aktivy v poolu, nakonec rozhoduje o tom, jakou hodnotu má každé aktivum v poolu. Ačkoli se celkový objem likvidity v poolu (10 000) nemění, procento aktiv, která jsou v něm zahrnuta, se mění.

Poměr mezi množstvím ETH a DAI v poolu se změnil, protože cena ETH vzrostla na 400 DAI. Díky úsilí arbitrážních obchodníků se totiž celková hodnota poolu v tuto chvíli zvýšila na 5 ETH a 2 000 DAI.

Proto se Alice rozhodne vybrat své peníze. Jak bylo stanoveno dříve, má nárok na desetiprocentní část celkové výhry. V důsledku toho si může vybrat 0,5 ETH a 200 DAI, což se rovná celkem 400 USD. Vzhledem k tomu, že nejprve investovala token v hodnotě 200 USD, musela si vydělat slušné zisky, že? Ale počkat, co kdyby si prostě nechala svých 100 DAI a jeden ETH? Co by se stalo potom? V tuto chvíli by celková peněžní hodnota těchto aktiv činila 500 USD.

Můžeme si všimnout, že Alice by byla v lepší finanční situaci, kdyby si kryptoměnu ponechala a nepřispívala do fondu likvidity. Tomu říkáme nestálá ztráta. Vzhledem k nízkému množství původní investice nebyla Alicina ztráta zdaleka tak významná, jak by byla za jiných okolností. Mějte však na paměti, že i zdánlivě malé nezdary mohou mít za následek velké ztráty (včetně značné části původního vkladu).

Vzhledem k tomu scénář Alice vůbec nezohledňuje poplatky za obchodování, které by získala za poskytování likvidity trhu. V mnoha případech by výdělky z poplatků více než kompenzovaly ztráty, čímž by se poskytování likvidity přesto stalo úspěšným podnikáním. Před poskytnutím likvidity protokolu DeFi je však nezbytné dobře porozumět konceptu nestálé ztráty.

Odhad ztrát Impermanent

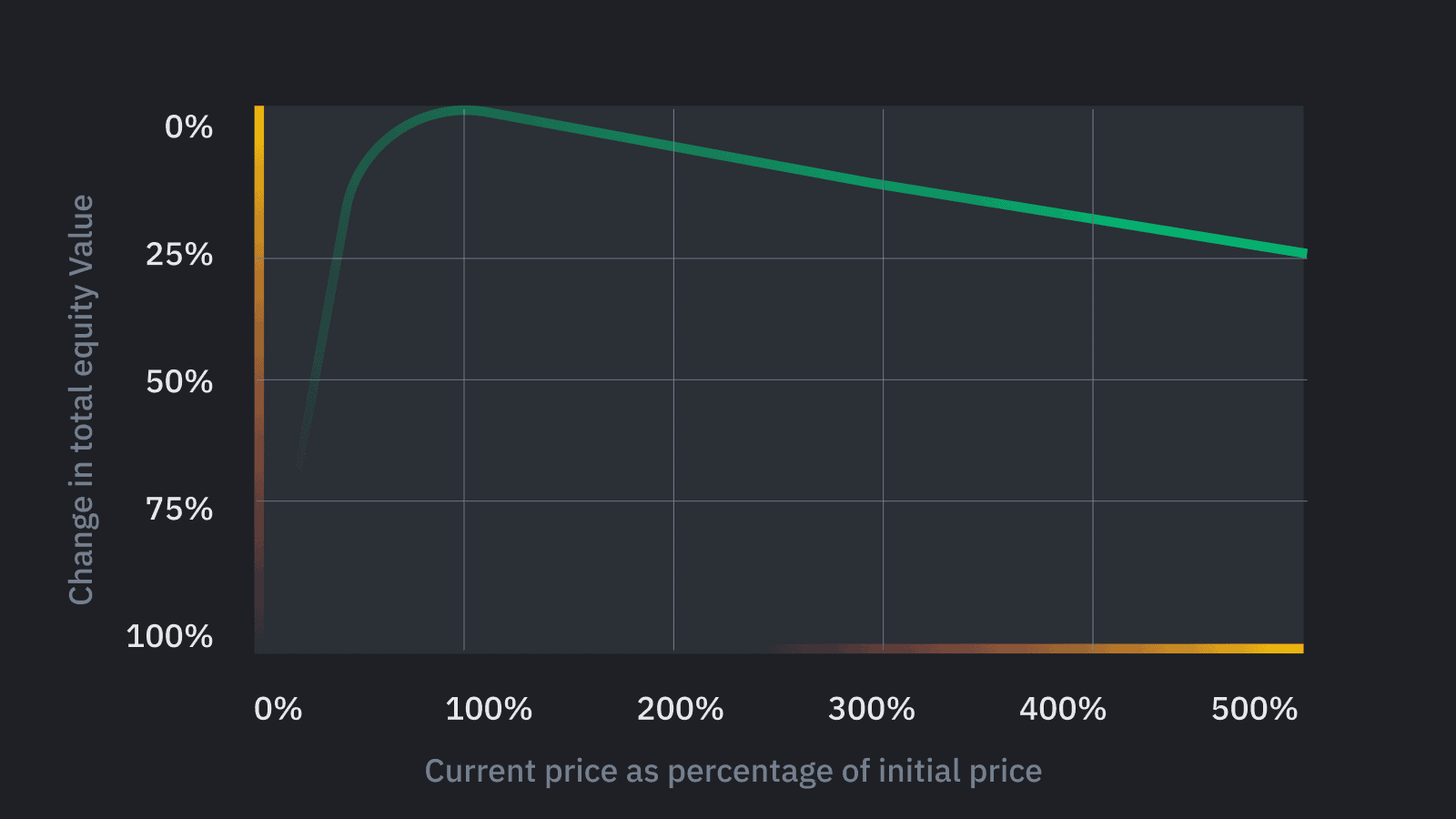

K pomíjivé ztrátě tedy dochází, když se změní cena aktiv ve fondu. Ale kolik přesně to je? Můžeme to zakreslit do grafu. Všimněte si, že nezohledňuje poplatky získané za poskytování likvidity.

Zde je shrnutí toho, co nám graf říká o ztrátách ve srovnání s HODLingem:

- 1,25x změna ceny = 0,6% ztráta

- 1,50x změna ceny = 2,0% ztráta

- 1,75x změna ceny = 3,8% ztráta

- 2x změna ceny = ztráta 5,7%

- 3x změna ceny = 13,4% ztráty

- 4x změna ceny = 20,0% ztráta

- 5x změna ceny = ztráta 25,5%

Rizika spojená s poskytováním likvidity manažerovi peněžního trhu

Abych řekl pravdu, nejsem příznivcem slova "pomíjivá ztráta". Říká se mu impermanentní ztráta, protože ztráty se realizují až po stažení mincí z fondu likvidity. V té době však budou ztráty zcela jistě nenávratné. I když by poplatky, které vyděláte, mohly být adekvátní kompenzací takových ztrát, název služby je přesto poněkud zavádějící.

Při ukládání peněz do AMM je třeba dbát zvýšené opatrnosti. Jak již bylo uvedeno, některé fondy likvidity jsou mnohem náchylnější k přechodným ztrátám než jiné. Do situace, kdy jste zranitelní vůči přechodné ztrátě, se s větší pravděpodobností dostanete, pokud aktiva v poolu vykazují vyšší míru citlivosti na změny tržních podmínek. Je také dobré začít tím, že vložíte jen malou část peněz. Než investujete významnější částku, budete mít možnost získat přibližnou představu o výnosech, na které se díky této metodě můžete těšit.

Poslední možností je vyhledat jiné vyzkoušené AMM. Díky uživatelsky přívětivému rozhraní DeFi může kdokoli velmi snadno forknout stávající AMM a provést drobné úpravy. Tímto postupem se však můžete stát zranitelnými vůči chybám, které mohou způsobit, že vaše peníze zůstanou v AMM uvězněny na neurčito. Pokud pool likvidity nabízí abnormálně vysoké odměny, je s tím jistě spojen určitý kompromis a nebezpečí, která jsou s ním spojena, jsou pravděpodobně také větší.