Förklaring av Bid-Ask Spread och Slippage

Bid-ask spread är skillnaden mellan det lägsta begärda priset och det högsta erbjudna priset för en tillgång. Bitcoinhar till exempel en lägre spread än tillgångar med mindre likviditet och handelsaktivitet.

Slippage inträffar när en handel avslutas till ett annat genomsnittspris än det som eftersträvas. Det inträffar ofta när man utför Marknadsordrar.. Det slutliga priset för en order kan variera om det inte finns tillräckligt med likviditet för att uppfylla din order eller om marknaden är turbulent. För att undvika glidning med tillgångar med låg likviditet bör du överväga att dela upp din order i mindre delar.

Introduktion

Marknadspriserna är nära knutna till utbud och efterfrågan när du köper och säljer tillgångar på en kryptovalutabörs. Andra viktiga aspekter att undersöka förutom priset är handelsvolym, marknadslikviditet och ordertyper. Du kanske inte alltid får det pris du söker för en handel, beroende på marknadsförhållandena och de ordertyper du väljer.

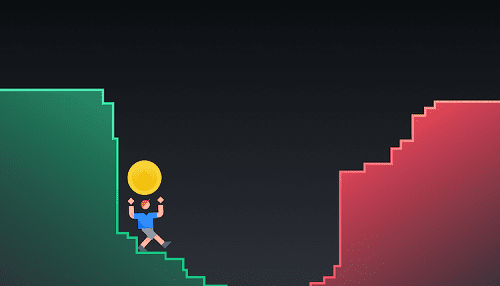

Köpare och säljare förhandlar alltid, vilket resulterar i ett gap mellan de två sidorna (bid-ask spread). Slippage kan uppstå beroende på mängden av en tillgång som du avser att handla med och dess volatilitet (mer om detta senare). För att undvika överraskningar räcker det långt att skaffa sig en grundläggande förståelse för en börs orderbok.

Vad är bid-ask spread?

Bid-ask spread är skillnaden mellan en orderboks högsta bud- och lägsta säljpris. Market makers eller mäklare som tillhandahåller likviditet skapar ofta spridningen på konventionella marknader. Spridningen på kryptovalutamarknader är skillnaden mellan limiterade order från köpare och säljare.

Om du vill göra ett omedelbart köp till marknadspris måste du acceptera säljarens lägsta begärda pris. Om du vill göra en omedelbar försäljning ska du acceptera det högsta erbjudna priset från en budgivare. Mer likvida tillgångar (t.ex. valuta) har en lägre spread mellan köp och sälj, vilket innebär att köpare och säljare kan utföra sina order utan att det uppstår stora prisfluktuationer. Detta beror på att orderboken har ett stort antal order. När man utför order med stora volymer kommer en större bud-ask spread att resultera i mer betydande prissvängningar.

Market makers och spread mellan köp och sälj

Likviditet är ett viktigt begrepp på finansmarknaderna. När du handlar på marknader med låg likviditet kan det hända att du får vänta i timmar eller till och med dagar på att en annan handlare ska matcha din order.

Det är viktigt att tillhandahålla likviditet, men det är inte alla marknader som har tillräcklig likviditet från enskilda handlare. Mäklare och marknadsgaranter tillhandahåller till exempel likviditet i utbyte mot arbitragevinster på konventionella marknader.

En marknadsgarant kan dra nytta av en spread mellan köp och säljkurs genom att helt enkelt köpa och sälja ett objekt vid samma tidpunkt. Marknadsgaranter kan dra nytta av spreaden genom att sälja till det högre säljpriset och köpa till det lägre köppriset upprepade gånger. Även en liten spread kan resultera i stora vinster om den handlas i tillräckliga mängder under dagen. När marknadsgaranter kämpar och minskar gapet har tillgångar med stor efterfrågan mindre spreadar.

En marknadsgarant kan t.ex. samtidigt erbjuda sig att köpa BNB för $350 per mynt och sälja BNB för $351, vilket ger en spridning på $1. Alla som vill handla på marknaden omedelbart måste möta sina positioner. För den marknadsgarant som säljer det han köper och köper det han säljer är spreaden nu ren arbitragevinst.

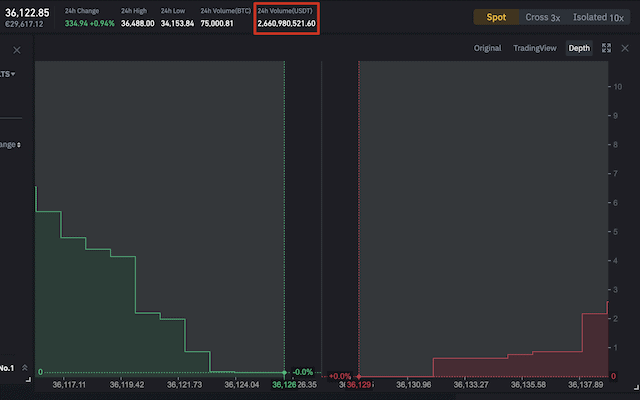

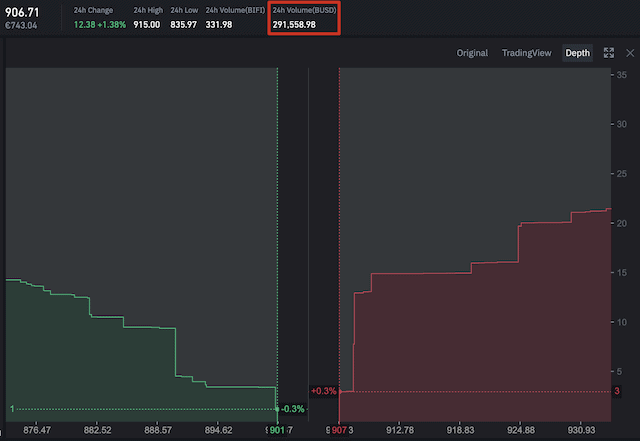

Djupdiagram och spread mellan köp och sälj

Alternativet [Djup] visar en grafisk representation av en tillgångs orderbok. Du kan se antal och pris för bud i grönt och antal och pris för efterfrågan i rött. Skillnaden mellan dessa två områden är spridningen mellan köp och säljkurs, som du kan beräkna genom att ta det röda säljpriset och subtrahera det gröna köppriset.

Som tidigare nämnts finns det en implicit koppling mellan likviditet och mindre spreadar mellan köp- och säljbud. Eftersom handelsvolym är ett populärt mått på likviditet förväntar vi oss större volymer med mindre spreadar mellan köp- och säljbud som en andel av en tillgångs pris. Kryptovalutor, aktier och andra tillgångar som är föremål för omfattande handel möter betydligt större konkurrens från handlare som försöker dra nytta av spridningen mellan köp- och säljbud.

Procentuell spridning mellan köp och sälj

För att jämföra spridningen mellan köp- och säljkurs för olika kryptovalutor eller tillgångar måste vi utvärdera den i procent. Beräkningen är enkel:

(Ask Price - Bid Price)/Ask Price x 100 = Procentuell andel av BidAsk Spread

Låt oss ta BIFI som exempel. I skrivande stund hade BIFI ett säljpris på $907 och ett köppris på $901. Denna skillnad ger oss en spread mellan köp- och säljkurs på $6. $6 dividerat med $907 och sedan multiplicerat med 100 ger oss en slutlig procentsats för spridningen mellan köp- och säljkurs på ungefär 0,66%.

Anta att Bitcoin har en spridning mellan köp och sälj på $3. Även om det är hälften av vad vi såg med BIFI, är Bitcoin:s spread mellan köp och säljkurs bara 0,0083% när den mäts i procent. BIFI har också en betydligt mindre handelsvolym, vilket stödjer vårt argument att mindre likvida tillgångar har större bid-ask spreads.

På grund av Bitcoin:s minskade spridning kan vi dra vissa slutsatser. En mindre procentuell spridning mellan köp och säljkurs indikerar att objektet sannolikt är betydligt mer likvid. Om du vill utföra betydande marknadsordrar är risken att behöva betala ett pris som du inte räknat med generellt sett lägre.

Vad är glidning?

Slippage är typiskt för marknader med hög volatilitet eller begränsad likviditet. Slippage inträffar när en affär avslutas till ett pris som skiljer sig från vad som förväntades eller begärdes.

Anta att du vill placera en stor köporder på marknaden på $100, men att marknaden saknar likviditet för att fylla din order till det priset. Därför måste du acceptera följande order (över $100) tills ditt köp är helt genomfört. Detta gör att det genomsnittliga priset för din transaktion blir högre än $100, vilket kallas för slippage.

Med andra ord, när du lägger en marknadsorder matchar börsen automatiskt dina köp- eller säljorder med limitorder i orderboken. Orderboken kommer att matcha dig med det bästa priset, men om det inte finns tillräckligt med volym för det pris du föredrar kommer du att gå uppåt i orderkedjan. Som en följd av detta förfarande fyller marknaden din order med oväntat olika priser.

Slippage är utbredd med automatiserade marknadsgaranter och decentraliserade börser i kryptovaluta. Slippage i volatila kryptovalutor eller kryptovalutor med låg likviditet kan överstiga 10% av det beräknade priset.

Positiv glidning

Slippage innebär inte alltid att du får ett lägre pris än planerat. Positiv glidning kan uppstå om priset sjunker medan du lägger din köporder eller stiger medan du lägger din säljorder. Positiv slippage, även om det är ovanligt, kan förekomma på vissa mycket volatila marknader.

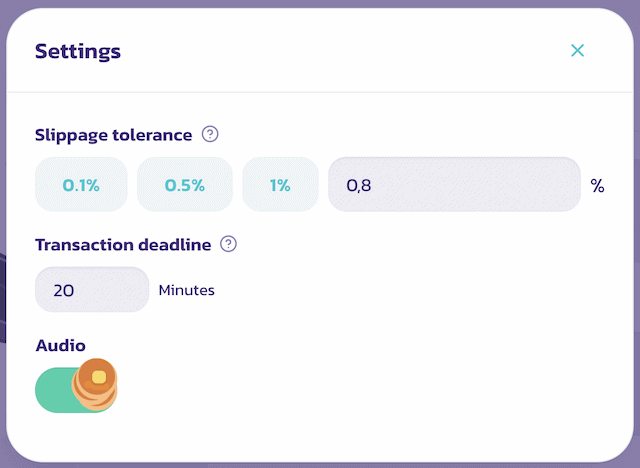

Slippage tolerans

Det belopp som du anger kan påverka hur lång tid det tar för ditt köp att bli klar. Om du ställer in slippage till noll kan det ta lång tid för din order eller den kan inte fyllas alls. Om du ställer in det för högt kan en annan handlare eller bot märka din pågående order och försöka överträffa dig.

Front running uppstår när en annan näringsidkare tar ut en högre gasavgift än du för att kunna köpa varan först. Den som är frontrunner gör sedan en annan transaktion för att sälja den till dig till det maximala pris som du är beredd att acceptera beroende på din tolerans för glidning.

Minimering av negativ glidning

Även om du inte alltid kan undvika att det uppstår glapp finns det några strategier som du kan använda för att försöka minimera det.

- Istället för att göra en stor beställning kan du försöka dela upp den i mindre delar. Håll ett nära öga på orderboken för att sprida ut dina order och se till att inte lägga order som är större än den tillgängliga volymen.

- Om du använder en decentraliserat utbyteGlöm inte att räkna med transaktionsavgifter. Vissa nätverk har höga avgifter beroende på hur mycket blockkedjans trafik som kan omintetgöra eventuella vinster som du gör, så att du undviker halka.

- Om du har att göra med tillgångar med låg likviditet, som ett litet Likviditetspool.kan din handelsaktivitet påverka tillgångens pris avsevärt. En enskild transaktion kan uppvisa en liten mängd glidning, men många mindre kan påverka priset för nästa block av transaktioner du gör.

- Använd limitorder.. Dessa order ser till att du får det pris du vill ha eller bättre när du handlar. Även om du offrar hastigheten hos en Marknadsorder.kan du vara säker på att du inte kommer att uppleva någon negativ glidning.

När du handlar med kryptovalutor ska du tänka på att en spread mellan bud och köpkurs eller en glidning kan påverka slutpriset för dina affärer. Du kan inte alltid undvika dem, men de är värda att beakta när du fattar beslut. Detta kan vara mindre för mindre transaktioner, men tänk på att med stora volymorder kan det genomsnittliga priset per enhet bli högre än planerat.

Att förstå slippage är en nyckelkomponent i handelsgrunderna för alla som arbetar med decentraliserad finansiering. Utan grundläggande information riskerar du att förlora pengar på grund av frontrunning eller överdriven slippage.