Непостоянная потеря объяснена

Если вы хоть как-то взаимодействовали с DeFi вообще, вы почти наверняка когда-нибудь сталкивались с этим выражением. Убыток Impermanent происходит, когда цена ваших token изменяется по сравнению с тем, когда вы положили их в пул. Чем больше степень изменения, тем больше степень потери.

Подождите, вы имеете в виду, что предоставление ликвидности может привести к тому, что я потеряю деньги? А почему потери непостоянны? Ну, это происходит из-за неотъемлемой конструктивной особенности особого вида рынка, называемого автоматический маркет-мейкер. Предоставление ликвидности пул ликвидности может стать прибыльным предприятием, но вам нужно помнить о временных потерях на протяжении всего процесса.

Введение

Наблюдается значительное увеличение количества и ликвидности сделок, проводимых с использованием протоколов DeFi, таких как Uniswap, SushiSwapи PancakeSwap. Благодаря этим стандартам ликвидности практически любой, у кого есть наличные, может стать маркет-мейкером и получать за свои услуги торговую комиссию. Децентрализация маркет-мейкерства в криптовалютной экосистеме сделала возможным значительное увеличение экономической активности без трения.

Если вы заинтересованы в предоставлении ликвидности для этих платформ, какая информация вам для этого необходима? Понятие убытка, который является временным, будет рассмотрено в этой статье, поэтому вам стоит ее прочитать.

Что такое непостоянная потеря?

Когда вы предоставляете ликвидность пулу ликвидности и цена размещенных вами активов изменяется по сравнению друг с другом в дополнение к их стоимости на момент размещения, вы несете непостоянный убыток. Этот убыток дополняет стоимость активов, которую они имели на момент первоначального предоставления ликвидности. Чем значительнее этот сдвиг, тем больше вероятность того, что вы можете понести убытки в краткосрочной перспективе. В этом сценарии потери проявляются в виде снижения долларовой стоимости инвестиций по сравнению с тем, когда они были впервые размещены.

Пулы, состоящие из активов, которые постоянно торгуются в узком ценовом диапазоне, имеют меньший риск временной потери стоимости. Монеты, которые завернуты в различные виды stablecoinsнапример, будет поддерживать цену, ограниченную очень узким диапазоном. При таком сценарии снижается вероятность того, что поставщики ликвидности могут понести временные убытки (LPs).

Почему же тогда те, кто предоставляет ликвидность, продолжают это делать, если они находятся в положении, когда могут понести финансовые потери? Ну, временные потери все равно можно компенсировать за счет торговых комиссий, если так хочется. На самом деле, благодаря торговым комиссиям, даже пулы на Uniswap, которые очень уязвимы к временным потерям, могут приносить прибыль.

Каждая сделка, которая направляется напрямую поставщикам ликвидности, взимает комиссию в размере 0,3% при выполнении через Uniswap. Даже если конкретный пул очень уязвим для временных потерь, все равно может быть выгодно предлагать ликвидность, если в пуле происходит значительный объем торговой активности. Это, однако, может меняться в зависимости от протокола, конкретного пула, активов, которые депонируются, и даже более общих рыночных обстоятельств.

Как происходит непостоянная потеря?

Давайте рассмотрим на примере, как непостоянный убыток может выглядеть для поставщика ликвидности.

Алиса вносит один эфир и сто тире в пул ликвидности. В рамках данного конкретного автоматического маркет-мейкера (AMM) требуется, чтобы депонированная пара token имела сопоставимые между собой значения. Это означает, что цена одного ETH в момент депонирования равна ста даям. Это также указывает на то, что денежная стоимость депозита Алисы на момент его внесения эквивалентна двумстам долларам США.

Кроме того, в пуле есть 10 эфиров и 1 000 даи, оба из которых были поддержаны инвесторами, похожими на Алису. Таким образом, Алиса имеет десятипроцентную долю в пуле, общая стоимость которого составляет десять тысяч долларов.

Представьте на минуту, что стоимость ETH token поднимается до 400 DAI. В это время арбитражные трейдеры будут продолжать добавлять DAI в пул, одновременно забирая из него ETH. Они будут продолжать делать это до тех пор, пока соотношение не станет соответствовать текущей цене. Помните, что у АММ нет книги заявок. Соотношение, существующее между активами в пуле, в конечном итоге определяет, сколько стоит каждый актив в пуле. Хотя общее количество ликвидности в пуле (10 000) не меняется, процентное соотношение активов, входящих в него, меняется.

Отношение количества ETH к количеству DAI в пуле изменилось после того, как цена ETH выросла до 400 DAI. Поскольку усилиями арбитражных трейдеров общая стоимость пула увеличилась до 5 ETH и 2 000 DAI на данный момент.

Поэтому Алиса принимает решение снять свои деньги. Как было установлено ранее, она имеет право на десятипроцентную часть от общего призового фонда. В результате она может снять 0,5 ETH и 200 DAI, что составляет в общей сложности 400 долларов США. Поскольку она сначала инвестировала tokens на сумму 200 долларов США, она должна была получить солидную прибыль, верно? Но подождите, а если бы она просто держала свои 100 DAI и один ETH? Что бы тогда произошло? На данный момент общая денежная стоимость этих активов составила бы 500 долларов США.

Мы можем наблюдать, что Алиса была бы в лучшем финансовом положении, если бы она держала свою криптовалюту, а не вносила средства в пул ликвидности. Это то, что мы называем непостоянными потерями. Из-за небольшого количества первоначальных инвестиций потери Алисы были не такими значительными, как при других обстоятельствах. Однако имейте в виду, что даже, казалось бы, незначительные неудачи могут привести к большим потерям (включая значительную часть первоначального вклада).

В свете этого, в сценарии Алисы не учитываются торговые комиссии, которые она могла бы получить за предоставление ликвидности рынку. Во многих случаях доходы от комиссионных с лихвой компенсируют потери, превращая предоставление ликвидности в успешное начинание. Однако, прежде чем предоставлять ликвидность по протоколу DeFi, необходимо иметь твердое понимание концепции непостоянных потерь.

Оценка убытков Impermanent

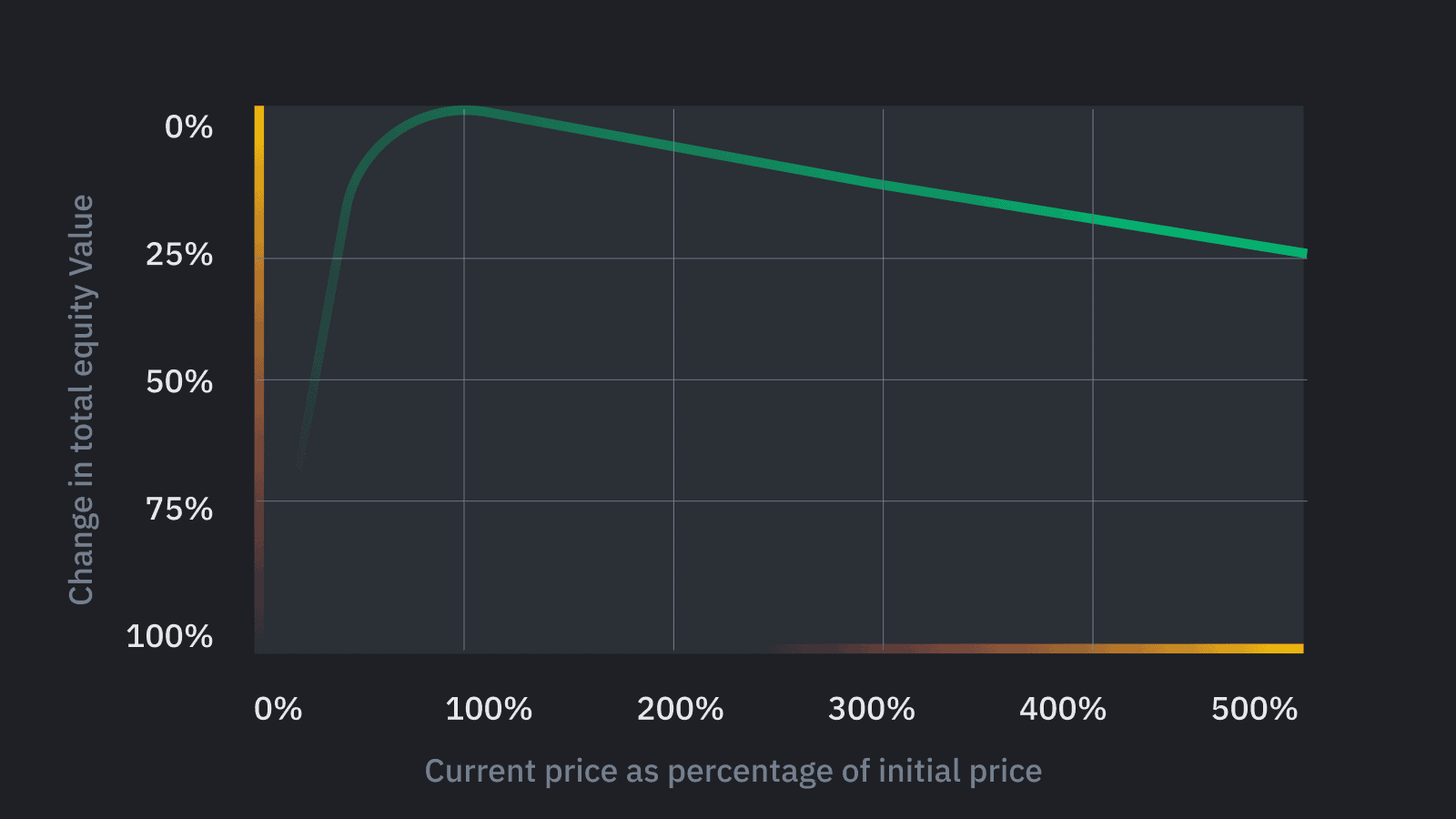

Итак, непостоянный убыток происходит, когда цена активов в пуле меняется. Но насколько именно? Мы можем изобразить это на графике. Обратите внимание, что здесь не учитываются комиссии, полученные за предоставление ликвидности.

Вот краткое описание того, что график говорит нам о потерях по сравнению с HODLing:

- 1,25x изменение цены = 0,6% убыток

- 1,50x изменение цены = 2,0% убыток

- 1,75x изменение цены = 3,8% убыток

- 2x изменение цены = 5,7% убыток

- 3-кратное изменение цены = 13,4% убыток

- 4-кратное изменение цены = 20,0% убыток

- 5-кратное изменение цены = 25,5% убытка

Риски предоставления ликвидности для КУМ

Честно говоря, я не люблю словосочетание "непостоянные потери". Непостоянные потери называются непостоянными, потому что потери становятся реальными только после того, как вы изымаете свои монеты из пула ликвидности. Однако в это время убытки наверняка будут безвозвратными. Несмотря на то, что комиссионные, которые вы получаете, могут быть достаточными для компенсации таких потерь, название услуги все равно немного обманчиво.

Когда вы вкладываете деньги в КУА, вам необходимо проявлять крайнюю осторожность. Как уже отмечалось ранее, некоторые пулы ликвидности гораздо более уязвимы к временным потерям, чем другие. Вероятность того, что вы окажетесь в положении, когда вы будете подвержены временным потерям, выше, если активы в пуле имеют более высокую степень чувствительности к изменениям рыночных условий. Также хорошей идеей будет начать с вложения небольшого количества денег. Прежде чем инвестировать более значительную сумму, у вас будет возможность получить приблизительную цифру доходности, на которую вы можете рассчитывать благодаря этому методу.

И последнее соображение - поиск других AMM, которые были опробованы и протестированы. Благодаря удобному интерфейсу DeFi любой человек может легко форкнуть существующий AMM и внести в него незначительные изменения. Однако это может сделать вас уязвимым к недостаткам, из-за которых ваши деньги могут застрять в AMM на неопределенный срок. Если пул ликвидности предлагает аномально большие вознаграждения, то, безусловно, существует некий компромисс, и опасности, связанные с ним, вероятно, также больше.