Explicación de la pérdida impermanente

Si ha tenido algún tipo de interacción con DeFi en absoluto, es muy probable que te hayas encontrado con esta expresión en algún momento. La pérdida de Impermanent se produce cuando el precio de tus token cambia en comparación con el momento en que los depositaste en el pool. Cuanto mayor sea el grado de cambio, mayor será el grado de la pérdida.

Espera, ¿quieres decir que el suministro de liquidez puede hacerme perder dinero? ¿Y por qué la pérdida es impermanente? Bueno, viene de una característica de diseño inherente a un tipo especial de mercado llamado creador de mercado automatizado. Proporcionar liquidez a un fondo de liquidez tiene el potencial de ser un esfuerzo lucrativo; pero, tendrá que tener en cuenta la idea de pérdida temporal a lo largo del proceso.

Introducción

Se ha producido un aumento significativo del número y la liquidez de las operaciones realizadas mediante protocolos DeFi como Uniswap, SushiSwapy PancakeSwap. Debido a estas normas de liquidez, casi cualquier persona que tenga dinero en efectivo puede convertirse en un creador de mercado y ganar comisiones por sus servicios. La descentralización de la creación de mercado en el ecosistema de las criptomonedas ha hecho posible un aumento significativo de la actividad económica sin fricciones.

Si está interesado en proporcionar liquidez a estas plataformas, ¿qué información necesita para hacerlo? La noción de pérdida que es sólo temporal se va a tratar en este artículo, por lo que debe leerlo.

¿Qué es la pérdida impermanente?

Cuando usted proporciona liquidez a un fondo común de liquidez y el precio de sus activos depositados cambia en comparación con los demás, además del valor que tenían cuando los depositó, usted incurre en una pérdida impermanente. Esta pérdida se suma al valor que tenían los activos cuando usted aportó inicialmente la liquidez. Cuanto más significativo sea este cambio, mayor será la probabilidad de que experimente una pérdida a corto plazo. En este escenario, la pérdida se manifiesta como una reducción del valor en dólares de la inversión en comparación con el momento en que se depositó por primera vez.

Los fondos que comprenden activos que se negocian constantemente dentro de un estrecho rango de precios tendrán un menor riesgo de experimentar una pérdida temporal de valor. Las monedas que están envueltas en varios tipos de stablecoinsPor ejemplo, mantendrá un precio confinado dentro de un rango muy estrecho. En este escenario, se reduce la posibilidad de que los proveedores de liquidez sufran una pérdida temporal (LP).

¿Por qué, entonces, los que suministran liquidez siguen haciéndolo si se encuentran en una posición en la que pueden sufrir pérdidas financieras? Pues bien, las pérdidas transitorias se pueden compensar con las comisiones de negociación si se quiere. De hecho, debido a las comisiones de negociación, incluso los grupos de Uniswap que son muy vulnerables a las pérdidas transitorias tienen la posibilidad de obtener beneficios.

Cada operación que va directamente a los proveedores de liquidez incurre en una comisión de 0,3% cuando se ejecuta a través de Uniswap. Aunque un pool concreto sea muy vulnerable a las pérdidas temporales, puede ser ventajoso ofrecer liquidez si hay una cantidad significativa de actividad comercial en el pool. Sin embargo, esto está sujeto a cambios en función del protocolo, del pool en particular, de los activos depositados e incluso de las circunstancias más generales del mercado.

¿Cómo se produce la pérdida impermanente?

Veamos un ejemplo de cómo puede ser la pérdida impermanente para un proveedor de liquidez.

Alice aporta un éter y cien dash a un pool de liquidez. Dentro de los límites de este creador de mercado automatizado (AMM) específico, se requiere que el par token depositado tenga valores comparables entre sí. Esto indica que el precio de un ETH en el momento del depósito es igual a cien Dai. Esto también indica que el valor monetario del depósito de Alice en el momento de realizarlo es equivalente a doscientos dólares estadounidenses.

Además, el pozo tiene un total de 10 ether y 1.000 dai, ambos respaldados por inversores similares a Alice. Por lo tanto, Alice tiene una participación del diez por ciento en el pozo, que tiene un valor total de diez mil dólares.

Imagina por un momento que el coste de un ETH token sube a 400 DAI. Durante este tiempo, los operadores de arbitraje seguirán añadiendo DAI al fondo común mientras que simultáneamente sacan ETH de él. Continuarán haciendo esto hasta que la relación represente el precio actual. Recuerda que los AMM no tienen libros de órdenes. El ratio que existe entre los activos del pool es lo que en última instancia decide cuánto vale cada activo del pool. Aunque la cantidad total de liquidez en el pool (10.000) no cambia, sí lo hace el porcentaje de los activos que están incluidos en él.

La relación entre la cantidad de ETH y la cantidad de DAI que hay en el pool ha cambiado desde que el precio de ETH ha aumentado a 400 DAI. Porque gracias a los esfuerzos de los operadores de arbitraje, el valor total del pool ha aumentado a 5 ETH y 2.000 DAI en este momento.

Por lo tanto, Alice toma la decisión de retirar su dinero. Como se ha establecido anteriormente, tiene derecho a una parte del diez por ciento del total del premio. Como consecuencia de ello, puede retirar 0,5 ETH y 200 DAI, lo que equivale a un total de 400 USD. Dado que primero invirtió tokens por valor de 200 USD, debe haber obtenido algunas ganancias respetables, ¿verdad? Pero espera, ¿y si se hubiera quedado con sus 100 DAI y su 1 ETH? ¿Qué habría ocurrido entonces? En este momento, el valor monetario total de estos activos ascendería a 500 USD.

Podemos observar que Alicia habría estado en una mejor posición financiera si hubiera conservado su criptodivisa en lugar de contribuir al fondo de liquidez. Esto es lo que llamamos pérdida impermanente. Debido a la baja cantidad de la inversión original, la pérdida de Alice no fue tan significativa como lo habría sido en otras circunstancias. Sin embargo, hay que tener en cuenta que incluso los contratiempos aparentemente pequeños pueden dar lugar a grandes pérdidas (incluida una parte importante del depósito inicial).

A la luz de esto, el escenario de Alice no tiene en cuenta en absoluto las comisiones de negociación que habría recibido por proporcionar liquidez al mercado. En muchos casos, las ganancias de las comisiones compensarían con creces las pérdidas, convirtiendo la provisión de liquidez en un esfuerzo exitoso. Sin embargo, antes de dar liquidez a un protocolo DeFi, es esencial tener una sólida comprensión del concepto de pérdida impermanente.

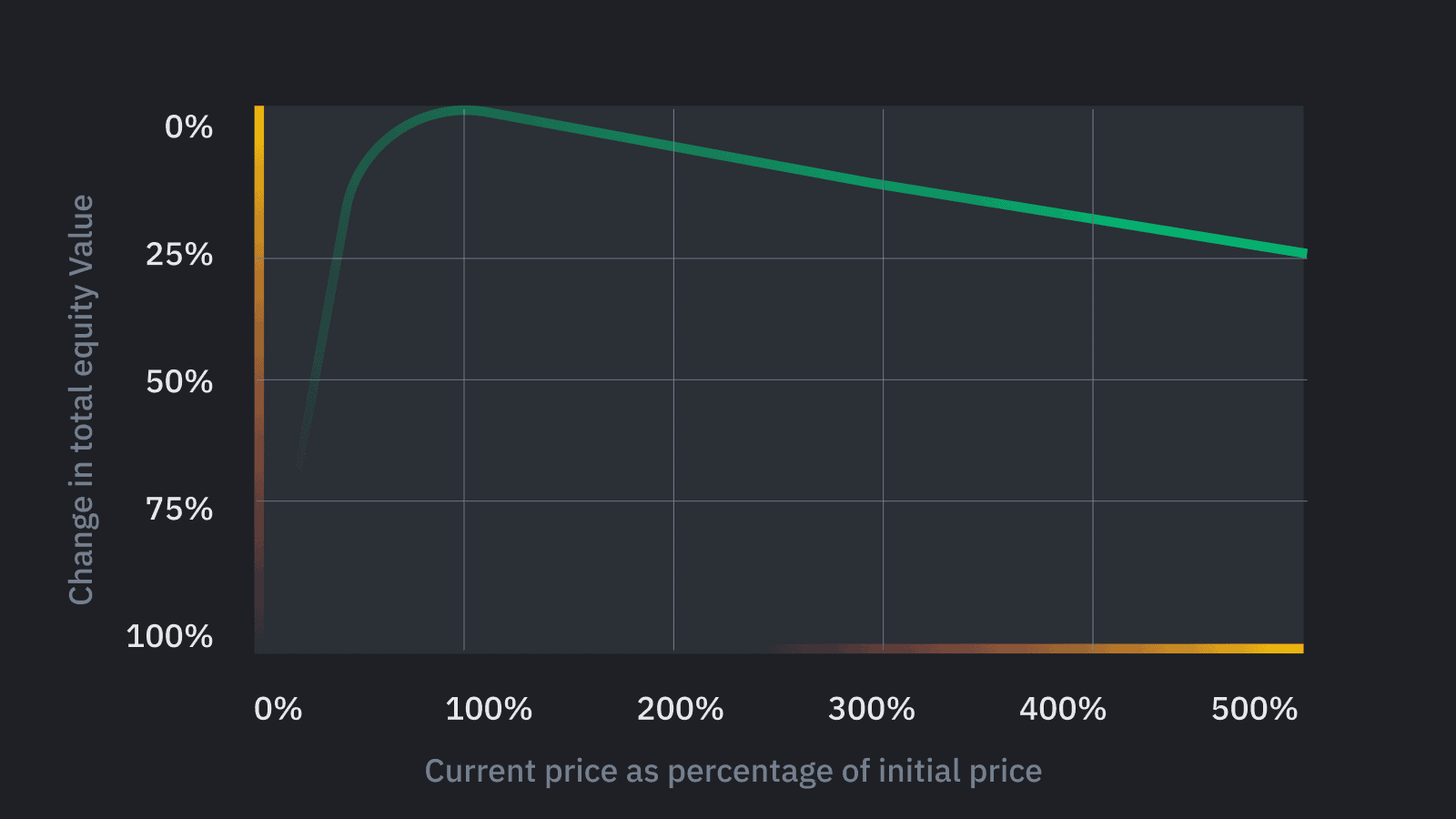

Estimación de la pérdida de Impermanent

Así pues, la pérdida impermanente se produce cuando el precio de los activos del fondo común cambia. ¿Pero cuánto es exactamente? Podemos representarlo en un gráfico. Obsérvese que no se tienen en cuenta las comisiones obtenidas por proporcionar liquidez.

He aquí un resumen de lo que el gráfico nos dice sobre las pérdidas en comparación con el HODLing:

- 1,25x cambio de precio = 0,6% de pérdida

- 1,50x cambio de precio = 2,0% de pérdida

- 1,75x cambio de precio = 3,8% de pérdida

- 2x cambio de precio = 5,7% de pérdida

- 3 veces el cambio de precio = 13,4% de pérdida

- 4x cambio de precio = 20,0% de pérdida

- 5x cambio de precio = 25,5% de pérdida

Los riesgos de proporcionar liquidez a una AMM

A decir verdad, no me gusta la palabra "pérdida impermanente". Se llama pérdida impermanente porque las pérdidas sólo se materializan una vez que retiras tus monedas del fondo de liquidez. Sin embargo, en ese momento, las pérdidas van a ser con toda seguridad irrecuperables. Incluso aunque las comisiones que se ganan podrían ser adecuadas para compensar dichas pérdidas, el nombre del servicio sigue siendo un poco engañoso.

Cuando se deposita dinero en un MGA, hay que extremar la precaución. Como ya se ha señalado, ciertos fondos de liquidez son mucho más vulnerables a las pérdidas transitorias que otros. Es más probable que se encuentre en una posición en la que sea vulnerable a una pérdida transitoria si los activos del fondo tienen un mayor grado de sensibilidad a los cambios en las condiciones del mercado. También es una buena idea empezar poniendo sólo un poco de dinero. Antes de invertir una suma más importante, podrá obtener una cifra aproximada de los rendimientos que puede esperar gracias a este método.

Una última consideración es buscar otros AMMs que hayan sido probados. Cualquiera puede bifurcar fácilmente una AMM existente y hacer algunos ajustes menores gracias a la interfaz fácil de usar de DeFi. Sin embargo, hacer esto puede hacerte vulnerable a los fallos, que pueden hacer que tu dinero se quede varado en la MGA indefinidamente. Si un pool de liquidez ofrece recompensas anormalmente grandes, ciertamente hay algún tipo de compensación involucrada, y los peligros que están ligados a ella son probablemente también mayores.