Grundlagen der technischen Analyse (TA)

Einer der beliebtesten Ansätze zur Analyse der Finanzmärkte ist die technische Analyse (TA). Der Einsatz von TA ist bei fast allen Finanzmärkten möglich, unter anderem bei Aktien, Devisen, Gold und Kryptowährungen.

Obwohl es nicht allzu schwierig ist, die grundlegenden Ideen hinter der technischen Analyse zu verstehen, ist es ziemlich schwierig, ein Experte auf diesem Gebiet zu werden. Zu lernen, wie man kontinuierlich erfolgreich handelt, ist ein Prozess, der Zeit erfordert. Die Entwicklung eigener Handelsmethoden und das Erlernen eigener Ideen für den Handel erfordern ein hohes Maß an Erfahrung. Sie werden ein besseres Verständnis Ihrer Fähigkeiten erlangen, in der Lage sein, die Bereiche zu erkennen, in denen Sie unzureichend sind, und letztendlich das Gefühl haben, die Entscheidungen, die Sie in Bezug auf Investitionen und Handel treffen, besser zu beherrschen. Dieser Artikel befasst sich nicht nur mit einigen der typischsten Fehler, die bei der technischen Analyse gemacht werden, sondern auch mit den Grundlagen des Fachgebiets.

Was ist eine Long-Position?

Der Kauf eines Vermögenswerts in der Annahme, dass sein Preis steigen wird, wird als Long-Position bezeichnet, manchmal auch nur als Long abgekürzt. Long-Positionen werden häufig im Zusammenhang mit Devisen diskutiert (Forex) oder derivative Produkte; sie sind jedoch auf so gut wie jede Anlageklasse oder Marktart anwendbar. Eine Long-Position kann auch durch den Kauf eines Vermögenswerts auf dem Kassamarkt in der Erwartung aufgebaut werden, dass sein Preis in naher Zukunft steigen wird.

Die Sehnsucht nach einem Finanzprodukt ist die beliebteste Anlagestrategie, vor allem bei neuen Anlegern, die gerade ihre ersten Schritte auf dem Markt machen. Buy-and-Hold-Handelsmethoden sind Beispiele für langfristige Handelsstrategien, die auf der Vorstellung beruhen, dass der Wert des zugrunde liegenden Vermögenswerts im Laufe der Zeit steigen wird. In diesem Zusammenhang bezieht sich der Begriff "Kaufen und Halten" darauf, dass man einfach für einen längeren Zeitraum eine Long-Position eingeht.

Die Tatsache, dass ein Händler eine Long-Position hält, bedeutet jedoch nicht immer, dass er davon ausgeht, dass er von einem Preisanstieg profitiert. Nehmen wir zum Beispiel gehebelte tokens. Der Preis von BTCDOWN hat eine negative Korrelation mit dem Preis von Bitcoin. Der Preis von BTCDOWN wird sinken, wenn Bitcoin's der Preis eine Erhöhung erfährt. Der Preis von BTCDOWN wird steigen, wenn der Wert von Bitcoin sinkt. So gesehen ist der Aufbau einer Long-Position in BTCDOWN gleichbedeutend mit der Antizipation eines Preisrückgangs von Bitcoin.

Was ist Leerverkauf?

Eine Short-Position, manchmal auch einfach als Leerverkauf bezeichnet, liegt vor, wenn ein Vermögenswert mit dem Ziel verkauft wird, ihn zu einem späteren Zeitpunkt zu einem günstigeren Preis zurückzukaufen. Da es möglich ist, Leerverkäufe mit geliehenen Vermögenswerten zu tätigen, ist der Margenhandel eng mit Leerverkäufen verbunden. Es wird jedoch auch häufig auf dem Markt für Derivate eingesetzt, und es ist möglich, dies mit einer einfachen Kassaposition zu tun. Die Frage ist, wie genau funktioniert das Leerverkaufen?

Bei Leerverkäufen auf den Kassamärkten ist das Verfahren recht einfach. Angenommen, Sie besitzen bereits Bitcoin und gehen davon aus, dass sein Preis in naher Zukunft sinken wird. Sie beschließen, Ihr Bitcoin für US-Dollar zu verkaufen, weil Sie davon ausgehen, dass Sie es in naher Zukunft zu einem günstigeren Preis zurückkaufen können. Wenn Sie Bitcoin zu einem hohen Preis verkaufen, mit der Absicht, es zu einem niedrigeren Preis wieder zu kaufen, ist dies eine Art Leerverkauf der Kryptowährung. Das ist nicht allzu schwierig. Aber was ist mit der Verwendung von geliehenem Geld für Leerverkäufe? Lassen Sie uns zunächst untersuchen, wie gut das funktioniert.

Sie leihen sich einen Vermögenswert, von dem Sie glauben, dass er an Wert verlieren wird, z. B. eine Aktie oder eine Kryptowährung. Sie bieten es sofort zum Verkauf an. Wenn das Geschäft zu Ihren Gunsten ausgeht und der Preis des Vermögenswerts sinkt, müssen Sie die gleiche Menge des geliehenen Gegenstands zurückkaufen. Sie sind für die Rückzahlung des geliehenen Vermögenswerts samt Zinsen verantwortlich und machen einen Gewinn aus der Differenz zwischen dem Preis, zu dem Sie ihn zuerst verkauft haben, und dem Preis, zu dem Sie ihn zurückgekauft haben.

Die Frage ist nun, wie sieht es aus, wenn man Bitcoin mit geliehenem Geld short geht? Schauen wir uns ein Beispiel an, ja? Wir haben die erforderlichen Sicherheiten gestellt, um einen Bitcoin zu leihen, und ihn dann sofort für zehntausend Dollar verkauft. Jetzt haben wir $10.000 erhalten. Nehmen wir an, dass sich der Preis auf $8.000 reduziert: Wir zahlen unsere Verpflichtung von einem Bitcoin plus die aufgelaufenen Zinsen durch den Kauf eines Bitcoin ab. Da wir Bitcoin zu einem ursprünglichen Preis von $10.000 verkauft und dann zu einem Preis von $8.000 zurückgekauft haben, beträgt unser Gewinn $2.000. (abzüglich der Zinszahlung und der Handelsgebühren).

Was ist der Auftragsbestand?

Das Auftragsbuch ist eine Zusammenstellung aller aktiven Aufträge für einen bestimmten Vermögenswert, geordnet in absteigender Preisreihenfolge. Das Auftragsbuch wird immer dann aktualisiert, wenn ein Kunde einen Auftrag einreicht, der vom Unternehmen nicht sofort ausgeführt wird. Es bleibt so lange bestehen, bis entweder ein anderer Auftrag eingeht, um ihn zu erfüllen, oder der ursprüngliche Auftrag storniert wird.

Die Auftragsbücher sind für jede Plattform unterschiedlich, aber im Allgemeinen enthalten sie fast dieselben Informationen. Sie können die Anzahl der Aufträge sehen, die für verschiedene Preisstufen erteilt wurden.

Aufträge, die in das Auftragsbuch einer Kryptowährungsbörse oder einer Online-Handelsplattform eingegeben werden, werden von einer Software abgeglichen, die als Matching Engine bezeichnet wird. Man könnte dieses System als das Gehirn der Börse bezeichnen, da es dafür verantwortlich ist, dass die Geschäfte tatsächlich ausgeführt werden. Zusammen mit dem Orderbuch ist diese Technologie ein grundlegender Bestandteil des Konzepts der elektronischen Börse.

Wie hoch ist der Auftragsbestand?

Eine grafische Darstellung aller offenen Aufträge, die sich derzeit im Orderbuch befinden, ist die so genannte Orderbuchtiefe, die oft auch als Markttiefe bezeichnet wird. In den meisten Fällen werden die Kaufaufträge auf einer Seite des Diagramms angeordnet und kumulativ dargestellt, während auf der anderen Seite des Diagramms die Verkaufsaufträge angezeigt werden. Wenn man sich allgemeiner auf das Orderbuch bezieht, kann sich der Ausdruck "Tiefe des Orderbuchs" auch auf die Menge an Liquidität beziehen, die das Orderbuch aufnehmen kann. Die "Tiefe" des Marktes steht in direktem Zusammenhang mit der Menge an Liquidität, die im Auftragsbuch verfügbar ist. So kann ein Markt, der über eine höhere Liquidität verfügt, größere Aufträge aufnehmen, ohne dass dies einen spürbaren Einfluss auf den Preis hat. Ein Markt mit unzureichender Liquidität hingegen ist dazu möglicherweise nicht in der Lage. Andererseits können große Aufträge einen erheblichen Einfluss auf den Preis haben, wenn der Markt illiquide ist. Dies liegt daran, dass große Aufträge mehr Ressourcen zur Ausführung benötigen.

Was ist ein Marktauftrag?

Ein Auftrag zum Kauf oder Verkauf zum besten Preis, der gegenwärtig auf dem Markt verfügbar ist, wird als Marktauftrag bezeichnet. Einfach ausgedrückt, ist dies der Weg, der Sie am schnellsten in einen Markt hinein- oder aus ihm herausbringt.

Wenn Sie einen Marktauftrag erteilen, geben Sie damit im Wesentlichen an: "Ich möchte diesen Auftrag zum besten Preis ausführen, den ich im Moment erzielen kann."

Ihr Marktauftrag wird weiterhin Aufträge aus dem Orderbuch ausführen, bis der Auftrag vollständig ausgeführt ist. Aus diesem Grund können große Händler, die manchmal auch als Wale bezeichnet werden, einen unverhältnismäßig großen Einfluss auf den Preis haben, wenn sie Marktaufträge erteilen. Ein großer Marktauftrag hat das Potenzial, erhebliche Mengen an Liquidität aus dem Auftragsbuch zu entfernen. Wie kommt das? Gehen wir im Zusammenhang mit unserem Gespräch über Slippage näher darauf ein.

Was ist Slippage im Handel?

Bei den Marktaufträgen gibt es etwas, das als Schlupf die Sie immer im Hinterkopf behalten müssen. Wenn wir sagen, dass Marktaufträge zum besten verfügbaren Preis ausgeführt werden, meinen wir damit, dass Aufträge aus dem Orderbuch so lange ausgeführt werden, bis der gesamte Auftrag abgeschlossen ist. Das ist gemeint, wenn wir sagen, dass Marktaufträge zum besten verfügbaren Preis ausgeführt werden.

Was passiert jedoch, wenn um den Preis, zu dem Sie kaufen oder verkaufen möchten, nicht genügend Liquidität vorhanden ist, um einen großen Marktauftrag zu erfüllen? Es besteht die Möglichkeit, dass der Preis, zu dem Ihr Auftrag ausgeführt wird, erheblich von dem Preis abweicht, den Sie für die Ausführung erwartet hatten. Slippage ist der Begriff, der für diese Abweichung verwendet wird.

Angenommen, Sie sind daran interessiert, eine Long-Position in einer alternativen Kryptowährung zu eröffnen, die 10 BTC wert ist. Diese alternative Kryptowährung wird jedoch auf einer Plattform gehandelt, die eine begrenzte Liquidität aufweist, und ihr Marktwert ist nur von geringer Bedeutung. Wenn Sie einen Marktauftrag verwenden, werden die Aufträge aus dem Auftragsbuch so lange ausgeführt, bis der gesamte Auftrag von 10 BTC erfüllt ist, selbst wenn Sie einen dieser Aufträge stornieren. Sie könnten Ihren 10-BTC-Auftrag auf einem Markt mit hoher Liquidität ausführen, ohne dass dies große Auswirkungen auf den Preis hätte. Da es auf diesem Markt jedoch an Liquidität mangelt, ist es möglich, dass das Auftragsbuch nicht genügend Kaufaufträge enthält, um die aktuelle Preisspanne abzudecken.

Es ist möglich, dass Sie, wenn der Kauf von 10 BTC vollständig abgewickelt wurde, feststellen, dass der durchschnittlich gezahlte Preis viel höher war, als Sie erwartet hatten. Ihr Marktauftrag wurde mit Aufträgen zusammengeführt, die aufgrund des Mangels an Verkaufsaufträgen viel teurer waren als der ursprüngliche Preis, was, anders ausgedrückt, dazu führte, dass Ihr Marktauftrag im Auftragsbuch nach oben kletterte.

Beim Handel mit Altcoins sollten Sie auf die Möglichkeit von Slippage achten, da bestimmte Handelspaare möglicherweise nicht über ausreichende Liquidität verfügen, um Ihre Marktaufträge auszuführen.

Was ist ein Limitauftrag?

Ein Auftrag zum Kauf oder Verkauf einer Ware zu einem bestimmten Preis oder einem besseren Preis wird als Limitauftrag bezeichnet. Die Bezeichnung für diesen Preis ist Limitpreis. Limitierte Kaufaufträge werden zum Limitpreis oder zu einem niedrigeren Preis ausgeführt, limitierte Verkaufsaufträge werden zum Limitpreis oder zu einem höheren Preis ausgeführt.

Wenn Sie einen Limit-Auftrag erteilen, sagen Sie damit im Wesentlichen: "Ich möchte diesen Auftrag zu genau diesem Preis oder besser, aber niemals schlechter, ausführen.

Wenn Sie einen Limit-Auftrag verwenden, haben Sie ein höheres Maß an Kontrolle über den Zeitpunkt, zu dem Sie in einen bestimmten Markt einsteigen oder ihn verlassen. Er stellt nämlich sicher, dass Ihr Kauf niemals zu einem Preis ausgeführt wird, der unter dem Preis liegt, den Sie als Preisvorstellung angegeben haben. Allerdings ist damit auch ein Nachteil verbunden. Es ist möglich, dass der Markt Ihren Preis nie erreicht, so dass Ihre Bestellung nicht ausgeführt werden kann. Dies könnte dazu führen, dass Sie sich in vielen verschiedenen Szenarien eine mögliche Geschäftsmöglichkeit entgehen lassen.

Die Entscheidung, ob ein Limit-Order oder ein Market-Order platziert werden soll, muss jeder Händler für sich selbst treffen. Es ist möglich, dass einige Händler nur die eine oder die andere Strategie verwenden, während andere je nach Marktbedingungen beide Strategien nutzen. Es ist wichtig, dass Sie die Funktionsweise beider Strategien verstehen, um zu einer für Sie geeigneten Entscheidung zu gelangen.

Was ist ein Stop-Loss-Auftrag?

Nachdem wir im vorigen Abschnitt über Markt- und Limit-Order gesprochen haben, wollen wir nun über Stop-Loss-Order sprechen. Ein so genannter Stop-Loss-Auftrag ist eine Abwandlung eines Limit- oder Marktauftrags, der erst dann ausgeführt wird, wenn ein bestimmter Kurs erreicht ist. Dieser Preis wird als "Stoppkurs" bezeichnet.

Die Hauptfunktion einer Stop-Loss-Order besteht darin, die Verluste eines Händlers zu begrenzen. Ein Invalidierungspunkt ist ein Preisniveau, das für jedes Geschäft im Voraus festgelegt werden muss. Dieser Punkt entscheidet darüber, ob der Handel legitim ist oder nicht. An diesem Punkt erkennen Sie, dass Ihr ursprüngliches Konzept fehlerhaft war, was bedeutet, dass Sie aus dem Markt aussteigen sollten, um weitere Verluste zu vermeiden. Der Ort, an dem Sie normalerweise Ihren Stop-Loss-Auftrag platzieren sollten, ist also der Ungültigkeitszeitpunkt.

Wie funktioniert ein Stop-Loss-Auftrag? Wie bereits erwähnt, kann der Stop-Loss-Auftrag die Form eines Limit- oder eines Market-Auftrags annehmen. Aus diesem Grund werden diese Varianten oft als Stop-Limit-Order bzw. Stop-Market-Order bezeichnet. Die Stop-Loss-Order wird nur dann wirksam, wenn ein bestimmter Preis erreicht wird, der als wichtigster Punkt zu verstehen ist (der Stop-Preis). Wenn der Preis der Stop-Order erreicht ist, wird eine von zwei Orders, eine Market-Order oder eine Limit-Order, ausgeführt. Sie legen den Auslöser für Ihren Markt- oder Limitauftrag im Wesentlichen auf den von Ihnen gewählten Stoppkurs fest.

Dabei müssen Sie allerdings eines beachten. Wir wissen, dass Limit-Aufträge immer nur zum Limit-Kurs oder einem besseren Kurs ausgeführt werden können, niemals aber zu einem niedrigeren Kurs. Wenn Sie einen Stop-Limit-Auftrag als Stop-Loss-Strategie verwenden und der Markt plötzlich zusammenbricht, kann sich der Kurs schnell von Ihrem Limitkurs entfernen, so dass Ihr Auftrag nicht ausgeführt wird. Dies kann selbst dann passieren, wenn Sie einen Stop-Limit-Auftrag platziert haben. Anders ausgedrückt: Der Stop-Kurs würde dazu führen, dass Ihr Stop-Limit-Auftrag ausgeführt wird, Ihr Limit-Auftrag aber aufgrund des plötzlichen Kursrückgangs nicht ausgeführt werden kann. Aus diesem Grund werden Stop-Market-Aufträge oft als sicherer angesehen als Stop-Limit-Aufträge. Sie stellen sicher, dass Sie immer die Gewissheit haben, den Markt zu verlassen, sobald Ihre Ungültigkeitsschwelle erreicht ist, unabhängig davon, wie hart die Marktbedingungen werden.

Was sind Macher und Nehmer?

Wenn Sie einen Auftrag erteilen, der nicht sofort ausgeführt wird, sondern in das Auftragsbuch aufgenommen wird, gelten Sie als "Maker". Sie gelten als "Maker" von Liquidität, da der von Ihnen erteilte Auftrag mehr Liquidität in das Orderbuch gebracht.

In den meisten Fällen werden Limit-Aufträge als Maker-Aufträge verarbeitet; dies ist jedoch nicht immer der Fall. Nehmen wir zum Beispiel das Szenario, in dem Sie einen limitierten Kaufauftrag mit einem Limitpreis erteilen, der viel höher ist als der Preis, zu dem der Vermögenswert jetzt gehandelt wird. Ihr Auftrag wird in Übereinstimmung mit dem Marktpreis ausgeführt, da Sie festgelegt haben, dass er zum Limitpreis oder besser ausgeführt werden kann. Der Marktpreis ist nun niedriger als Ihr Limitpreis.

Wenn Sie einen Auftrag erteilen, der sofort ausgeführt wird, werden Sie als Auftragnehmer betrachtet. Ihr Auftrag wird sofort mit einem bereits im Auftragsbuch befindlichen Auftrag zusammengeführt, anstatt als neuer Auftrag in das Auftragsbuch aufgenommen zu werden. Sie gelten als Nehmer, da Sie Liquidität aus dem Auftragsbuch abziehen. Da Sie Ihren Auftrag zum besten sofort verfügbaren Marktpreis ausführen, werden Marktaufträge immer als Taker-Aufträge betrachtet.

Einige Börsen verwenden eine Gebührenstruktur mit vielen Stufen, um Händler zu ermutigen, Liquidität auf dem Markt bereitzustellen. Schließlich ist es in ihrem besten Interesse, Händler mit großem Volumen zur Teilnahme an ihrer Börse zu bewegen, da Liquidität noch mehr Liquidität anzieht. Da es die Maker sind, die der Börse Liquidität zuführen, sind sie es, die in solchen Systemen oft weniger Kosten zahlen als die Taker. Unter bestimmten Umständen können sie den Produzenten sogar Gebühren zurückerstatten.

Was ist die Geld-Brief-Spanne?

Der Abstand zwischen dem höchsten Kaufauftrag (dem Bid) und dem niedrigsten Verkaufsauftrag (dem Ask) für einen bestimmten Markt wird als Geld-Brief-Spanne bezeichnet. Die Differenz zwischen dem höchsten Preis, zu dem ein Verkäufer bereit ist zu verkaufen, und dem niedrigsten Preis, zu dem ein Käufer bereit ist zu kaufen, ist im Grunde das, worauf sich dieser Begriff bezieht.

Eine Methode, um festzustellen, wie liquide ein Markt ist, besteht darin, die Differenz zwischen dem Geld- und dem Briefkurs zu betrachten. Je geringer die Differenz zwischen dem Geld- und dem Briefkurs ist, desto liquider ist der Markt. Die Differenz zwischen dem Geld- und dem Briefkurs kann auch als Spiegelbild von Angebot und Nachfrage für einen bestimmten Artikel betrachtet werden. Die Nachfrageseite des Marktes stellt in diesem Zusammenhang das Angebot dar, während die Angebotsseite die Nachfrage repräsentiert.

Wenn Sie einen Marktkaufauftrag erteilen, wird dieser zum niedrigsten derzeit verfügbaren Briefkurs ausgeführt. Wenn Sie hingegen einen Marktverkaufsauftrag erteilen, wird dieser zum höchsten verfügbaren Geldkurs ausgeführt.

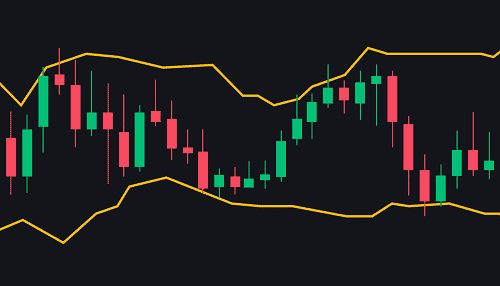

Was ist ein Candlestick-Diagramm?

Eine grafische Darstellung des Preises eines Artikels über einen bestimmten Zeitraum wird als Kerzendiagramm. Es besteht aus Kerzen, wobei jede Kerze für einen bestimmten Zeitraum steht. In einem Diagramm, das die Daten einer Stunde abbildet, werden beispielsweise Candlesticks verwendet, die jeweils für einen Zeitraum von einer Stunde stehen. Ein Diagramm mit einem Zeitrahmen von einem Tag zeigt Candlesticks an, die jeweils für einen Zeitraum von einem Tag stehen, und so weiter.

Der Eröffnungs-, der Höchst-, der Tiefst- und der Schlusskurs bilden die vier Datenpunkte, aus denen eine Kerze besteht (auch als OHLC-Werte bezeichnet). Der Eröffnungs- und der Schlusskurs stellen den ersten bzw. den letzten für den angegebenen Zeitraum aufgezeichneten Kurs dar, während der Tiefst- und der Höchstkurs den niedrigsten bzw. den höchsten aufgezeichneten Kurs darstellen.

Eines der wichtigsten Instrumente zur Interpretation von Finanzdaten ist eine Art von Diagramm, das so genannte Candlestick-Diagramm. Candlesticks wurden erstmals im 17. Jahrhundert in Japan verwendet, erfuhren aber Anfang des 20. Jahrhunderts dank der Bemühungen kommerzieller Pioniere wie Charles Dow eine Periode der Verfeinerung.

Was ist ein Candlestick-Chartmuster?

Ein wichtiger Grundsatz der technischen Analyse ist, dass das Verhalten der Preise in der Vergangenheit nützliche Erkenntnisse über das Verhalten der Preise in der Zukunft liefern kann. Wie genau können Candlesticks also in diesem Rahmen von Nutzen sein? Ziel ist es, Muster auf dem Candlestick-Chart zu erkennen und auf der Grundlage dieser Muster Handelsstrategien zu entwickeln.

Candlestick-Charts bieten Händlern ein nützliches Instrument zur Analyse der Marktstruktur und zur Feststellung, ob das aktuelle Marktumfeld bullisch oder bearisch ist. Sie können auch verwendet werden, um interessante Bereiche auf einem Diagramm anzuzeigen, z. B. Unterstützungs- oder Widerstandsniveaus oder wahrscheinliche Umkehrpunkte, die allesamt Beispiele für interessante Bereiche sind. Dies sind die Punkte auf dem Diagramm, die oft einen Anstieg des Handelsvolumens aufweisen.

Candlestick-Muster sind ein weiteres fantastisches Instrument für das Risikomanagement, da sie dem Händler bestimmte, spezifische Handelseinstellungen geben können. Wie das? Candlestick-Muster können andererseits bestimmte Kursziele und Punkte angeben, bei denen das Muster nicht korrekt ist. Dadurch können Händler sehr genaue und geregelte Handelsvorgaben machen. Infolgedessen machen Händler sowohl bei Devisen als auch bei Kryptowährungen ausgiebig Gebrauch von Candlestick-Mustern.

Was ist eine Trendlinie?

Trendlinien sind ein Instrument, das sowohl von Händlern als auch von technischen Analysten häufig verwendet wird. In einem Diagramm erscheinen sie als Linien, die mehrere Datenpunkte miteinander verbinden. Der Kurs ist fast immer in diesen Daten enthalten, obwohl das nicht immer der Fall ist. Darüber hinaus zeichnen manche Händler auch Trendlinien auf andere technische Indikatoren und Oszillatoren.

Der Hauptzweck der Erstellung von Trendlinien besteht darin, die Visualisierung bestimmter Facetten der Kursbewegung zu erleichtern. Die Händler können mit dieser Methode den allgemeinen Trend und die Struktur des Marktes bestimmen.

Es ist möglich, dass einige Händler sich nur auf Trendlinien verlassen, um ein tieferes Verständnis für die Marktstruktur zu bekommen. Es ist möglich, dass andere sie nutzen, um Handelsideen für sich selbst zu entwickeln, die darauf basieren, wie die Trendlinien mit dem Preis interagieren.

Einem Diagramm, das praktisch jede Zeitspanne abbildet, können Trendlinien hinzugefügt werden, um die Interpretation der Daten zu erleichtern. Wie bei jedem anderen Marktforschungsinstrument sind Trendlinien, die auf höheren Zeitrahmen gezeichnet werden, in der Regel zuverlässiger als Trendlinien, die auf kürzeren Zeitrahmen gezeichnet werden.

Die Stärke einer Trendlinie ist ein weiterer Faktor, der in diesem Zusammenhang berücksichtigt werden sollte. Damit eine Trendlinie als echt angesehen werden kann, muss sie nach der üblichen Bedeutung des Begriffs mindestens zweimal, besser dreimal, mit dem Kurs in Berührung kommen. Im Allgemeinen wird eine Trendlinie als umso zuverlässiger angesehen, je öfter der Kurs sie "getestet" oder "berührt" hat.

Was sind Unterstützung und Widerstand?

Wenn es um den Handel und die technische Analyse geht, sind zwei der grundlegendsten Konzepte zu verstehen: Unterstützung und Widerstand.

Ein Unterstützungsniveau ist ein Bereich, in dem der Preis "einen Boden findet". Anders ausgedrückt: Ein Unterstützungsniveau ist ein Bereich mit erheblicher Nachfrage, in dem Käufer einsteigen und den Preis nach oben treiben.

Der Begriff "Obergrenze" bezieht sich auf den Punkt, an dem der Preis auf Widerstand stößt. Ein Widerstandsniveau bezeichnet eine Stelle mit einem beträchtlichen Angebot, die als Einstiegspunkt für Verkäufer dient, die versuchen, den Preis zu drücken.

Sie sollten nun wissen, dass eine höhere Nachfrage bzw. ein größeres Angebot eine Unterstützung und einen Widerstand darstellen. Wenn man über Unterstützung und Widerstand nachdenkt, gibt es jedoch noch eine Menge anderer Dinge, die eine Rolle spielen können.

Indikatoren für Kursbewegungen wie Trendlinien, gleitende Durchschnitte, Bollinger Bänder, Ichimoku-Wolken und Fibonacci-Retracement sind Beispiele für technische Hilfsmittel, die zur Vorhersage möglicher Unterstützungs- und Widerstandsniveaus verwendet werden können. Tatsächlich werden auch bestimmte Komponenten der menschlichen Psychologie verwendet. Aus diesem Grund kann die Art und Weise, wie Händler und Investoren Unterstützung und Widerstand in ihren individuellen Handelsstrategien nutzen, sehr unterschiedlich sein.

Häufige Fehler beim Handel mit der technischen Analyse

1. Keine Verlustbegrenzung

Beginnen wir mit einem Zitat von Ed Seykota, der sich mit dem Handel von Rohstoffen befasst:

"Die Komponenten eines erfolgreichen Handels sind, in der Reihenfolge ihrer Bedeutung: (1) Minimierung der Verluste, (2) Minimierung der Verluste und (3) Minimierung der Verluste. Wenn Sie in der Lage sind, diese drei Richtlinien einzuhalten, besteht die Möglichkeit, dass Sie erfolgreich sein können.

Auch wenn dies ein einfacher Schritt zu sein scheint, ist es wichtig, seine Bedeutung immer wieder zu betonen. Der Schutz Ihrer finanziellen Ressourcen sollte immer Ihre erste Sorge sein, wenn es um finanzielle Aktivitäten wie Handel und Investitionen geht.

Das erste Mal zu handeln kann eine sehr nervenaufreibende Erfahrung sein. Wenn Sie gerade erst anfangen, ist eine gute Strategie, die Sie im Hinterkopf behalten sollten, dass Sie sich in erster Linie darauf konzentrieren sollten, Misserfolge zu vermeiden, anstatt Erfolg zu haben. Aus diesem Grund kann es von Vorteil sein, den Handel mit einer geringeren Positionsgröße zu beginnen oder vielleicht überhaupt kein Geld zu riskieren. Sie können Ihre Handelstechniken zum Beispiel im Testnetz von Binance Futures üben, bevor Sie Ihr hart verdientes Geld aufs Spiel setzen. Auf diese Weise können Sie Ihr Vermögen bewahren und es erst dann aufs Spiel setzen, wenn Sie eine Erfolgsbilanz mit durchweg positiven Ergebnissen vorweisen können.

Die Festlegung einer Verlustgrenze ist eine solide Geschäftspraxis. Für jedes Ihrer Geschäfte muss es einen Punkt geben, an dem sie ungültig werden. Dies ist der Punkt, an dem Sie "die Medizin nehmen" und zugeben müssen, dass Ihr Handelsplan fehlerhaft war. Wenn Sie nicht mit dieser Einstellung an den Handel herangehen, werden Sie wahrscheinlich im Laufe Ihrer Handelskarriere nicht gut abschneiden. Selbst ein einziger Fehltritt kann Ihrem Portfolio großen Schaden zufügen, und Sie müssen möglicherweise an verlorenen Positionen festhalten, während Sie darauf warten, dass sich der Markt erholt.

2. Overtrading

Beim aktiven Handel ist es ein häufiges Missverständnis zu glauben, dass man ständig an einer Transaktion beteiligt sein muss. Der Handel erfordert ein erhebliches Maß an Studium sowie ein erhebliches Maß an "Herumsitzen" und geduldigem Warten. Bei einigen Handelstaktiken kann es erforderlich sein, mit dem Einstieg in einen Handel zu warten, bis man ein Signal erhält, dem man vertrauen kann. Selbst wenn sie nur drei Geschäfte pro Jahr tätigen, können einige Händler dennoch außergewöhnliche Renditen für ihre Investitionen erzielen.

Schauen Sie sich die folgende Bemerkung von Jesse Livermore an, einem einflussreichen Händler und einem der ersten Befürworter des Daytrading:

"Im Sitzen wird Geld verdient, nicht gehandelt", heißt es in einem Sprichwort.

Achten Sie darauf, dass Sie sich nicht auf ein Geschäft einlassen, nur weil Sie es wollen. Sie sind nicht verpflichtet, jederzeit ein Geschäft zu tätigen. In manchen Marktsituationen kann es sogar lukrativer sein, nichts zu tun und abzuwarten, bis sich eine Gelegenheit ergibt, als sofort zu handeln. Ihre Investition wird auf diese Weise geschützt, und Sie können sie schnell einsetzen, wenn sich wieder profitable Handelsmöglichkeiten ergeben. Sie müssen nur geduldig sein und daran denken, dass sich immer wieder neue Chancen ergeben werden; Sie müssen nur darauf warten.

Ein ähnlicher Fehler beim Handel ist die übermäßige Konzentration auf kleinere Zeiträume. Analysen, die über längere Zeiträume durchgeführt werden, liefern in der Regel zuverlässigere Ergebnisse als Analysen, die über kürzere Zeitspannen durchgeführt werden. Infolgedessen erzeugen kurze Zeiträume ein großes Marktrauschen, das Sie dazu verleiten kann, häufiger als sonst Geschäfte zu tätigen. Der Handel mit kleineren Zeitrahmen führt oft zu einem schlechten Risiko-Ertrags-Verhältnis. Das soll nicht heißen, dass es keine profitablen Scalper oder kurzfristigen Händler gibt; es gibt nur nicht so viele von ihnen. Da es sich um eine sehr risikoreiche Handelsmethode handelt, ist sie für Anfänger nicht zu empfehlen.

3. Handel mit Rachegeldern

Es ist nicht ungewöhnlich, dass Händler versuchen, einen großen Verlust, den sie erlitten haben, sofort wieder auszugleichen. Diese Praxis wird als "Rachehandel" bezeichnet. Es spielt keine Rolle, ob Sie ein technischer Analyst, ein Daytrader oder ein Swingtrader sein wollen; das Wichtigste ist, dass Sie es vermeiden, auf der Grundlage Ihrer Emotionen zu urteilen.

Wenn die Dinge gut laufen, oder sogar wenn Sie kleine Fehler machen, ist es einfach, die Ruhe zu bewahren. Aber sind Sie auch in der Lage, die Ruhe zu bewahren, wenn alles schief zu gehen scheint? Sind Sie in der Lage, diszipliniert zu bleiben und Ihrer Handelsstrategie zu folgen, auch wenn alle anderen ausflippen?

Es ist wichtig, den Begriff "Analyse" in der Formulierung "technische Analyse" zu beachten. Dies setzt natürlich einen methodischen Ansatz für den Handel an den Märkten voraus, nicht wahr? Warum also sollten Sie innerhalb eines solchen Rahmens schnelle, auf Ihren Emotionen basierende Urteile fällen wollen? Wenn Sie zu den besten Händlern gehören wollen, müssen Sie in der Lage sein, auch nach schwerwiegenden Fehlern die Fassung zu bewahren. Vermeiden Sie gefühlsbedingte Urteile und konzentrieren Sie sich stattdessen auf eine rationale und analytische Denkweise.

Direkt nach einem großen Verlust zu handeln, ist oft ein Rezept für noch größere Verluste in der Zukunft. Daher entscheiden sich manche Händler dafür, nach einem großen Verlust eine gewisse Zeit lang überhaupt nicht zu handeln. Dank dieser Lösung können sie den Handel wieder mit einem klaren Kopf und einer sauberen Weste beginnen.

4. Zu stur sein, um seine Meinung zu ändern

Wenn Sie ein guter Händler werden wollen, dürfen Sie keine Angst davor haben, Ihren Standpunkt zu ändern, wenn es nötig ist. Das ist viel. Eine Sache, die man mit absoluter Sicherheit sagen kann, ist, dass sich die Marktbedingungen sehr schnell ändern können. Sie sind immer einem Wandel unterworfen. Als Händler ist es Ihre Aufgabe, diese Verschiebungen zu erkennen und Ihre Strategie entsprechend anzupassen. Es ist möglich, dass ein Geschäftsansatz, der in einem Marktumfeld unglaublich gut funktioniert, in einem anderen völlig unwirksam ist.

Werfen wir einen Blick darauf, was der berühmte Händler Paul Tudor Jones über seine Beteiligungen zu sagen hatte:

"Ich gehe davon aus, dass jeder Standpunkt, den ich vertrete, falsch ist", sagten Sie.

Es ist eine nützliche Übung, sich in die Position der Gegenseite zu versetzen, um mögliche Schwachstellen in deren Argumentation zu erkennen. Ihre Investitionsthesen (und Schlussfolgerungen) können auf diese Weise vollständiger werden.

Damit ist ein weiteres wichtiges Thema angesprochen, nämlich kognitive Voreingenommenheit. Ihre vorgefassten Meinungen können sich erheblich auf Ihre Entscheidungen auswirken, Ihr Urteilsvermögen trüben und die Bandbreite der Optionen, die Sie in Betracht ziehen können, einschränken. Sie sollten es zu Ihrer Priorität machen, zumindest die kognitiven Voreingenommenheiten zu verstehen, die Ihre Handelsstrategien beeinflussen können, um Ihre Fähigkeit zu verbessern, den negativen Auswirkungen dieser Voreingenommenheiten zu widerstehen.

5. Ignorieren extremer Marktbedingungen

Es gibt Fälle, in denen die Vorhersagefähigkeit der TA nicht mehr so verlässlich ist wie früher. Diese können sein schwarzer Schwan Ereignisse oder andere außergewöhnliche Marktsituationen, die hauptsächlich von den Emotionen der Menschen und der Psychologie der Massen beeinflusst werden. Letztendlich sind es Angebot und Nachfrage, die die Märkte antreiben, und es gibt Zeiten, in denen einer dieser Faktoren im Verhältnis zu den anderen aus dem Gleichgewicht gerät.

Nehmen Sie zum Beispiel die Relative Stärke Index (RSI)der ein Beispiel für einen Momentum-Indikator ist. Wenn der Wert unter 30 liegt, kann der beobachtete Vermögenswert im Allgemeinen als überverkauft angesehen werden. Wenn der RSI unter 30 fällt, ist das dann ein Hinweis darauf, dass sofort eine Transaktion getätigt werden sollte? Nicht in einer Million Jahren! Einfach ausgedrückt, bedeutet dies, dass die Verkäuferseite des Marktes nun die Kontrolle über die Marktdynamik hat. Anders ausgedrückt: Es bedeutet einfach, dass die Verkäufer mehr Macht haben als die Käufer.

Wenn ungewöhnliche Marktbedingungen herrschen, kann der RSI hohe Werte erreichen. Es ist sogar denkbar, dass er in den einstelligen Bereich geht, was dem absoluten Minimum (Null) recht nahe kommt. Selbst ein solch extrem überkauftes Signal deutet nicht immer auf eine baldige Trendwende hin.

Wenn Sie sich bei Ihren Entscheidungen auf die extremen Werte verlassen, die Ihre technische Ausrüstung liefert, könnten Sie am Ende einen erheblichen Geldbetrag verlieren. Dies gilt insbesondere in Situationen des schwarzen Schwans, in denen es sehr schwierig sein kann, die Kursentwicklung zu verstehen. Wenn die Bedingungen so sind, wie sie jetzt sind, gibt es kein Analyseinstrument, das die Märkte davon abhalten kann, in die Richtung zu gehen, in die sie sich jetzt bewegen. Aus diesem Grund ist es wichtig, ständig auch andere Aspekte zu berücksichtigen und sich nicht nur auf ein einziges Instrument zu verlassen.

6. Vergessen, dass TA ein Spiel der Wahrscheinlichkeiten ist

Bei den Analysen, die mit technischen Methoden durchgeführt werden, geht es nicht um absolute Werte. Hier geht es um Wahrscheinlichkeiten. Das bedeutet, dass es nie eine Garantie dafür gibt, dass der Markt so reagiert, wie Sie es erwarten, unabhängig von dem technischen Ansatz, auf den Sie Ihre Pläne stützen. Selbst wenn Ihre Nachforschungen darauf hindeuten, dass es eine sehr hohe Wahrscheinlichkeit gibt, dass der Markt nach oben oder unten geht, kann nichts mit absoluter Sicherheit über die Richtung gesagt werden, in die er sich bewegen wird.

Bei der Formulierung Ihrer Handelsstrategie sollten Sie dies unbedingt berücksichtigen. Es ist nie eine gute Idee zu erwarten, dass der Markt Ihrer Analyse folgt, unabhängig davon, wie viel Fachwissen Sie auf den Finanzmärkten haben. Wenn Sie dies tun, setzen Sie sich der Gefahr aus, Ihre Wetten zu hoch anzusetzen und zu viel auf ein einziges Ereignis zu setzen, was zu einem erheblichen Geldverlust führen kann.

7. Blindlings anderen Händlern folgen

Wenn Sie ein Experte auf irgendeinem Gebiet werden wollen, ist es unerlässlich, dass Sie Ihre Fähigkeiten ständig verbessern. Wenn es um den Handel auf den Finanzmärkten geht, ist es sehr wichtig, dies im Auge zu behalten. Angesichts der sich verändernden Marktbedingungen ist dies sogar ein absolutes Muss. Dem Beispiel von erfahrenen technischen Analysten und Händlern zu folgen, ist eine der effektivsten Methoden, um Wissen zu erwerben.

Um dauerhaft exzellent zu werden, müssen Sie zunächst Ihre eigenen Talente erkennen und dann auf diesen Fähigkeiten aufbauen. Wenn Sie dieses Ziel erreichen wollen, müssen Sie zunächst Ihre eigenen Stärken herausfinden. Wir könnten dies als Ihren Vorteil bezeichnen, der Sie von anderen Händlern in der Branche abhebt.

Wenn Sie viele Interviews mit großen Tradern lesen, werden Sie feststellen, dass sie alle eine ganz eigene Handelstaktik haben. Das sollten Sie im Hinterkopf behalten. Tatsächlich kann eine Handelstechnik, die bei einem Händler einwandfrei funktioniert, von einem anderen Händler als völlig unpraktisch angesehen werden. Es gibt eine fast unendliche Anzahl von Methoden, um mit dem Marktgeschehen Geld zu verdienen. Sie müssen nur herausfinden, welche davon am besten zu Ihrem Charakter und Ihrer Art zu handeln passt.

Die Entscheidung, ein Geschäft auf der Grundlage der Analyse einer anderen Person zu tätigen, kann manchmal gewinnbringend sein. Wenn Sie jedoch nur die Handlungen anderer Händler kopieren, ohne sich zu bemühen, das Gesamtbild zu verstehen, sollten Sie nicht erwarten, dass diese Strategie langfristig erfolgreich sein wird. Das bedeutet natürlich nicht, dass Sie nicht den Beispielen anderer folgen oder von ihnen lernen sollten. Die entscheidende Frage ist, ob Sie mit dem Handelskonzept einverstanden sind und ob es mit Ihrer Handelsstrategie vereinbar ist oder nicht. Auch wenn andere Händler kompetent sind und einen guten Ruf haben, sollten Sie nicht einfach gedankenlos in ihre Fußstapfen treten.