Nietrwała utrata wyjaśniona

Jeśli miałeś jakąkolwiek interakcję z DeFi w ogóle, to w którymś momencie niemalże prawdopodobnie zetknąłeś się z tym wyrażeniem. Strata Impermanent ma miejsce, gdy cena twoich token zmienia się w porównaniu z momentem, gdy zdeponowałeś je w puli. Im większy stopień zmiany, tym większy stopień straty.

Zaraz, to znaczy, że dostarczenie płynności może spowodować, że stracę pieniądze? I dlaczego ta strata jest nietrwała? Cóż, wynika to z nieodłącznej cechy konstrukcyjnej specjalnego rodzaju rynku zwanego automatyczny animator rynku. Dostarczanie płynności do pula płynności ma potencjał, aby być lukratywnym przedsięwzięciem; ale, trzeba będzie pamiętać o idei tymczasowej straty w całym procesie.

Wstęp

Nastąpił znaczny wzrost liczby i płynności transakcji przeprowadzanych z wykorzystaniem protokołów DeFi, takich jak np. Uniswap, SushiSwaporaz PancakeSwap. Ze względu na te standardy płynności, prawie każdy, kto posiada gotówkę, może zostać animatorem rynku i zarabiać na opłatach handlowych za swoje usługi. Decentralizacja tworzenia rynku w ekosystemie kryptowalutowym umożliwiła znaczny wzrost aktywności gospodarczej bez tarcia.

Jeśli jesteś zainteresowany zapewnieniem płynności dla tych platform, jakie informacje są Ci potrzebne, aby to zrobić? Pojęcie straty, która jest tylko chwilowa, zostanie poruszone w tym artykule, dlatego warto go przeczytać.

Czym jest nietrwała strata?

Kiedy dostarczasz płynność do puli płynności, a cena zdeponowanych przez Ciebie aktywów zmienia się w stosunku do siebie oprócz ich danej wartości z momentu ich zdeponowania, ponosisz nietrwałą stratę. Strata ta jest dodatkiem do wartości, jaką aktywa miały w momencie, gdy początkowo dostarczałeś płynność. Im bardziej znacząca jest ta zmiana, tym większe prawdopodobieństwo, że możesz doświadczyć straty w krótkim okresie. W tym scenariuszu, strata objawia się jako zmniejszenie wartości dolara inwestycji w porównaniu z tym, kiedy został po raz pierwszy zdeponowany.

Pule, które składają się z aktywów, które konsekwentnie handlują w wąskim zakresie cenowym, będą miały niższe ryzyko doświadczenia tymczasowej utraty wartości. Monety, które są zapakowane w różne rodzaje stablecoinsna przykład, będzie utrzymywać cenę, która jest ograniczona w bardzo wąskim zakresie. W tym scenariuszu istnieje mniejsza możliwość, że dostawcy płynności mogą ponieść tymczasową stratę (LP).

Dlaczego więc ci, którzy dostarczają płynność nadal to robią, jeśli są w pozycji, w której mogą ponieść straty finansowe? Cóż, tymczasowa strata może być nadal kompensowane przez opłaty handlowe, jeśli tak zdecyduje. W rzeczywistości, ze względu na opłaty handlowe, nawet pule na Uniswap, które są bardzo podatne na przejściowe straty mają potencjał, aby obrócić zysk.

Każda transakcja, która trafia bezpośrednio do dostawców płynności, ponosi opłatę w wysokości 0,3%, gdy jest realizowana za pośrednictwem Uniswap. Nawet jeśli dana pula jest bardzo podatna na tymczasowe straty, nadal może być korzystne oferowanie płynności, jeśli istnieje znaczna ilość aktywności handlowej odbywającej się w puli. To jednak może ulec zmianie w zależności od protokołu, konkretnej puli, aktywów, które są zdeponowane, a nawet bardziej ogólnych okoliczności rynkowych.

Jak dochodzi do nietrwałej utraty?

Prześledźmy przykład tego, jak nietrwała strata może wyglądać dla dostawcy płynności.

Alice wnosi do puli płynności jeden eter i sto kresek. W ramach tego konkretnego automatycznego animatora rynku (AMM) wymaga się, aby zdeponowana para token miała wartości porównywalne ze sobą. Wskazuje to, że cena jednego ETH w momencie depozytu jest równa stu Dai. Wskazuje to również, że wartość pieniężna depozytu Alice w momencie jego złożenia jest równa dwustu dolarom amerykańskim.

Ponadto w puli znajduje się 10 eterów i 1000 dai, przy czym obie te kwoty zostały poparte przez inwestorów podobnych do Alice. Alice ma zatem dziesięć procent udziałów w puli, której łączna wartość wynosi dziesięć tysięcy dolarów.

Wyobraźmy sobie przez chwilę, że koszt ETH token wzrasta do 400 DAI. W tym czasie traderzy arbitrażowi będą nadal dodawać DAI do puli, jednocześnie zabierając z niej ETH. Będą to robić tak długo, aż stosunek ten będzie reprezentował aktualną cenę. Pamiętaj, że AMMy nie mają ksiąg zamówień. Stosunek, który istnieje między aktywami w puli, jest tym, co ostatecznie decyduje o tym, ile warte jest każde z aktywów w puli. Chociaż całkowita ilość płynności w puli (10,000) nie zmienia się, procent aktywów, które są w niej zawarte robi.

Stosunek tego ile jest ETH do tego ile jest DAI w puli uległ zmianie, ponieważ cena ETH wzrosła do 400 DAI. Ponieważ dzięki wysiłkom traderów arbitrażowych, całkowita wartość puli wzrosła w tym momencie do 5 ETH i 2000 DAI.

W związku z tym Alicja podejmuje decyzję o wycofaniu swoich pieniędzy. Jak ustalono wcześniej, przysługuje jej dziesięcioprocentowa część całej nagrody pieniężnej. W związku z tym może wypłacić 0,5 ETH i 200 DAI, co daje łącznie 400 USD. Skoro najpierw zainwestowała tokens o wartości 200 USD, to musiała zarobić jakieś szacowne zyski, prawda? Ale zaraz, co by było, gdyby zatrzymała 100 DAI i jedno ETH? Co by się wtedy stało? W tym momencie łączna wartość pieniężna tych aktywów wynosiłaby 500 USD.

Jesteśmy w stanie zaobserwować, że Alicja byłaby w lepszej sytuacji finansowej, gdyby trzymała swoją kryptowalutę, zamiast zasilać pulę płynności. To właśnie nazywamy stratą nietrwałą. Ze względu na niską ilość pierwotnej inwestycji, strata Alicji nie była prawie tak znacząca, jak byłaby w innych okolicznościach. Należy jednak pamiętać, że nawet pozornie niewielkie niepowodzenia mogą skutkować dużymi stratami (w tym znaczną częścią początkowego depozytu).

W świetle tego scenariusz Alicji nie uwzględnia w ogóle opłat handlowych, które otrzymałaby za zapewnienie płynności na rynku. W wielu przypadkach zyski z opłat z nawiązką zrekompensowałyby straty, sprawiając, że dostarczanie płynności stałoby się mimo wszystko udanym przedsięwzięciem. Jednakże, przed dostarczeniem płynności do protokołu DeFi, konieczne jest solidne zrozumienie koncepcji nietrwałej straty.

Impermanent szacowanie strat

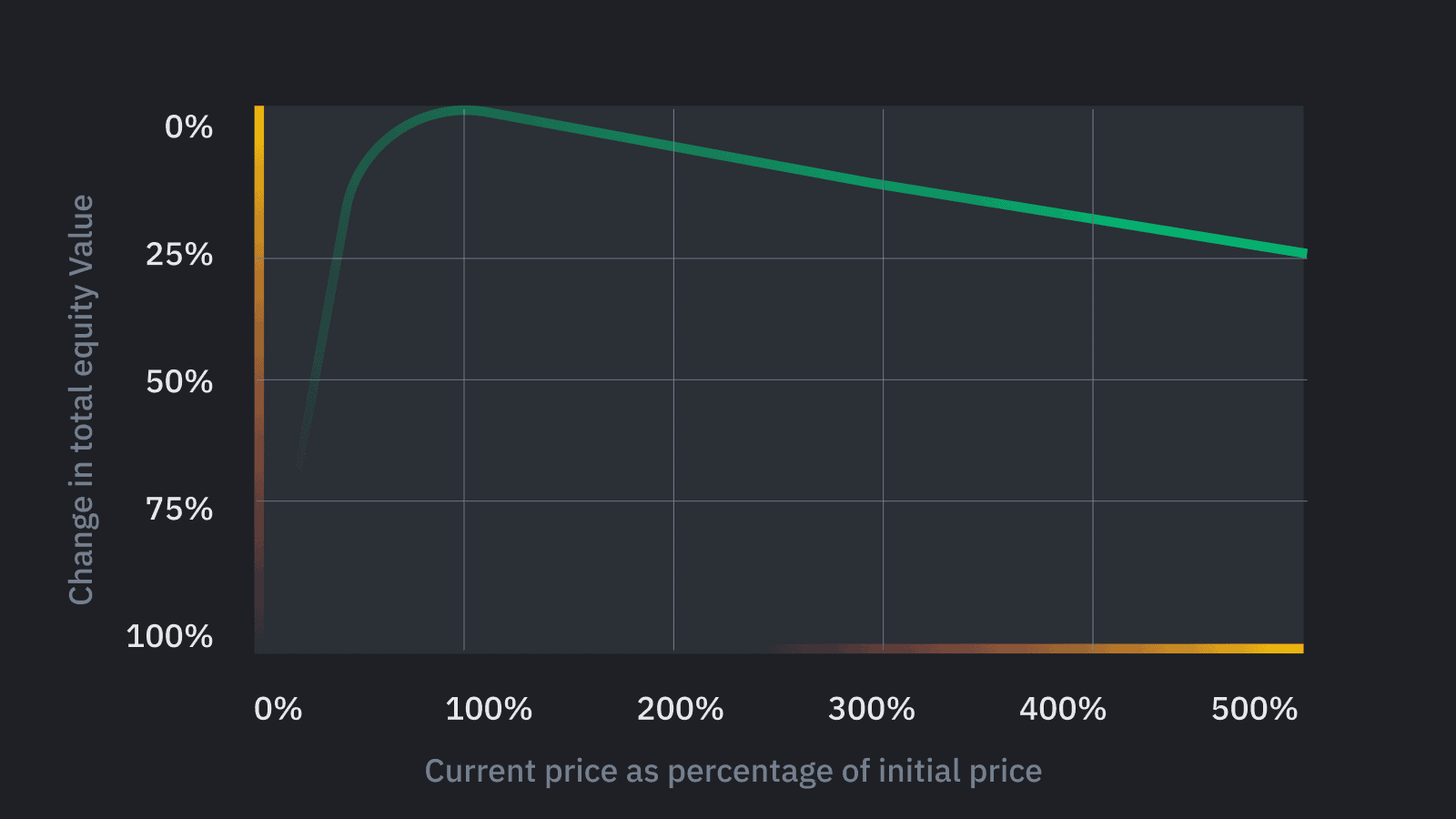

Tak więc, nietrwała strata zdarza się, gdy cena aktywów w puli zmienia. Ale ile to jest dokładnie? Możemy nanieść to na wykres. Zauważ, że nie uwzględnia on opłat za zapewnienie płynności.

Oto podsumowanie tego, co wykres mówi nam o stratach w porównaniu do HODLingu:

- 1,25x zmiana ceny = 0,6% straty

- 1,50x zmiana ceny = 2,0% straty

- 1,75x zmiana ceny = 3,8% straty

- 2x zmiana ceny = 5,7% straty

- 3x zmiana ceny = 13,4% straty

- 4x zmiana ceny = 20,0% straty

- 5x zmiana ceny = 25,5% straty

Ryzyko związane z zapewnieniem płynności AMM

Prawdę mówiąc, nie jestem fanem słowa "nietrwała strata". Nazywa się to nietrwałą stratą, ponieważ straty stają się realizowane dopiero po wycofaniu swoich monet z puli płynności. Jednak w tym czasie straty bardzo na pewno będą nie do odzyskania. Nawet jeśli opłaty, które zarabiasz, mogą być odpowiednie, aby zrekompensować takie straty, nazwa usługi jest nadal nieco zwodnicza.

Kiedy wpłacasz pieniądze do AMM, musisz zachować szczególną ostrożność. Jak już wcześniej wspomniano, niektóre pule płynności są znacznie bardziej podatne na przejściowe straty niż inne. Jest bardziej prawdopodobne, że znajdziesz się w sytuacji, w której będziesz narażony na tymczasową stratę, jeśli aktywa w puli mają wyższy stopień wrażliwości na zmiany warunków rynkowych. Dobrym pomysłem jest również rozpoczęcie od włożenia tylko niewielkiej ilości pieniędzy. Przed zainwestowaniem bardziej znaczącej sumy, będziesz miał możliwość uzyskania przybliżonej liczby zwrotów, na które możesz liczyć dzięki tej metodzie.

Ostatnią kwestią jest poszukiwanie innych AMM, które zostały wypróbowane i przetestowane. Każdy może bardzo łatwo rozwidlić istniejący AMM i dokonać niewielkich zmian dzięki przyjaznemu interfejsowi DeFi. Jednak w ten sposób możesz narazić się na błędy, które mogą spowodować, że Twoja gotówka utknie w AMM na czas nieokreślony. Jeśli pula płynności oferuje nienormalnie duże nagrody, z pewnością istnieje pewien rodzaj kompromisu, a niebezpieczeństwa, które są z tym związane, są prawdopodobnie również większe.