Uitleg over onvergankelijk verlies

Als je enige vorm van interactie hebt gehad met DeFi bent u deze uitdrukking waarschijnlijk wel eens tegengekomen. Impermanent verlies ontstaat wanneer de prijs van uw token's verandert ten opzichte van toen u ze in de pool deponeerde. Hoe groter de verandering, hoe groter het verlies.

Wacht, je bedoelt dat het verstrekken van liquiditeit ervoor kan zorgen dat ik geld verlies? En waarom is het verlies vergankelijk? Nou, het komt door een inherent ontwerpkenmerk van een speciaal soort markt genaamd... geautomatiseerde market maker. Het verschaffen van liquiditeit aan een liquiditeitspool heeft het potentieel om een lucratieve onderneming te zijn, maar u moet rekening houden met het idee van tijdelijk verlies tijdens het hele proces.

Inleiding

Er is een aanzienlijke toename geweest van het aantal en de liquiditeit van transacties die worden verricht met gebruikmaking van DeFi-protocollen zoals Uniswap, SushiSwapen PancakeSwap. Door deze liquiditeitsnormen kan bijna iedereen die geld heeft een market maker worden en handelsvergoedingen verdienen voor hun diensten. De decentralisatie van market making in het cryptocurrency ecosysteem heeft een aanzienlijke toename van frictieloze economische activiteit mogelijk gemaakt.

Als u geïnteresseerd bent in het verstrekken van liquiditeit voor deze platforms, welke informatie hebt u dan nodig om dat te doen? Het begrip verlies dat slechts tijdelijk is, komt in dit artikel aan bod, en daarom moet u het lezen.

Wat is vergankelijk verlies?

Wanneer u liquiditeiten verstrekt aan een liquiditeitenpool en de prijs van de door u gedeponeerde activa ten opzichte van elkaar verandert, naast de waarde die zij hadden toen u ze deponeerde, lijdt u een tijdelijk verlies. Dit verlies komt bovenop de waarde die de activa hadden toen u de liquiditeit aanvankelijk verstrekte. Hoe groter deze verschuiving is, hoe groter de kans dat u op korte termijn verlies lijdt. In dit scenario manifesteert het verlies zich als een vermindering van de dollarwaarde van de belegging ten opzichte van de eerste storting.

Pools die bestaan uit activa die consequent binnen een klein prijsbereik worden verhandeld, lopen minder risico op een tijdelijk waardeverlies. Munten die verpakt zijn in verschillende soorten stablecoinszal bijvoorbeeld een prijs handhaven die binnen een zeer nauwe bandbreedte ligt. In dit scenario is de kans kleiner dat liquiditeitsverschaffers tijdelijk verlies lijden.

Waarom blijven degenen die liquiditeit leveren dat dan doen als zij zich in een positie bevinden waarin zij financieel verlies kunnen lijden? Welnu, tijdelijk verlies kan desgewenst nog worden gecompenseerd door handelsvergoedingen. Dankzij de trading fees kunnen zelfs pools op Uniswap die zeer kwetsbaar zijn voor tijdelijk verlies winst maken.

Voor elke transactie die rechtstreeks naar liquiditeitsverschaffers gaat, wordt een vergoeding van 0,3% aangerekend wanneer deze wordt uitgevoerd via Uniswap. Ook al is een bepaalde pool zeer kwetsbaar voor tijdelijk verlies, toch kan het voordelig zijn om liquiditeit aan te bieden als er een aanzienlijke hoeveelheid handelsactiviteit plaatsvindt in de pool. Dit kan echter veranderen op basis van het protocol, de specifieke pool, de gedeponeerde activa en zelfs meer algemene marktomstandigheden.

Hoe ontstaat vergankelijk verlies?

Laten we een voorbeeld geven van hoe een tijdelijk verlies eruit kan zien voor een liquiditeitsverschaffer.

Alice draagt één ether en honderd dash bij aan een liquiditeitspool. Binnen de grenzen van deze specifieke automated market maker (AMM) moet het ingelegde token-paar vergelijkbare waarden hebben. Dit geeft aan dat de prijs van één ETH op het moment van storting gelijk is aan honderd Dai. Dit geeft ook aan dat de monetaire waarde van de storting van Alice op het moment van storting gelijk is aan tweehonderd Amerikaanse dollars.

Daarnaast heeft de pool een totaal van 10 ether en 1.000 dai, die beide zijn ondersteund door investeerders die vergelijkbaar zijn met Alice. Alice heeft dus een belang van tien procent in de pot, die een totale waarde heeft van tienduizend dollar.

Stel je even voor dat de kostprijs van een ETH token stijgt tot 400 DAI. Gedurende die tijd zullen arbitragehandelaars DAI blijven toevoegen aan de pool en er tegelijkertijd ETH uithalen. Ze zullen dit blijven doen tot de verhouding de huidige prijs weergeeft. Vergeet niet dat AMM's geen orderboeken hebben. De verhouding die bestaat tussen de activa in de pool is wat uiteindelijk bepaalt hoeveel elk actief in de pool waard is. Hoewel de totale hoeveelheid liquiditeit in de pool (10.000) niet verandert, doet het percentage van de activa die erin zitten dat wel.

De verhouding tussen hoeveel ETH er is en hoeveel DAI er in de pool zit, is veranderd sinds de prijs van ETH is gestegen tot 400 DAI. Want door de inspanningen van arbitragehandelaars is de totale waarde van de pool op dit moment gestegen tot 5 ETH en 2.000 DAI.

Daarom besluit Alice haar geld op te nemen. Zoals eerder is vastgesteld, heeft ze recht op tien procent van het totale prijzengeld. Bijgevolg kan ze 0,5 ETH en 200 DAI opnemen, wat neerkomt op een totaal van 400 USD. Aangezien ze eerst tokens ter waarde van 200 USD heeft geïnvesteerd, moet ze een respectabele winst hebben behaald, toch? Maar wacht, wat als ze gewoon haar 100 DAI en één ETH had gehouden? Wat zou er dan gebeurd zijn? Op dit moment zou de totale monetaire waarde van deze activa 500 USD bedragen.

We kunnen vaststellen dat Alice in een betere financiële positie zou hebben verkeerd als ze haar cryptocurrency had gehouden in plaats van bij te dragen aan de liquiditeitspool. Dit is wat wij noemen een impermanent verlies. Door de lage hoeveelheid van de oorspronkelijke investering was het verlies van Alice lang niet zo groot als het onder andere omstandigheden zou zijn geweest. Bedenk echter dat zelfs schijnbaar kleine tegenvallers kunnen leiden tot grote verliezen (waaronder een aanzienlijk deel van de oorspronkelijke inleg).

In het licht hiervan wordt in het scenario van Alice geen rekening gehouden met de handelsprovisies die zij zou hebben ontvangen voor het verstrekken van liquiditeit aan de markt. In veel gevallen zouden de inkomsten uit de vergoedingen de verliezen ruimschoots compenseren, waardoor het verstrekken van liquiditeit toch een succesvolle onderneming wordt. Echter, alvorens liquiditeit te verstrekken aan een DeFi protocol, is het essentieel om een goed begrip te hebben van het concept van vergankelijk verlies.

Impermanent verlies schatting

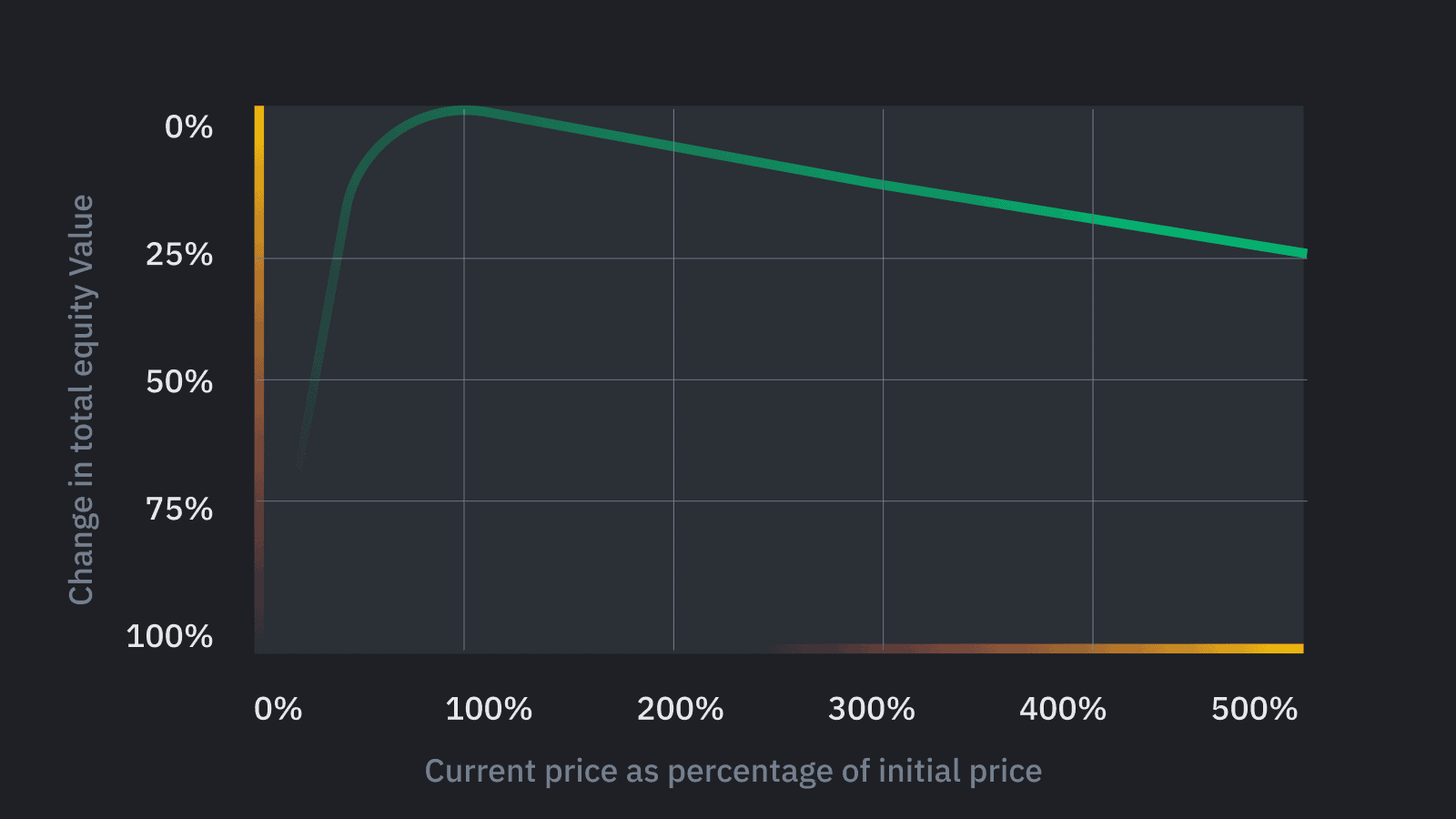

Er is dus sprake van een tijdelijk verlies wanneer de prijs van de activa in de pool verandert. Maar hoeveel is dat precies? We kunnen dit in een grafiek uitzetten. Merk op dat het geen rekening houdt met vergoedingen voor het verstrekken van liquiditeit.

Hier is een samenvatting van wat de grafiek ons vertelt over verliezen in vergelijking met HODLing:

- 1,25x prijsverandering = 0,6% verlies

- 1,50x prijsverandering = 2,0% verlies

- 1,75x prijsverandering = 3,8% verlies

- 2x prijsverandering = 5,7% verlies

- 3x prijsverandering = 13,4% verlies

- 4x prijsverandering = 20,0% verlies

- 5x prijsverandering = 25,5% verlies

De risico's van het verschaffen van liquiditeit aan een AMM

Om eerlijk te zijn ben ik geen fan van het woord "impermanent verlies". Het wordt "impermanent verlies" genoemd omdat de verliezen pas worden gerealiseerd als u uw munten uit de liquiditeitspool haalt. Maar op dat moment zijn de verliezen zeker niet meer in te halen. Ook al zouden de vergoedingen die u verdient voldoende kunnen zijn om dergelijke verliezen te compenseren, toch is de naam van de dienst een beetje misleidend.

Wanneer u geld stort in een AMM, moet u uiterst voorzichtig zijn. Zoals gezegd zijn bepaalde liquiditeitspools veel kwetsbaarder voor tijdelijke verliezen dan andere. De kans is groter dat u in een positie komt waarin u kwetsbaar bent voor een tijdelijk verlies als de activa in de pool een hogere mate van gevoeligheid hebben voor veranderingen in de marktomstandigheden. Het is ook een goed idee om eerst een klein beetje geld in te leggen. Voordat u een groter bedrag investeert, kunt u een idee krijgen van het rendement dat u dankzij deze methode kunt verwachten.

Een laatste overweging is het zoeken naar andere AMM's die beproefd zijn. Iedereen kan heel gemakkelijk een bestaande AMM forken en wat kleine aanpassingen doen dankzij de gebruiksvriendelijke interface van DeFi. Als u dat doet, kunt u echter kwetsbaar worden voor fouten, waardoor uw geld voor onbepaalde tijd in de AMM kan stranden. Als een liquiditeitspool abnormaal grote beloningen biedt, is er zeker een soort afweging aan verbonden, en zijn de gevaren die eraan verbonden zijn waarschijnlijk ook groter.