La perdita impermanente spiegata

Se avete avuto un qualsiasi tipo di interazione con DeFi Probabilmente vi sarete imbattuti in questa espressione prima o poi. La perdita di Impermanent si verifica quando il prezzo delle vostre token cambia rispetto a quando le avete depositate nel pool. Maggiore è il grado di variazione, maggiore è il grado di perdita.

Aspetta, vuoi dire che l'approvvigionamento di liquidità potrebbe farmi perdere denaro? E perché la perdita è impermanente? Beh, deriva da una caratteristica intrinseca del design di un tipo speciale di mercato chiamato market maker automatico. Fornire liquidità a un pool di liquidità ha il potenziale per essere un'impresa redditizia; tuttavia, è necessario tenere presente l'idea di una perdita temporanea durante il processo.

Introduzione

Si è registrato un aumento significativo del numero e della liquidità degli scambi effettuati utilizzando i protocolli DeFi, come ad esempio Uniswap, SushiSwap, e PancakeSwap. Grazie a questi standard di liquidità, quasi tutti coloro che dispongono di liquidità possono diventare market maker e guadagnare commissioni di trading per i loro servizi. La decentralizzazione del market making nell'ecosistema delle criptovalute ha reso possibile un aumento significativo dell'attività economica senza attriti.

Se siete interessati a fornire liquidità a queste piattaforme, di quali informazioni avete bisogno per farlo? La nozione di perdita solo temporanea verrà trattata in questo articolo, ed è per questo che dovreste leggerlo.

Cos'è la perdita impermanente?

Quando fornite liquidità a un pool di liquidità e il prezzo delle attività depositate cambia rispetto all'altro, oltre al valore che avevano al momento del deposito, subite una perdita impermanente. Questa perdita si aggiunge al valore che le attività avevano quando avete inizialmente fornito la liquidità. Quanto più significativo è questo spostamento, tanto maggiore è la probabilità di subire una perdita nel breve periodo. In questo scenario, la perdita si manifesta come una riduzione del valore in dollari dell'investimento rispetto al momento del deposito.

I pool che comprendono attività che scambiano costantemente all'interno di un intervallo di prezzo ristretto avranno un rischio minore di subire una perdita temporanea di valore. Le monete che sono avvolte in diversi tipi di stablecoinsper esempio, manterrà un prezzo confinato all'interno di un intervallo molto ristretto. In questo scenario, si riduce la possibilità che i fornitori di liquidità subiscano una perdita temporanea (LP).

Perché allora coloro che forniscono liquidità continuano a farlo se si trovano in una posizione in cui potrebbero subire una perdita finanziaria? Ebbene, la perdita temporanea può essere compensata dalle commissioni di negoziazione, se lo si desidera. In effetti, grazie alle commissioni di trading, anche i pool su Uniswap che sono molto vulnerabili alle perdite transitorie hanno la possibilità di realizzare un profitto.

Ogni transazione diretta ai fornitori di liquidità comporta una commissione di 0,3% quando viene eseguita tramite Uniswap. Anche se un particolare pool è molto vulnerabile alla perdita temporanea, può essere comunque vantaggioso offrire liquidità se c'è una quantità significativa di attività commerciale in corso nel pool. Questo, tuttavia, è soggetto a variazioni in base al protocollo, al pool specifico, agli asset depositati e anche alle circostanze di mercato più generali.

Come avviene la perdita impermanente?

Facciamo un esempio di come può apparire una perdita impermanente per un fornitore di liquidità.

Alice contribuisce con un etere e cento dash a un pool di liquidità. Nell'ambito di questo specifico market maker automatizzato (AMM), la coppia token depositata deve avere valori comparabili tra loro. Ciò indica che il prezzo di un ETH al momento del deposito è pari a cento Dai. Ciò indica anche che il valore monetario del deposito di Alice al momento in cui è stato effettuato equivale a duecento dollari statunitensi.

Inoltre, il pool ha un totale di 10 ether e 1.000 dai, entrambi sostenuti da investitori simili ad Alice. Pertanto, Alice ha una quota del dieci per cento del piatto, che ha un valore totale di 10.000 dollari.

Immaginiamo per un momento che il costo di un ETH token salga a 400 DAI. Durante questo periodo, gli operatori di arbitraggio continueranno ad aggiungere DAI al pool e contemporaneamente a prelevare ETH da esso. Continueranno a farlo finché il rapporto non rappresenterà il prezzo attuale. Ricordate che gli AMM non hanno libri degli ordini. Il rapporto esistente tra le attività del pool è ciò che decide in ultima analisi il valore di ciascuna attività del pool. Sebbene la quantità totale di liquidità nel pool (10.000) non cambi, lo fa la percentuale delle attività che vi sono incluse.

Il rapporto tra la quantità di ETH e la quantità di DAI presenti nel pool è cambiato da quando il prezzo dell'ETH è salito a 400 DAI. Grazie agli sforzi degli operatori di arbitraggio, il valore totale del pool è aumentato a 5 ETH e 2.000 DAI in questo momento.

Pertanto, Alice decide di ritirare il suo denaro. Come stabilito in precedenza, ha diritto a una parte del dieci per cento del montepremi totale. Di conseguenza, può ritirare 0,5 ETH e 200 DAI, per un totale di 400 USD. Dal momento che ha investito per la prima volta token del valore di 200 USD, deve aver ottenuto un guadagno di tutto rispetto, giusto? Ma aspettate, e se avesse tenuto i suoi 100 DAI e il suo ETH? Cosa sarebbe successo allora? A questo punto, il valore monetario totale di questi asset ammonterebbe a 500 USD.

Siamo in grado di osservare che Alice si sarebbe trovata in una posizione finanziaria migliore se avesse tenuto la sua criptovaluta invece di contribuire al pool di liquidità. Questa è quella che chiamiamo perdita impermanente. A causa della bassa quantità dell'investimento originale, la perdita di Alice non è stata così significativa come lo sarebbe stata in altre circostanze. Si tenga presente, tuttavia, che anche le battute d'arresto apparentemente minime possono comportare perdite ingenti (compresa una parte significativa del deposito iniziale).

Alla luce di ciò, lo scenario di Alice non tiene in alcun conto le commissioni di trading che avrebbe ricevuto per aver fornito liquidità al mercato. In molti casi, i guadagni derivanti dalle commissioni compenserebbero ampiamente le perdite, trasformando la fornitura di liquidità in un'impresa di successo. Tuttavia, prima di fornire liquidità a un protocollo DeFi, è essenziale avere una solida comprensione del concetto di perdita impermanente.

Stima delle perdite Impermanent

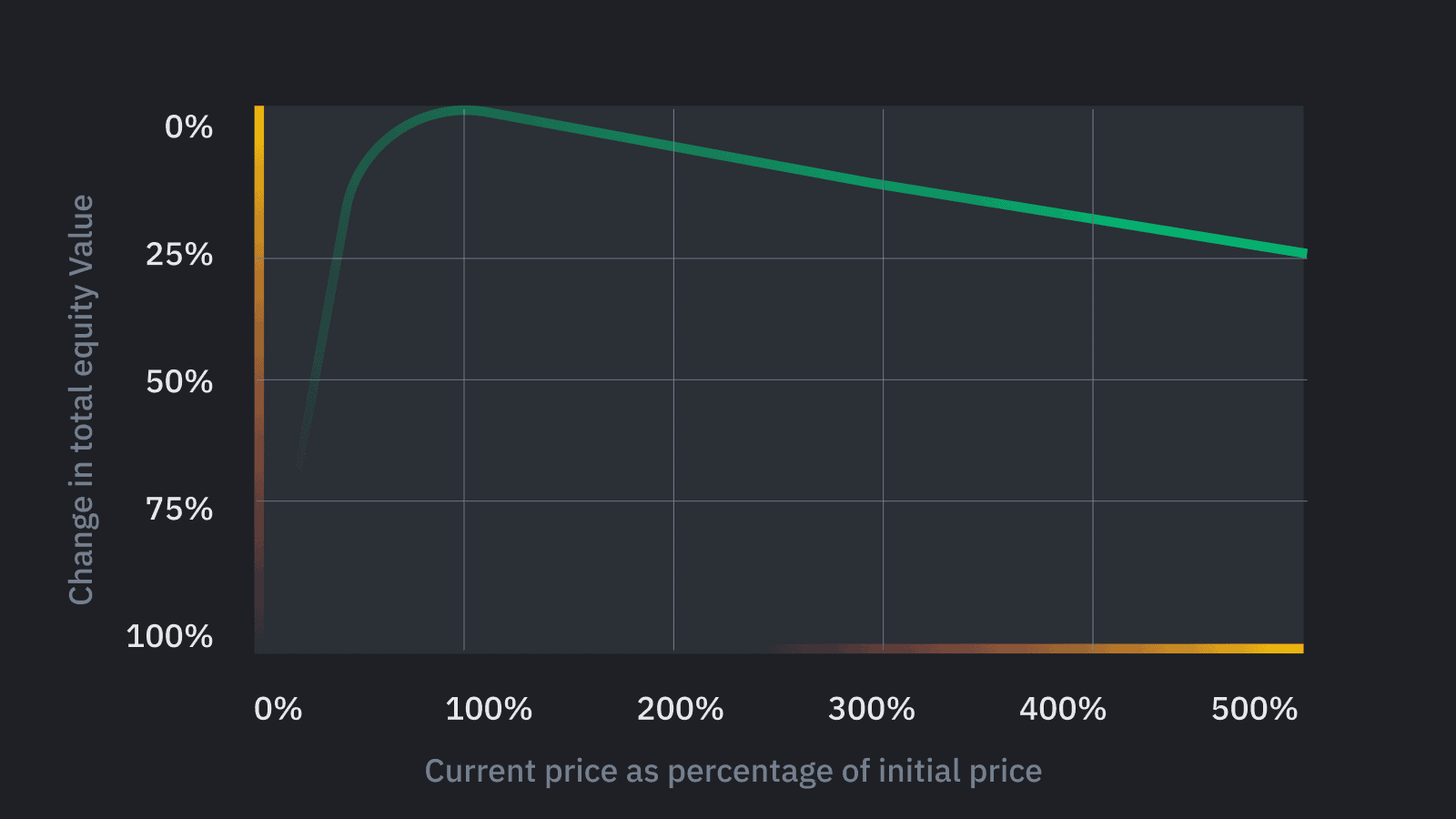

Quindi, la perdita impermanente avviene quando il prezzo delle attività nel pool cambia. Ma quanto è esattamente? Possiamo tracciare questo su un grafico. Si noti che non tiene conto delle commissioni guadagnate per fornire liquidità.

Ecco un riassunto di ciò che il grafico ci dice sulle perdite rispetto all'HODLing:

- 1,25x variazione di prezzo = 0,6% perdita

- 1.50x variazione di prezzo = 2.0% perdita

- 1.75x variazione di prezzo = 3.8% perdita

- Cambiamento di prezzo 2x = perdita 5.7%

- 3x variazione di prezzo = 13.4% perdita

- Cambio di prezzo 4x = perdita 20.0%

- 5x variazione di prezzo = 25.5% di perdita

I rischi di fornire liquidità a un AMM

A dire il vero, non sono un fan della parola "perdita impermanente". Si chiama perdita impermanente perché le perdite si realizzano solo quando si ritirano le monete dal pool di liquidità. Tuttavia, in quel momento, le perdite saranno certamente irrecuperabili. Anche se le commissioni percepite potrebbero essere adeguate a compensare tali perdite, il nome del servizio è comunque un po' ingannevole.

Quando si deposita del denaro in un AMM, è necessario esercitare estrema cautela. Come già sottolineato in precedenza, alcuni pool di liquidità sono molto più vulnerabili di altri a perdite transitorie. È più probabile che vi troviate in una posizione di vulnerabilità a una perdita temporanea se le attività del pool sono più sensibili alle variazioni delle condizioni di mercato. È anche una buona idea iniziare con un piccolo investimento. Prima di investire una somma più consistente, avrete la possibilità di ottenere una cifra approssimativa dei rendimenti a cui potete aspirare grazie a questo metodo.

Un'ultima considerazione è quella di cercare altri AMM che siano stati provati e testati. Chiunque può facilmente creare un fork di un AMM esistente e apportare alcune piccole modifiche grazie all'interfaccia user-friendly della DeFi. Tuttavia, questo potrebbe rendervi vulnerabili ai difetti, che potrebbero far rimanere il vostro denaro nell'AMM per un tempo indefinito. Se un pool di liquidità offre ricompense anormalmente grandi, c'è sicuramente una sorta di compromesso e i pericoli ad esso collegati sono probabilmente maggiori.